Mọi thứ về Fed

(Dân trí) - Fed là ai? Fed làm gì? Tại sao việc tăng lãi suất của một Ngân hàng Trung ương Mỹ có thể khiến kinh tế toàn cầu ảnh hưởng mạnh mẽ?

Fed là gì?

Cục dự trữ Liên bang Mỹ (Fed: Federal Reserve System) được thành lập vào 23/12/1913. Tổ chức này ra đời nhằm thực hiện chính sách tiền tệ, đảm bảo sự ổn định và an toàn cho nền kinh tế Mỹ.

Năm 1910, do lo ngại khủng hoảng tài chính và kinh tế, nên giới chức Mỹ bao gồm các thành viên Đảng Cộng hòa và Đảng Dân chủ thống nhất với nhau rằng hệ thống tiền tệ hiện tại của Mỹ đang thiếu linh hoạt và không đủ đáp ứng nhu cầu phát triển của nền kinh tế.

Do đó, Fed đã ra đời và trở thành một trong số ít ngân hàng Trung ương trên thế giới không chịu bất cứ kiểm soát hay quyết định nào từ Chính phủ. Do đóng vai trò độc lập nên các quyết định Fed đưa ra chủ yếu là vì người dân và các lợi ích cộng đồng.

Tính đến nay, Fed cũng là nơi duy nhất được in tiền USD do vậy tổ chức này có vai trò cực kỳ lớn trong việc hoạch định và điều chỉnh chính sách tiền tệ. Khi điều chỉnh chính sách tiền tệ, Fed sẽ sử dụng các yếu tố như lãi suất, lượng cung tiền để tác động lên thị trường và toàn bộ nhà đầu tư trên toàn thế giới.

(Ảnh: Federal Reserve).

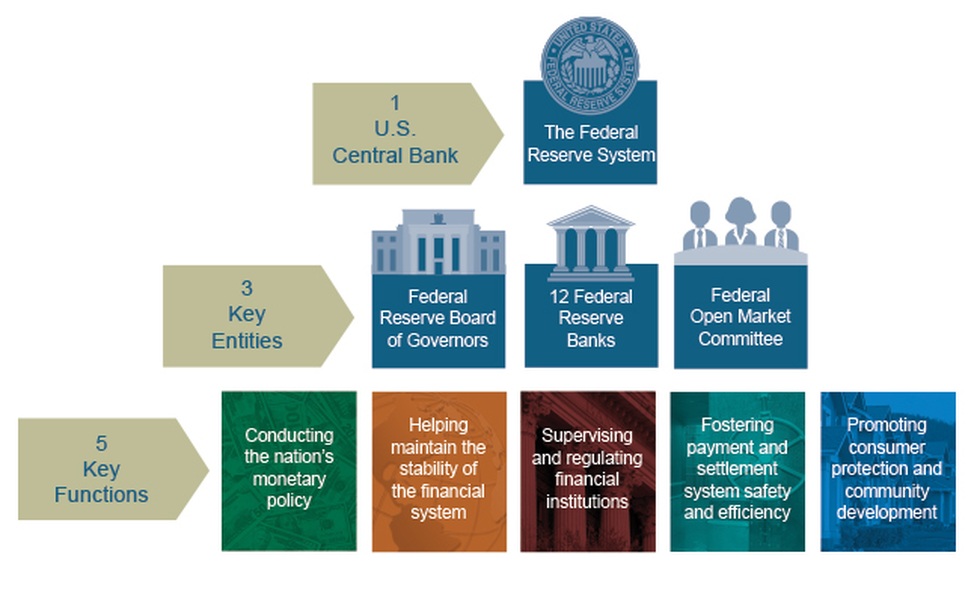

Các thành phần chính của Fed bao gồm:

Hội đồng Thống đốc

Hội đồng gồm 7 thành viên với nhiệm kỳ 14 năm, được chỉ định bởi Tổng thống Mỹ và được Thượng viện thông qua. Hội đồng sẽ đưa ra các quyết định quan trọng về chính sách tiền tệ của Fed.

Ủy Ban Thị trường mở Liên bang (FOMC)

Bao gồm 7 thành viên của hội đồng thống đốc và 5 chủ tịch ngân hàng khu vực chi nhánh, FOMC sẽ thực hiện các nghiệp vụ thị trường mở liên bang như giao dịch ngoại hối, mua bán trái phiếu Chính phủ…

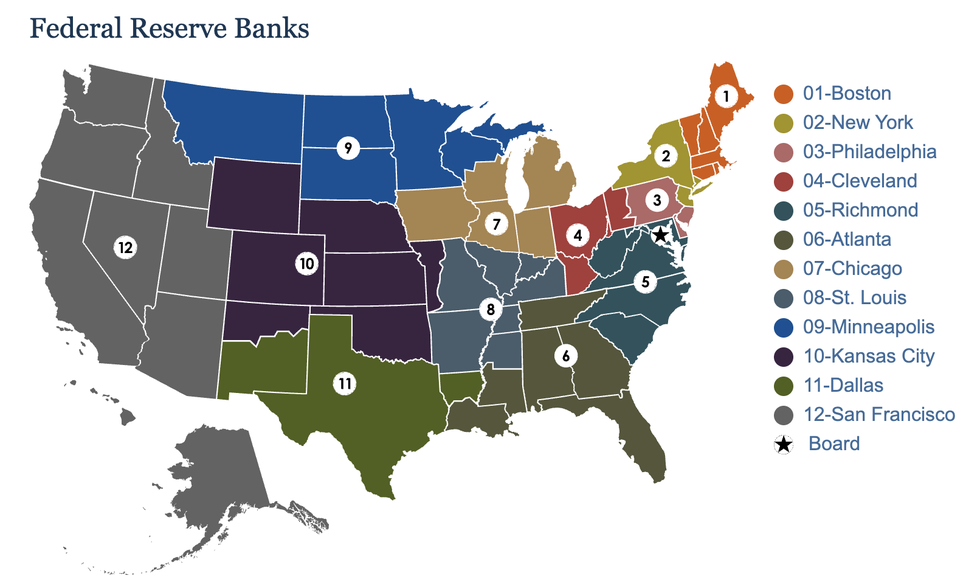

12 ngân hàng Dự trữ Liên bang khu vực

12 ngân hàng này đặt trụ sở ở các thành phố lớn (bao gồm Boston, New York, Chicago, Richmond, Philadelphia, St. Louis, Atlanta, Kansas City, Cleveland, Minneapolis, San Francisco và Dallas) đảm nhiệm các nhiệm vụ còn lại trong hệ thống dự trữ liên bang Mỹ.

Vai trò và nhiệm vụ của Fed

Fed là tổ chức hoàn toàn độc lập và không phụ thuộc vào các chính sách của Chính phủ Hoa Kỳ. Chính vì vậy, Fed đóng vai trò cực kỳ quan trọng trong việc hoạch định và điều chỉnh chính sách tiền tệ của Hoa Kỳ.

Cũng chính vì vai trò đặc biệt của mình, việc điều chỉnh lãi suất của Fed có tác động rất lớn đến tình hình tài chính toàn cầu. Fed có vai trò thực hiện những chính sách nhằm đảm bảo sự ổn định và phát triển của nền kinh tế Mỹ.

(Ảnh: Federal Reserve).

Trong Đạo luật năm 1977, nhiệm vụ của Fed được quy định như sau:

- Thực thi chính sách tiền tệ của Chính phủ thông qua giảm tỷ lệ thất nghiệp, đảm bảo ổn định giá cả hàng hóa và ban hành lãi suất phù hợp cho nền kinh tế.

- Duy trì sự ổn định của nền kinh tế, tránh lạm phát quá cao và kiềm chế các rủi ro hệ thống có thể phát sinh trên thị trường kinh tế tài chính.

- Giám sát các tổ chức ngân hàng thành viên nhằm đảm bảo an toàn thanh khoản cho hệ thống tài chính, ổn định và bảo đảm quyền lợi tín dụng của người dân.

- Cung cấp các dịch vụ tài chính cho các tổ chức nước ngoài, tổ chức quản lý tài sản trong nước và Chính phủ Mỹ. Fed cũng đóng vai trò then chốt trong việc vận hành hệ thống chi trả quốc gia.

Các công cụ tiền tệ của Fed

Mua bán trái phiếu Chính phủ

Khi Fed mua trái phiếu Chính phủ, tiền được đưa thêm vào lưu thông, lãi suất sẽ giảm xuống khiến hoạt động cho vay và tiêu dùng sôi động hơn, kích thích nền kinh tế phát triển.

Ngược lại, khi Fed bán trái phiếu Chính phủ, một lượng tiền lớn được thu về, cung tiền trong nền kinh tế giảm, lãi suất sẽ tăng, việc vay ngân hàng trở nên khó khăn hơn. Biện pháp này được sử dụng khi lạm phát ở mức cao.

Tỷ lệ dự trữ bắt buộc

Khi tỷ lệ dự trữ bắt buộc tăng, lượng tiền các ngân hàng thương mại có thể cho vay giảm, cung tiền trong nền kinh tế giảm, lãi suất sẽ tăng.

Ngược lại, khi tỷ lệ dự trữ bắt buộc giảm, lượng tiền có thể cho vay tăng, cung tiền tăng, lãi suất giảm.

(Ảnh: Wall Street Journal).

Lãi suất chiết khấu

Khi cần vốn cho các nhu cầu ngắn hạn, các ngân hàng thương mại thành viên sẽ vay từ Fed với lãi suất chiết khấu thấp hơn lãi suất vay liên ngân hàng. Do vậy, lãi suất chiết khấu là công cụ Fed sử dụng khi muốn điều chỉnh lượng cung tiền trong nền kinh tế.

Nếu Fed nâng lãi suất chiết khấu, các ngân hàng thương mại hạn chế trong việc vay tiền, lượng cung tiền sẽ giảm. Ngược lại, nếu lãi suất chiết khấu tăng, các ngân hàng thương mại vay tiền nhiều hơn, lượng cung tiền sẽ tăng.

Điều gì xảy ra khi Fed tăng lãi suất?

Tác động lên các nền kinh tế khác

Mỹ là nền kinh tế lớn nhất thế giới. Do đó, đồng USD đóng vai trò quan trọng, không chỉ là đồng tiền thanh toán trong các giao dịch kinh tế tại Mỹ mà còn là đồng tiền chuẩn được sử dụng phổ biến trong các giao dịch quốc tế.

Vì vậy, mọi thay đổi dù là nhỏ nhất của giá trị USD cũng tạo ảnh hưởng tới nền kinh tế, tài chính của nhiều quốc gia trên thế giới. Fed là cơ quan duy nhất có quyền in, phát hành và điều chỉnh lãi suất đồng USD nên các quyết định tăng hay giảm lãi suất của Fed sẽ ảnh hưởng tới nền kinh tế toàn cầu.

Chính vì vậy, khi Fed nâng lãi suất, nguy cơ lạm phát toàn cầu cũng gia tăng vì các nước trên thế giới thường sẽ có xu hướng nâng lãi suất theo do lo sợ lạm phát và đồng tiền nội địa bị mất giá.

Fed tăng lãi suất, chi phí đi vay tăng lên, đồng nghĩa các khoản thanh toán nhà hoặc các khoản vay mua ô tô trở nên đắt đỏ hơn.

Người tiêu dùng sẽ có xu hướng ít đi ăn ở nhà hàng yêu thích, trì hoãn việc sửa sang nhà cửa hoặc bỏ qua một kỳ nghỉ. Những quyết định đó làm giảm nhu cầu của người tiêu dùng và ảnh hưởng tới nhiều ngành nghề. Nhà hàng có thể cắt giảm giờ làm hay khách sạn đó có thể cắt giảm nhân viên.

(Ảnh: Bankrate).

Chi phí đi vay

Lãi suất tham chiếu của Fed áp dụng cho các khoản vay qua đêm liên ngân hàng. Dù đây không phải mức lãi mà người tiêu dùng phải trả, động thái của Fed vẫn có thể ảnh hưởng đến lãi suất cho vay và tiết kiệm mà họ tiếp xúc hàng ngày.

Khi Fed nâng lãi suất, các tổ chức tín dụng và ngân hàng thường tăng lãi suất cho vay. Điều này đồng nghĩa mọi khoản vay, từ mua nhà, mua xe, thẻ tín dụng, vay nộp học phí sẽ tốn kém hơn. Chi phí đi vay với doanh nghiệp vừa và nhỏ cũng cao lên. Như vậy, chi phí vay vốn cho doanh nghiệp và cá nhân cũng sẽ tăng, gây ảnh hưởng đến việc đầu tư và tiêu dùng.

Các thị trường sẽ phải điều chỉnh theo

Lãi suất thấp có lợi cho thị trường chứng khoán và nhà đầu tư sẽ đặt cược nhiều hơn vào tài sản rủi ro, như cổ phiếu.

Tăng lãi suất có thể làm giảm giá trị hiện tại của các công ty do ảnh hưởng đến dòng tiền chi trả cổ tức và lợi nhuận dự kiến. Điều này có thể gây sụt giảm giá trị thị trường chứng khoán. Tuy nhiên, phần lớn tác động này sẽ phụ thuộc vào việc Fed nâng lãi nhanh đến mức nào, và các yếu tố kinh tế nền tảng, lợi nhuận doanh nghiệp biến động ra sao sau đó.

Tăng lãi suất có thể làm tăng giá trị đồng tiền trong nước và thu hút nhà đầu tư nước ngoài. Điều này có thể làm giảm giá trị đồng tiền nước ngoài so với đồng tiền trong nước, ảnh hưởng đến thị trường ngoại hối.