(Dân trí) - Hầu hết mã cổ phiếu bất động sản trên thị trường đều đã có được mức tăng giá rất mạnh trong thời gian vừa qua, nhiều mã tăng "nóng" - đặc biệt là cổ phiếu "ruồi". Nhưng có phải ai cũng "ăn đậm"?

Đầu tư thật… dễ dàng (!)

"Khỏi phân tích làm gì, cứ mua bừa một mã bất động sản kiểu gì cũng lãi" - đây là bình luận của một độc giả dưới bài viết nhận định, phân tích thị trường đăng tải ít ngày trước khi "trời vẫn yên biển vẫn lặng", giông bão còn chưa ập đến vào tuần qua.

Có thể thấy rằng, giai đoạn từ tháng 7/2021 cho đến nay, sau khi dòng cổ phiếu "vua" - ngân hàng - bị thất sủng thì dòng tiền liền đổ vào bất động sản.

Sóng ngành mạnh mẽ, cổ phiếu bất động sản "thượng vàng hạ cám" đều bứt phá tăng tốc cực sốc. Nhiều cổ phiếu có đà tăng phi mã chỉ một thời gian ngắn như CEO, DIG, QCG, HQC, PTL, SCR, ITA - bất chấp bức tranh tài chính, kết quả kinh doanh của doanh nghiệp kém khả quan - khiến giới quan sát không khỏi giật mình, choáng váng, còn cổ đông thì "ăn bằng lần", tăng lãi đầy ngoạn mục.

Hiệu suất sinh lời của những cổ phiếu này khiến bất cứ ai đứng ngoài cũng đều thèm khát.

Anh Nguyễn Tuấn Minh, một nhà đầu tư mới gia nhập thị trường hồi đầu năm ngoái cho biết, cho đến hết tháng 7, hiệu suất sinh lời danh mục của anh gần như bằng 0 (hòa vốn). Tuy nhiên, sau khi anh chuyển dần sang cổ phiếu bất động sản thì lợi nhuận đã tăng vọt, một số mã đã giúp anh tăng lãi hàng trăm phần trăm.

"Cổ phiếu tăng đồng loạt theo dòng tiền nên gần như mua mã nào cũng trúng. Penny thì lại càng dễ dàng, lựa mua vùng giá dưới 10 và đến cuối năm 2021, đầu năm 2022 hầu hết vượt mệnh giá" - anh Minh chia sẻ về việc đầu tư, tưởng như rất đơn giản.

Còn với Phạm Tuấn Hiệp (28 tuổi), với số vốn kha khá tích lũy được sau thời gian 6 năm đi làm, Hiệp quyết định rút toàn bộ để đầu tư chứng khoán vào giai đoạn tháng 10 vừa qua. Bước vào thị trường lúc này với Hiệp tương đối thuận lợi, anh vào một số "room" tư vấn và cuốn vào vòng xoáy cổ phiếu penny bất động sản, tiền lãi bằng nhiều lần số lần thu nhập công việc chính.

Không chỉ nhà đầu tư cá nhân mà các nhà đầu tư tổ chức cũng hái quả ngọt với dòng bất động sản - được đánh giá là dòng dẫn dắt thị trường giai đoạn cuối năm 2021.

Báo cáo hoạt động năm 2021 của PYN Elite Fund cho thấy, năm ngoái, quỹ này đã đạt mức tăng trưởng NAV cao nhất trong một thập kỷ với gần 43%, vượt mức tăng trưởng trong năm của VN-Index là 35,7%. Trong đó, PYN Elite Fund thắng lớn nhờ khoản đầu tư vào CEO.

Quỹ ngoại đến từ Phần Lan gom mua CEO từ giai đoạn cuối 2015-2016 quanh vùng giá 9.000-10.000 đồng. Phải "nếm mật nằm gai" chờ đợi 5-6 năm ròng, CEO mới có cú nước rút tăng giá thần kỳ ít tháng trở lại đây giúp "cá mập" PNY Elite gặt lợi nhuận 438% trong tháng 12/2021 vừa qua.

"Thượng vàng hạ cám"

Nhìn vào danh sách các cổ phiếu bất động sản trên thị trường, hầu hết các mã đều đã có được mức tăng giá rất mạnh trong thời gian vừa qua, nhiều mã tăng "nóng" - đặc biệt là cổ phiếu penny, cổ phiếu "ruồi".

Cho đến ngày 10/1, trên bảng điện tử của HoSE và HNX rất ít mã bất động sản còn có giá dưới mệnh giá. Thậm chí có những mã đã tăng giá nhiều lần.

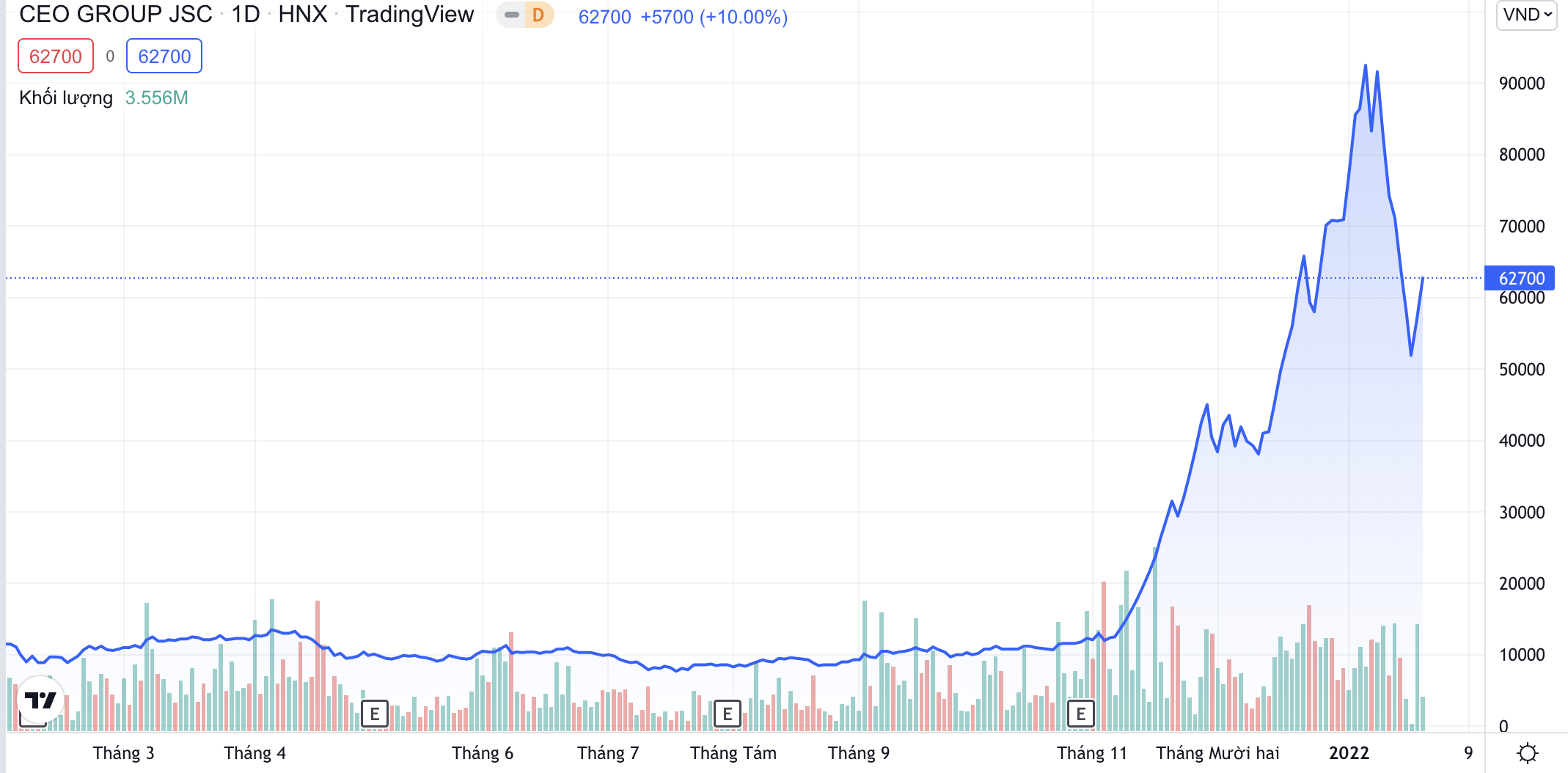

DIG lập đỉnh ngày 11/1 tại 119.800 đồng và đã tăng 474,17% so với đáy vào tháng 2/2021, nhưng đáng nói là mã này tăng tới 256,55% chỉ trong vòng 3 tháng. Cổ phiếu CEO hồi tháng 7/2021 mới chỉ có giá 7.700 đồng mà đến phiên 7/1 đã tăng lên 92.500 đồng, tức tăng giá hơn 10 lần trong nửa năm.

Cổ phiếu CEO tăng mạnh từ tháng 11/2021 trước khi lao dốc do "cú sốc" xin bỏ cọc của Tân Hoàng Minh (Ảnh chụp màn hình).

"Sốc" nhất phải kể đến cổ phiếu TGG khi tăng giá 4.055,56% từ vùng giá dưới 2.000 đồng được kéo lên tận 73.000 đồng/cổ phiếu.

Một loạt cổ phiếu "ruồi" như DLG từ mức giá chỉ hơn 1.000 đồng đầu năm 2021 thì cuối năm cũng đã tăng vượt mệnh giá, tương ứng gấp 10 lần; HQC cũng vượt mệnh giá từ mức 2.000 đồng hồi đầu năm.

Cổ phiếu bất động sản tăng mạnh cũng giúp các doanh nghiệp trên sàn mở rộng quy mô vốn hóa. Tại thời điểm đóng cửa phiên giao dịch ngày 7/1, nhiều doanh nghiệp bất động sản niêm yết đã gia nhập câu lạc bộ vốn hóa tỷ đô.

Ngoài những "ông lớn" như Vinhomes (VHM: 16,4 tỷ USD) hay Novaland (NVL: 7,4 tỷ USD) thì còn có những doanh nghiệp với các mã cổ phiếu BCM (3,4 tỷ USD); DIG (2,6 tỷ USD); PDR (2 tỷ USD); SSH (2 tỷ USD); KDH (1,6 tỷ USD); KBC (1,6 tỷ USD); NLG (1,1 tỷ USD); CEO, IDC, DXG (1 tỷ USD).

Chị Nguyễn Lan Hương (33 tuổi, Nghệ An) chia sẻ, giá đất đang nóng lên từng ngày khắp cả nước, bản thân chị tích lũy khoảng trên dưới 1 tỷ đồng. Với nguồn tài chính trên, việc đầu tư vào đất nền không có nhiều lựa chọn, chính vì vậy, chị đã đầu tư vào chứng khoán, mà cụ thể là cổ phiếu đất. "Không thể mua đất thì mình mua cổ phiếu của những công ty có sở hữu đất nền. Giá đất tăng thì cổ đất cũng tăng. Hơn nữa, thanh khoản của cổ phiếu bất động sản lại tốt hơn so với đất nền, muốn bán lúc nào cũng được" - chị Hương chia sẻ.

Định giá doanh nghiệp bất động sản không bằng P/E

Nói với PV Dân trí, chị Nguyễn Liên - một nhà đầu tư lâu năm - cho biết, chị đánh giá cao về triển vọng của ngành bất động sản năm 2021 và năm 2022, do đó, sàng lọc doanh nghiệp từ rất sớm. Chị nắm các mã bất động sản như HDC, CEO ở vùng gần mệnh giá (10.000 đồng) hay DIG ở vùng giá dưới 30.000 đồng.

Chị Liên cho biết, trong lựa chọn doanh nghiệp bất động sản để đầu tư, chỉ số P/E không đóng góp nhiều ý nghĩa mà các nhà đầu tư thường sử dụng RNAV - phương pháp giá trị tài sản ròng. Định giá theo RNAV là đánh giá lại các khoản mục tài sản mà công ty đang nắm giữ, trong đó quan trọng nhất là khoản mục hàng tồn kho đối với doanh nghiệp phát triển bất động sản.

Nhà đầu tư có thể vào chính website của các công ty này để tìm hiểu về các dự án mà doanh nghiệp đang triển khai, nhưng phải là các dự án đã giải phóng mặt bằng. "Lấy diện tích thương phẩm nhân giá đất thị trường là tính ra được tài sản của doanh nghiệp" - chị Liên cho biết.

Ông Đặng Trần Phục - Chủ tịch HĐQT một đơn vị chuyên về đào tạo, tư vấn đầu tư chứng khoán cho nhà đầu tư - trong một lần chia sẻ với báo chí cũng lưu ý với nhà đầu tư, phương pháp phù hợp nhất và được áp dụng nhiều nhất để định giá các doanh nghiệp phát triển bất động sản là RNAV. Với cách định giá này, giá trị doanh nghiệp bằng tổng giá trị thị trường của tài sản trừ đi tổng giá trị các khoản nợ của công ty. Giá trị mỗi cổ phiếu sẽ bằng giá trị doanh nghiệp chia cho số lượng cổ phiếu lưu hành.

Theo phân tích của vị chuyên gia, các doanh nghiệp bất động sản có những đặc thù rất riêng như: Thường thu tiền theo từng giai đoạn phát triển của dự án trong khi doanh thu lại chỉ được ghi nhận khi bàn giao sản phẩm cho khách hàng; khi thị trường phát triển "nóng" thì doanh nghiệp sẽ có lợi nhuận đột biến và ngược lại; tài sản có giá trị nhất của loại hình doanh nghiệp bất động sản là quỹ đất sạch và giấy phép phát triển các dự án.

Do vậy, doanh nghiệp trong ngành này thường có dòng tiền và lợi nhuận không ổn định nên việc sử dụng phương pháp P/E (đánh giá mối quan hệ giữa giá thị trường của cổ phiếu và thu nhập trên một cổ phiếu), P/B (tỷ số thể hiện giá cổ phiếu gấp bao nhiêu lần tài sản ròng ghi ở báo cáo tài chính của doanh nghiệp), FCFF (định giá theo dòng tiền tự do) hoặc FCFE (định giá theo chiết khấu dòng tiền thuần vốn chủ sở hữu) đều không phù hợp.

Ông Phục cho biết thêm: "Do đặc điểm ngành bất động sản là ngành có tính chu kỳ nên theo thống kê và kinh nghiệm của chúng tôi nhóm ngành này thường có tính đầu cơ rất cao và thường phù hợp đầu tư vào giai đoạn thị trường bất động sản vào chu kỳ đầu khởi sắc, hoặc vào các giai đoạn cung tiền nhiều".

Bên cạnh đó, chị Nguyễn Liên còn cho rằng, với doanh nghiệp bất động sản còn cần sự định giá trượt. Chẳng hạn doanh nghiệp có dự án đất ở lâu dài lớn thì định giá còn phải cao hơn nhiều so với đất thương mại. Ngoài ra, mặc dù chủ trương của các gói chính sách là không để tiền chảy vào chứng khoán và bất động sản, tuy nhiên, theo chị Liên, thị trường bất động sản vẫn hưởng lợi nhờ các gói kích thích do "hạ tầng phát triển đến đâu giá đất tăng đến đó". Vì vậy, những doanh nghiệp có quỹ đất hưởng lợi nhờ phát triển hạ tầng thì định giá cổ phiếu cũng sẽ tăng lên.

"Cổ phiếu bất động sản đặc biệt hưởng lợi từ đầu tư công. Khi giá đất tăng lên đương nhiên tài sản công ty cũng sẽ tăng vọt do giá vốn không đổi" - chị Liên nhấn mạnh.

Tuy vậy, quan điểm dựa vào quỹ đất để định giá doanh nghiệp bất động sản vẫn còn gây tranh cãi. Theo ông Phạm Lưu Hưng - Phó Giám đốc Trung tâm Phân tích và Tư vấn Đầu tư Chứng khoán SSI, logic này là kiểu "đếm cua trong lỗ".

Ông Hưng nhận xét, định giá cổ phiếu công ty bất động sản dựa trên việc đếm đất (quỹ đất doanh nghiệp sở hữu - PV) và nhân với một mức giá giao dịch ảo nào đó mà không tính đến năng lực triển khai thì đây không phải là một cách đầu tư nghiêm túc. Ông khẳng định, không thể sử dụng phép tính lấy một cổ phiếu bất động sản có thể tăng vài lần so với hiện tại, từ đó suy ngược ra VN-Index có thể lên 2.500 điểm đến 3.000 điểm.

Nói với Dân trí, chuyên gia Nguyễn Hồng Điệp cũng cho rằng, có quỹ đất nhưng phải xem xét về năng lực triển khai và khả năng tạo ra lợi nhuận của doanh nghiệp trên đất chứ không thể làm phép tính đơn giản là lấy giá đất thị trường nhân với diện tích. Chưa kể, doanh nghiệp tuyên bố có dự án nhưng cần xem xét mức độ tham gia, sở hữu của doanh nghiệp tại quỹ đất đó ra sao, đất "sạch" hay không, có vướng mắc pháp lý hay không...

Thị trường chứng khoán "chấn động" với sự lao dốc của cổ phiếu bất động sản sau vụ Tân Hoàng Minh xin bỏ cọc.

"Sự cố" Tân Hoàng Minh và nhân tố bí ẩn "A7"

"Tân Hoàng Minh" và "A7" là hai từ khóa rất nổi tiếng với giới đầu tư quan tâm đến dòng cổ phiếu bất động trong suốt năm 2021 vừa qua và đầu năm 2022 này.

Trước hết về "A7" - tên thật là Nguyễn Mạnh Tuấn, sinh năm 1970 - là Thành viên HĐQT của Công ty cổ phần Licogi 14 (L14). Tuy nhiên, ông Tuấn lại được biết đến nhiều hơn với tư cách là một người hướng dẫn, chia sẻ kiến thức cung cấp các khóa học, khóa đào tạo về đầu tư.

Các video của ông Tuấn chia sẻ các nhận định về thị trường và cổ phiếu dưới tài khoản "Nhà Đầu Tư 1970 - A7 - Nguyễn Mạnh Tuấn" thường thu hút nhiều người theo dõi.

Ông Tuấn và Công ty cổ phần đầu tư tài chính Licogi 14 (LFI) được cho biết là đang nắm giữ một số cổ phiếu như L14, DIG, DRH, CEO. Một số cổ phiếu được nhóm này đánh giá cao còn có NHA, HDC, L18, KSB, FCN, VC7… Các mã này đều có đà tăng rất mạnh thời gian vừa qua. Một bộ phận không nhỏ nhà đầu tư trên thị trường thừa nhận các khuyến nghị của A7 có ảnh hưởng tới quyết định đầu tư của họ. Tuy nhiên, việc "hô hào" của A7 cũng tạo ra những tranh cãi.

Lấy ví dụ về CEO - một cổ phiếu trong danh mục đầu tư của A7 - đã tăng chóng mặt trong thời gian ngắn, song ông Tuấn vẫn cho rằng mức giá hiện tại của các mã này còn rất "rẻ" so với quỹ đất khổng lồ của doanh nghiệp và sẽ còn tăng lên nhiều lần trong tương lai, "bán ra sẽ rất ân hận" - theo ông Tuấn. Vậy nhưng, định giá CEO hiện nay lại khiến giới phân tích tỏ ra e ngại.

Một báo cáo của Công ty chứng khoán SBS mới đây nhận xét, với mức thị giá vượt 90.000 đồng hồi nửa đầu tháng 1, CEO đã vượt rất xa định giá (vốn được đặt trên giả định khả quan). SBS cảnh báo "mức độ cực kỳ rủi ro" đối với cổ phiếu này khi thị giá đang bị ảnh hưởng quá mức bởi dòng tiền đầu cơ".

SBS cho rằng, CEO kinh doanh bất động sản và có quỹ đất giá trị lên đến 962,1 ha chủ yếu tập trung vào bất động sản nghỉ dưỡng ở Phú Quốc (304 ha), Quảng Ninh (383 ha), Hà Nội (44 ha). Trong dài hạn, CEO vẫn có tiềm năng tăng trưởng của mảng kinh doanh chuỗi bất động sản du lịch và resort hứa hẹn khi ngành du lịch - hàng không bắt đầu mở cửa đón khách quốc tế vào năm 2022 tới đây. Tuy nhiên, SBS cho rằng, dù sở hữu nhiều quỹ đất song khả năng triển khai dự án của CEO vẫn còn hạn chế do thiếu quy mô vốn đầu tư. Bên cạnh đó, ông lớn kinh doanh bất động sản Phú Quốc còn bị ghì chặt hoạt động bởi đại dịch Covid-19 trong 2 năm vừa qua.

Các chỉ số về kết quả kinh doanh quý III của doanh nghiệp đều không khả quan với doanh thu hợp nhất giảm một nửa còn 124 tỷ đồng, thua lỗ quý thứ 4 liên tiếp. Cổ phiếu công ty còn bị HNX đưa vào diện cảnh báo vì lợi nhuận công ty mẹ âm.

Mọi tranh cãi đối với một cổ phiếu tăng nóng sẽ không có nhiều ý nghĩa, chỉ có người trong cuộc mới rút ra được bài học thành công/thất bại của bản thân.

Cụ thể, CEO cùng loạt cổ phiếu bất động sản đã bị bán ra rất mạnh sau "cú địa chấn" Tân Hoàng Minh xin bỏ cọc đấu giá đất Thủ Thiêm. Lúc này, nhiều mã bất động sản tăng nóng thời gian qua, từ "họ" FLC đến CEO, DIG, CII, QCG... đều "khóa sàn", mất thanh khoản. Đây là điều mà những nhà đầu tư như chị Nguyễn Lan Hương không lường tới.

Chuỗi giảm 6 phiên liên tục (chủ yếu là giảm sàn) từ ngày 12/1 đến 19/1 đã khiến thị giá CEO từ 91.600 đồng lao dốc xuống mức 57.000 đồng. Đáng chú ý là trong quá trình đi xuống của CEO khối lượng khớp lệnh vẫn rất "khủng". Ở phiên tăng trần ngày 11/1, CEO được khớp 9,34 triệu cổ phiếu (tương ứng giá trị giao dịch 819 tỷ đồng); tiếp đó khi giảm sàn về 82.500 đồng, khối lượng "bắt dao rơi" lên đến 11,17 triệu cổ phiếu (giá trị giao dịch 947 tỷ đồng).

Rõ ràng, những nhà đầu tư đã mua cổ phiếu này ở vùng giá dưới 10.000 đồng từ gần nửa năm trước thì bán CEO giá nào cũng lãi, kể cả về mức 51.900 đồng ở phiên 19/1 cũng lãi 6 lần (hoặc hơn thế).

Nhưng bi kịch sẽ diễn ra với những nhà đầu tư mua cổ phiếu này tại vùng 90.000 đồng và sử dụng đòn bẩy tài chính lớn. Với chuỗi giảm mạnh như vừa qua, việc nhà đầu tư bị "cháy tài khoản" không phải hiếm. Bản thân chị Lan Hương không dùng margin nhưng thay vì lãi đậm thì đã "chạy thoát thân", bán cắt lỗ ngay cổ phiếu khi vừa có thanh khoản, song lại bán đúng đáy khi cổ phiếu hồi phục ngay sau đó.

Nhà đầu tư "đua lệnh" giúp CEO và nhiều mã bất động sản lọt top cổ phiếu tăng mạnh nhất thị trường phiên 21/1 (Ảnh chụp màn hình).

Ở phiên 20/1, CEO chính thức được "giải cứu" và dòng tiền bắt đáy là lao vào đua lệnh, đẩy CEO tăng trần lên 57.000 đồng. Khớp lệnh tăng đột biến so với các phiên trước lên 11,4 triệu đơn vị, tổng giá trị giao dịch hơn 574 tỷ đồng. Mã này còn có thêm một phiên tăng trần ở phiên 21/1.

Diễn biến tương tự của xảy ra tại các mã cổ phiếu khác như "họ" FLC hay DIG, CII, QCG… Điều này phần nào phản ánh sức mạnh của dòng tiền đầu cơ và mặt khác cho thấy, nhà đầu tư vẫn đặt cược lớn vào triển vọng của thị trường bất động sản cũng như cổ phiếu bất động sản sắp tới.

Triển vọng ngành bất động sản và cổ phiếu bất động sản

Trong báo cáo mới nhất, VCBS Research nhận định, mặt bằng giá bất động sản dự báo sẽ ghi nhận xu hướng tăng tích cực trong năm 2022 dựa trên loạt yếu tố. Thứ nhất là tình trạng thiếu cung kéo dài, đặc biệt tại các đô thị lớn.

Thứ hai là mặt bằng lãi suất tiết kiệm ở mức thấp thúc đẩy nhu cầu mua bất động sản như một kênh đầu tư hấp dẫn. Thứ ba là xu hướng ưa thích bất động sản của người dân, đặc biệt trong giai đoạn lạm phát.

Thứ tư là gói kích thích kinh tế quy mô lớn và các dự án hạ tầng được đẩy mạnh triển khai. Thứ năm là mặt bằng giá nguyên vật liệu và khung giá đất cao phản ánh một phần đến giá bất động sản trong năm 2022.

VCBS duy trì triển vọng tích cực về nhu cầu nhà ở và thị trường bất động sản trong các năm tới. Theo đó, môi trường nhân khẩu học thuận lợi với quy mô dân số lớn - cơ cấu dân số trẻ và một bộ phận lớn dân cư đang đi vào độ tuổi lập gia đình. Tỉ lệ đô thị hóa gia tăng nhanh chóng qua các năm và quy mô tầng lớp trung lưu mở rộng cũng là 2 yếu tố hỗ trợ.

Bên cạnh đó, khu vực vùng ven hay các đô thị vệ tinh xung quanh những trung tâm kinh tế mới cũng đang sở hữu triển vọng tăng trưởng lớn.

Trong khi đó, Công ty Chứng khoán Agribank (Agriseco) cũng cho rằng, sức khỏe tài chính của các doanh nghiệp bất động sản niêm yết vẫn khả quan và việc nắn chỉnh dòng vốn thông qua các chính sách này sẽ tạo sự phân hóa, là cơ hội cho dòng tiền hướng tới các doanh nghiệp có nền tảng tài chính lành mạnh và khả năng triển khai, kinh doanh tốt.

Đồng thời, tỷ lệ bao phủ vaccine gia tăng đang đẩy lùi rủi ro về dịch bệnh. Và lịch sử cho thấy sau khi mở cửa trở lại, thị trường bất động sản đều phục hồi mạnh mẽ

Bên cạnh đó, ngành này cũng có những rủi ro nhất định trong đó có rủi ro chung là dịch bệnh có thể ảnh hưởng tới tình hình kinh doanh bán hàng và bàn giao dự án của các doanh nghiệp. Rủi ro chủ yếu vẫn là các chính sách siết chặt tín dụng ngành bất động sản trong tương lai do lo ngại về khả năng vỡ nợ như sự kiện Evergrande (ví dụ Thông tư 16).

Theo chuyên gia Nguyễn Hồng Điệp, mặc dù hiện nay nhiều người gắn dòng bất động sản với khái niệm "thổi phồng quá đà", song ông cho rằng, bất động sản thực sự có tiềm năng tốt trong năm 2022. Ông Điệp cũng khuyến nghị các nhà đầu tư phải tìm ra cho ra cổ phiếu tốt và nên tránh những cổ phiếu của doanh nghiệp không có nền tảng nhưng được "hô hào" thái quá.