Khi giám đốc ngân hàng cũng vay tín dụng đen

Ngày 27/5, chị T.O., giám đốc một ngân hàng có trụ sở tại Hà Nội, vay 3 tỷ đồng với lãi suất 3.000 đồng/triệu/ngày, cắt lãi 10 ngày (tương đương 90 triệu đồng), thỏa thuận 10 ngày đóng lãi một lần từ Trương Đức Thành (40 tuổi, ở tỉnh Phú Thọ).

3 tháng sau, 749 triệu đồng là số tiền lãi mà chị O. phải trả.

Ngày 31/8, việc trả lãi của chị O. chậm trễ, chị bị "khủng bố" qua điện thoại, các đối tượng đến tận nhà mẹ của chị O. để chửi bới. Chị O. trình báo công an. Đầu tháng 10, nhóm đối tượng bị khởi tố bị can về tội Cho vay nặng lãi trong giao dịch dân sự.

Vụ việc trên khiến dư luận xôn xao. Hầu hết ngạc nhiên vì người vay tín dụng đen lại là một giám đốc ngân hàng. Vậy mới thấy sự bủa vây của tín dụng đen, vòi bạch tuộc của hoạt động này len lỏi khắp mọi ngóc ngách cuộc sống, không chỉ người lao động, người buôn bán không đủ tiêu chuẩn vay vốn nhà băng, mà ngay cả những người có vị trí và thu nhập cao trong xã hội cũng phải cậy nhờ, bất chấp lãi vay cắt cổ.

Tuy nhiên, vẫn còn mối băn khoăn rằng, vì sao nữ giám đốc kia không vay ngân hàng nếu mục đích vay là chính đáng? Trong khi đó, như chúng ta đều biết, tăng trưởng tín dụng đang rất thấp, dòng tiền ứ đọng và phía các ngân hàng đều sốt ruột vì "có tiền mà không cho vay được".

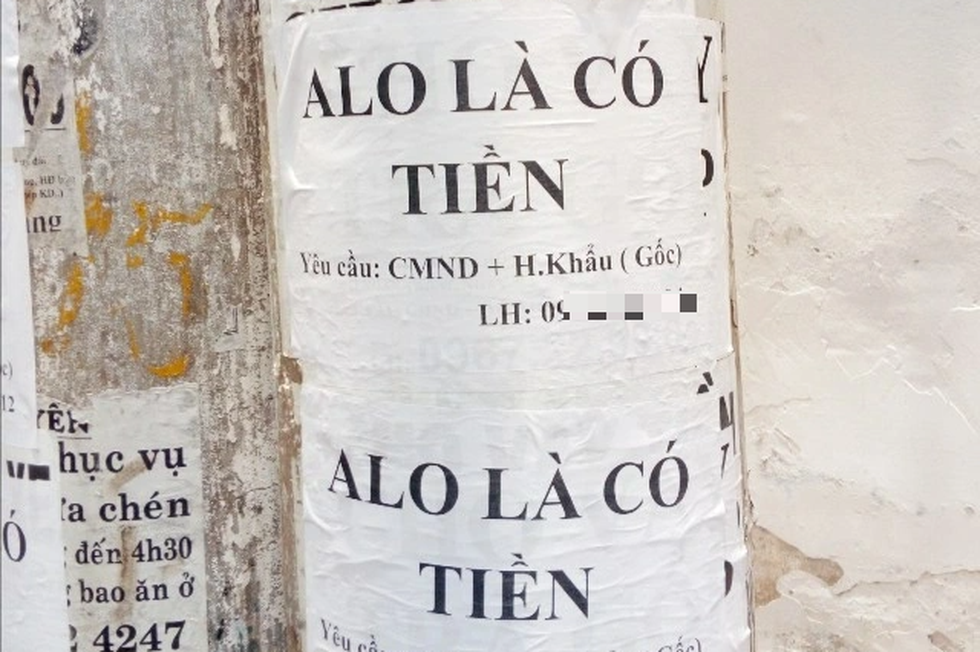

Một cột đèn dán kín quảng cáo mời chào vay vốn (Ảnh: Bạch Dương).

3 tỷ đồng là một khoản vay lớn, nếu chị O. dám liều lĩnh vay với mức lãi suất 109,5%/năm (theo xác định của cơ quan chức năng) và có kế hoạch trả nợ, thì chẳng phải chính ngân hàng chị O. đang công tác đã để vuột mất một khách hàng "sộp" dù mức lãi ngân hàng hẳn chỉ bằng con số lẻ của địa chỉ chị O. lao đầu vào vay ?!

Quả là sự việc gây hiếu kỳ!

Theo quy định tại Điều 468 Bộ luật Dân sự 2015, mức lãi suất cho vay trong giao dịch dân sự tối đa là 20%/năm. Phòng Cảnh sát hình sự cho biết, mức lãi suất mà chị O. đã trả cho các đối tượng là 694 triệu đồng, con số này thực tế đã vượt quá số lãi tối đa phải trả trong thời hạn 1 năm (khoảng 600 triệu đồng) theo quy định luật. Dù vậy, chị O. thực tế vẫn còn nợ các đối tượng một khoản tiền lớn.

Tuy rằng các đối tượng cho vay nặng lãi đã bị khởi tố nhưng không thể phủ nhận hoạt động vay và cho vay là có thật. Giả sử tính lãi suất kịch kim đúng luật, trừ đi số tiền đã trả, dư nợ của chị O. còn hơn 2,9 tỷ đồng. Theo đó, chưa rõ số tiền mà chị O. cần thanh toán đủ cho chủ nợ sẽ được xử lý tiếp ra sao?

Rủi ro vay và rủi ro cho vay nhìn từ 2 phía

Trên thực tế, quan hệ vay - nợ phát sinh thường xuyên, hàng ngày hàng giờ, đồng thời việc vỡ nợ, mất khả năng thanh toán cũng không hiếm. Tại các ngân hàng, dư nợ chia thành 5 nhóm, trong đó, nhóm 3 (nợ dưới tiêu chuẩn), nhóm 4 (nợ nghi ngờ) và nhóm 5 (nợ có khả năng bị mất vốn) được tính là nợ xấu (quá hạn trả lãi và gốc trên 3 tháng tính từ ngày bắt đầu đến hạn trả).

Có nghĩa là, ngay cả những đơn vị cho vay chuyên nghiệp cũng phải đối mặt với việc cho vay mà không đòi được vốn. Chính yếu tố rủi ro này tạo nên chênh lệch lãi suất. Lãi suất càng cao tức là mức chấp nhận rủi ro lớn. Các khoản vay rủi ro lớn, vượt quá khả năng chấp nhận của ngân hàng sẽ phải tìm đến các đơn vị cho vay ngoài hệ thống. Điều này là một phần lý do dẫn đến sự tồn tại của tín dụng đen.

Tín dụng đen với cách hiểu là cho vay nặng lãi dĩ nhiên thường phục vụ các đối tượng vay vốn không đủ điều kiện tài sản thế chấp ngân hàng, điểm tín dụng CIC thấp (chỉ số đánh giá độ uy tín của khách hàng trong lịch sử vay vốn ở các ngân hàng hay tổ chức tài chính). Các trường hợp vay tín dụng đen phổ biến nhất là các khoản vay cờ bạc, vay để đầu tư mạo hiểm, vay phục vụ cho những mục đích nằm ngoài độ phủ của tín dụng ngân hàng. Cũng có những trường hợp vay "nóng" để giải quyết công việc trong thời gian ngắn thường được người đi vay kỳ vọng sẽ trả nhanh chóng.

Hệ lụy của vay nặng lãi khiến nhiều gia đình khuynh gia bại sản, gây ra vô số bi kịch. Tôi từng chứng kiến có những cá nhân vì sai lầm trong đầu tư đã vay nặng lãi để vớt vát. Lãi mẹ đẻ lãi con, lãi con sinh lãi cháu, cứ thế dẫn đến việc họ phải vay vòng quanh, nợ chồng chéo, chẳng những khiến bản thân mất khả năng trả nợ mà còn liên đới tới người thân, gia đình và những người quen biết khác. Thậm chí, do áp lực trả nợ, bị đe dọa, họ sẵn sàng vi phạm pháp luật, có những hành vi trái luân thường đạo lý, đánh mất chính mình, đánh mất tính mạng.

Tính chất dã man và phi đạo đức trong những vụ đòi nợ khiến tín dụng đen trở thành nỗi ám ảnh và khiếp sợ của bất kỳ ai. Mới đây, Thủ tướng đã ký ban hành Công điện số 766 ngày 24/8 về tăng cường các giải pháp phòng ngừa, ngăn chặn, xử lý hoạt động "tín dụng đen".

Trong đó, Thủ tướng giao Ngân hàng Nhà nước tập trung nghiên cứu, khẩn trương hoàn thiện cơ chế, chính sách tín dụng ngân hàng, phát triển hệ thống tín dụng, đa dạng các loại hình cho vay, các sản phẩm dịch vụ ngân hàng với thủ tục nhanh gọn và thuận tiện, đáp ứng nhu cầu vay vốn chính đáng, hợp pháp phục vụ đời sống, tiêu dùng của nhân dân.

Tổng Liên đoàn Lao động Việt Nam được yêu cầu chủ động nắm chắc tình hình hoạt động "tín dụng đen" liên quan đến công nhân, người lao động, thường xuyên tuyên truyền, phổ biến, giáo dục pháp luật, phương thức, thủ đoạn và hậu quả của "tín dụng đen" để công nhân, người lao động nâng cao nhận thức, ý thức cảnh giác; lắng nghe, nắm bắt tâm tư, nguyện vọng và hướng dẫn, hỗ trợ công nhân, người lao động tiếp cận các nguồn vay vốn an toàn, ưu đãi.

Thiết nghĩ đây là những động thái rất cần thiết để tăng cường vai trò của tín dụng ngân hàng trong đời sống kinh tế, đáp ứng nhu cầu vốn chính đáng của người dân và giảm được ảnh hưởng của tín dụng đen. Trước mắt, hệ thống tài chính vi mô cần được chú trọng và phát huy hiệu quả; các phương án hỗ trợ, ưu đãi của phía ngân hàng cũng không nên chỉ mang tính hình thức, người đi vay phải "lên tivi" mới tiếp cận được.

Đồng thời, phải xử lý mạnh tay, triệt phá các tổ chức ma túy, cá độ, cờ bạc phi pháp, bởi các nhóm tội phạm này có mối liên quan mật thiết với tín dụng đen.

Xét trong quan hệ vay - nợ, lẽ thường có vay - có trả. Song, tâm lý của người cho vay là muốn hưởng lãi cao, và người đi vay chẳng những muốn được việc mà còn muốn lãi thấp, thậm chí không phải trả. Không ai lạ gì những chuyện "đứng cho vay, quỳ đòi nợ". Quy định của luật pháp là điều chỉnh hành vi của cả 2 phía, sự an toàn của cả người đi vay và người cho vay đều cần được bảo vệ, tránh phát sinh hệ lụy xấu với xã hội. Mà hệ lụy phát sinh này mới nguy hiểm, đó là lừa đảo chiếm đoạt tài sản (từ người đi vay) hoặc khủng bố đòi nợ (người cho vay).

Dù vậy, kể cả khi đã có hàng loạt quy định, đặt trần lãi suất thì vẫn có một bộ phận lớn chấp nhận vay vượt khung với giá cao, nói cách khác là nhu cầu vay rất lớn, không chỉ dừng ở các cá nhân muốn vay vài chục, vài trăm triệu mà cả những chủ doanh nghiệp cần huy động tiền tỷ. Nếu như không có nguồn cung vốn chính thống đáp ứng được nhu cầu này thì hoạt động cho vay với lãi suất cao phi pháp sẽ vẫn còn đất tồn tại.

Một vị luật sư nói với người viết rằng, tương lai cần tính đến phương án bỏ trần lãi suất cho vay, tạo môi trường cho các bên tham gia thị trường, giúp nguồn cung vốn dồi dào và cạnh tranh thì sẽ thiết lập được mặt bằng phù hợp. Điều quan trọng là cần xem xét kỹ và quy định phù hợp đối với hoạt động đòi nợ.

Suy cho cùng, ở bối cảnh nào thì mọi tổ chức, người dân cũng cần thượng tôn pháp luật. Mời gọi người vay với lãi suất cắt cổ rồi khủng bố đòi nợ trái pháp luật, hoặc dùng thủ đoạn để vay nợ nhằm mục đích chiếm đoạt… đều cần phải bị xử lý nghiêm.

Tác giả: Bích Diệp tốt nghiệp chuyên ngành Kinh tế Đối ngoại trường Đại học Ngoại thương; là phóng viên báo Dân Trí từ năm 2012. Chị chuyên đưa tin về kinh tế, hoạt động doanh nghiệp, thị trường chứng khoán…, và gắn bó với mục Blog - Tâm điểm từ năm 2016.

Chuyên mục TÂM ĐIỂM mong nhận được ý kiến của bạn đọc về nội dung bài viết. Hãy vào phần Bình luận và chia sẻ suy nghĩ của mình. Xin cảm ơn!