(Dân trí) - Báo cáo về thị trường trái phiếu doanh nghiệp của Fiin Ratings mới công bố đã chỉ ra vấn đề "sức khỏe" tài chính của các nhà phát hành trong năm 2020 vừa qua.

CUỘC ĐUA VAY VỐN CAO KỶ LỤC: CẢNH BÁO SỨC KHỎE MỘT SỐ "ĐẠI GIA" ĐỊA ỐC

Báo cáo về thị trường trái phiếu doanh nghiệp của Fiin Ratings mới công bố đã chỉ ra vấn đề "sức khỏe" tài chính của các nhà phát hành trong năm 2020 vừa qua.

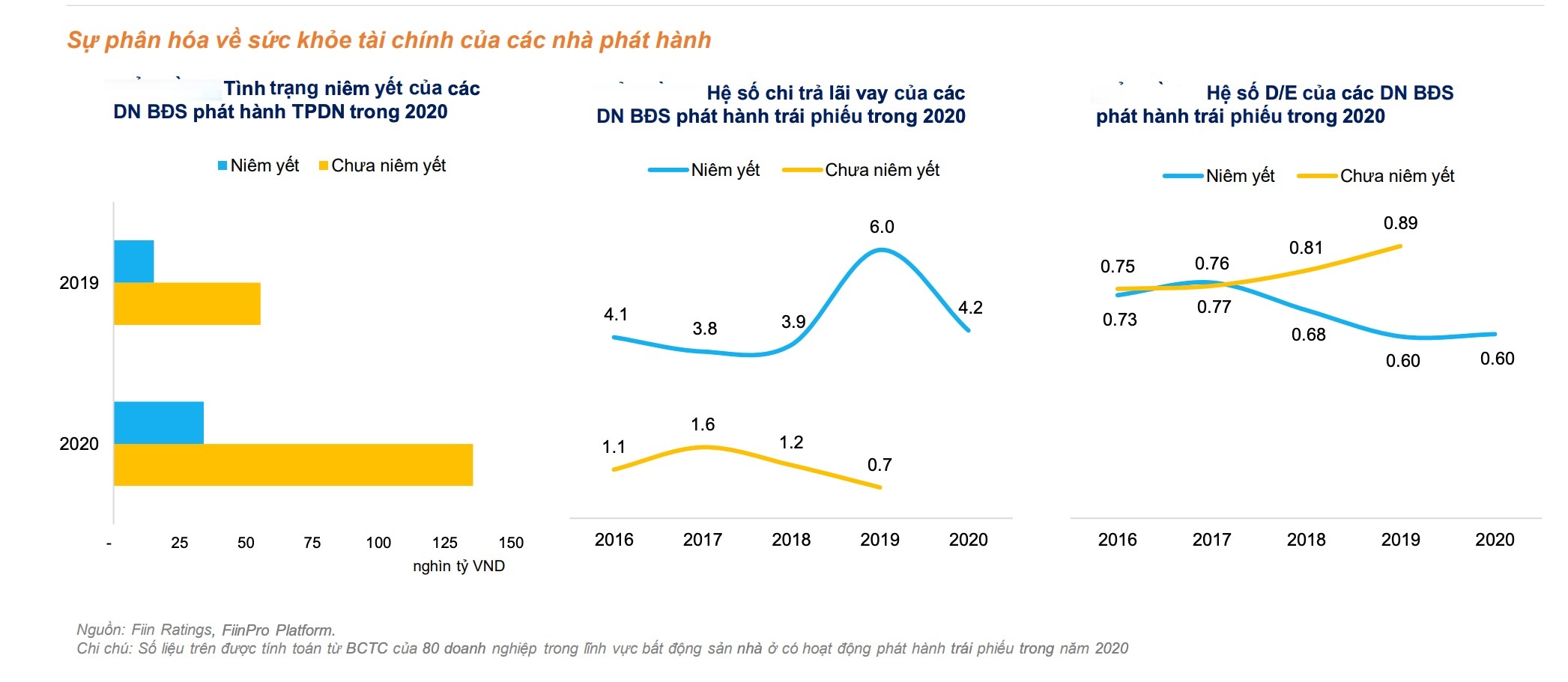

Trong năm 2020, gần 80% giá trị trái phiếu bất động sản phát hành thuộc về các doanh nghiệp chưa niêm yết, với các hệ số tài chính đang ở mức yếu hơn đáng kể so với các doanh nghiệp niêm yết.

"ĐẠI GIA" BẤT ĐỘNG SẢN LÀ NHỮNG NHÀ PHÁT HÀNH LỚN NHẤT

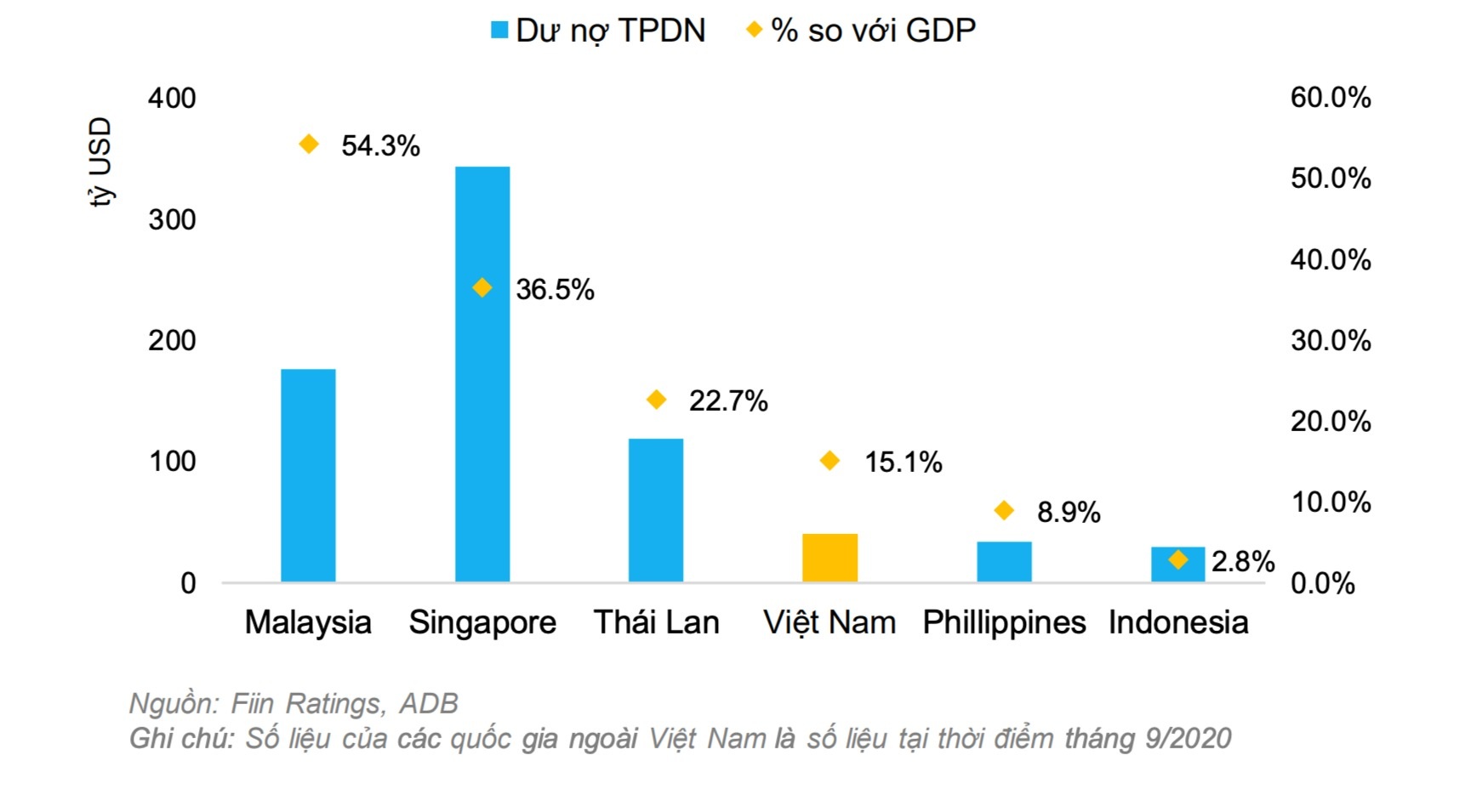

Theo Fiin Ratings, quy mô thị trường trái phiếu doanh nghiệp (TPDN) đã trở nên khá lớn, tương đương 15,1% GDP và 10,3% dư nợ tín dụng toàn hệ thống tại thời điểm cuối năm 2020.

Điều này cho thấy kênh huy động vốn qua trái phiếu, một trong các cấu phần của thị trường vốn cùng với kênh tín dụng và kênh cổ phiếu đã đóng vai trò quan trọng trong việc khai thông nguồn vốn cho sự phát triển của doanh nghiệp Việt Nam.

So sánh với một số thị trường trong khu vực Đông Nam Á, quy mô thị trường TPDN của Việt Nam tính theo tỷ trọng GDP tại cuối 2020 đã vượt qua Philippines (8,9%) và Indonesia (2,8%), nhưng vẫn thấp hơn nhiều so với Thái Lan (22,7%) hay Malaysia (54,3%).

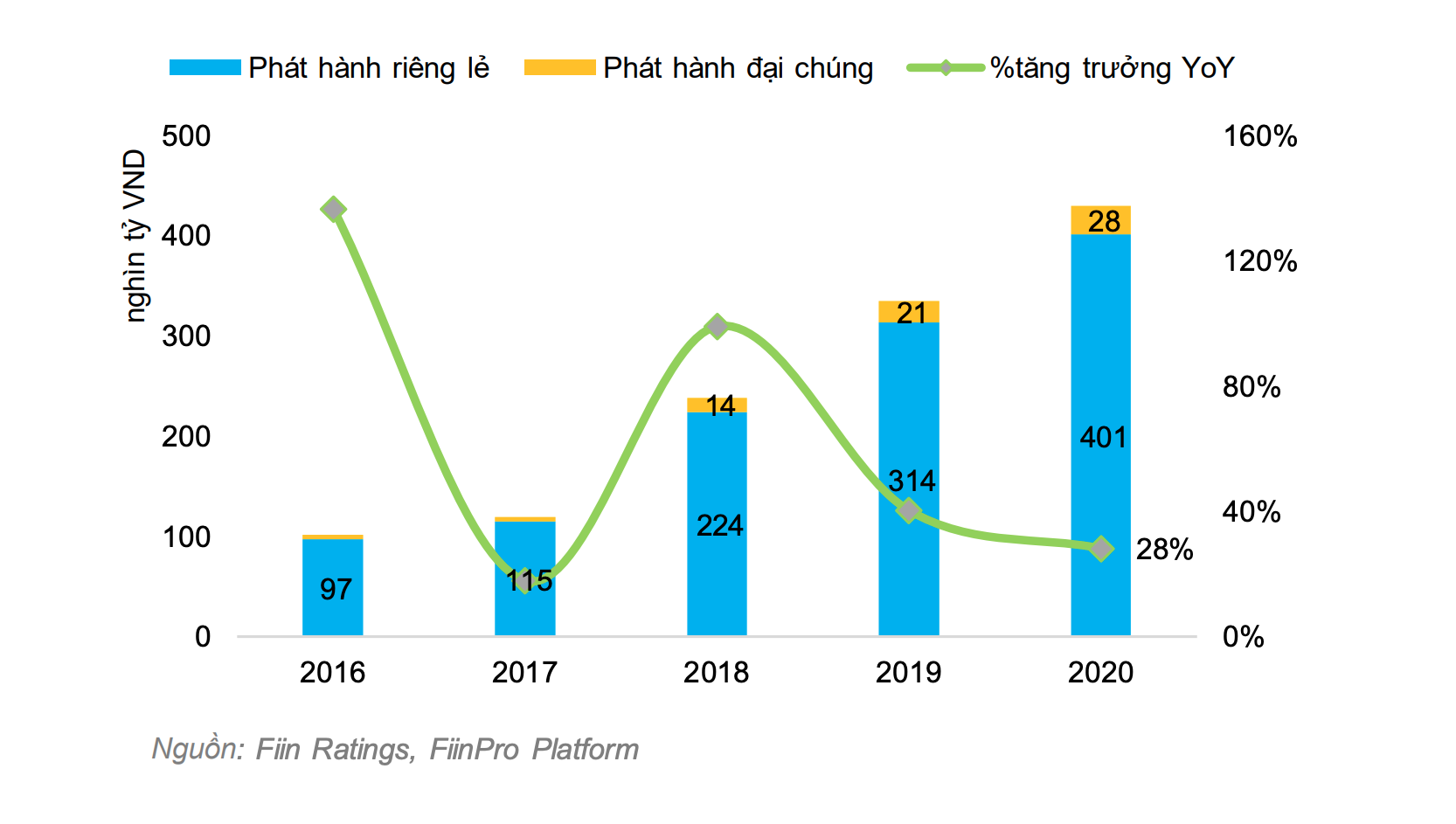

Số liệu từ Fiin Ratings cũng cho thấy, giá trị phát hành TPDN trong năm 2020 đạt kỷ lục ở mức 429,5 nghìn tỷ VND, tăng 28,3% so với năm 2019. Trong khi, với kênh tín dụng ngân hàng chỉ tăng trưởng ở mức 12,1% trong năm 2020.

Mức phát hành này tương đương 4,7% dư nợ tín dụng toàn hệ thống và trong năm 2020, nhiều doanh nghiệp đã tìm đến kênh phát hành trái phiếu để kéo dài kỳ hạn vốn để phát triển và ứng phó với những tác động của dịch bệnh đến dòng tiền kinh doanh.

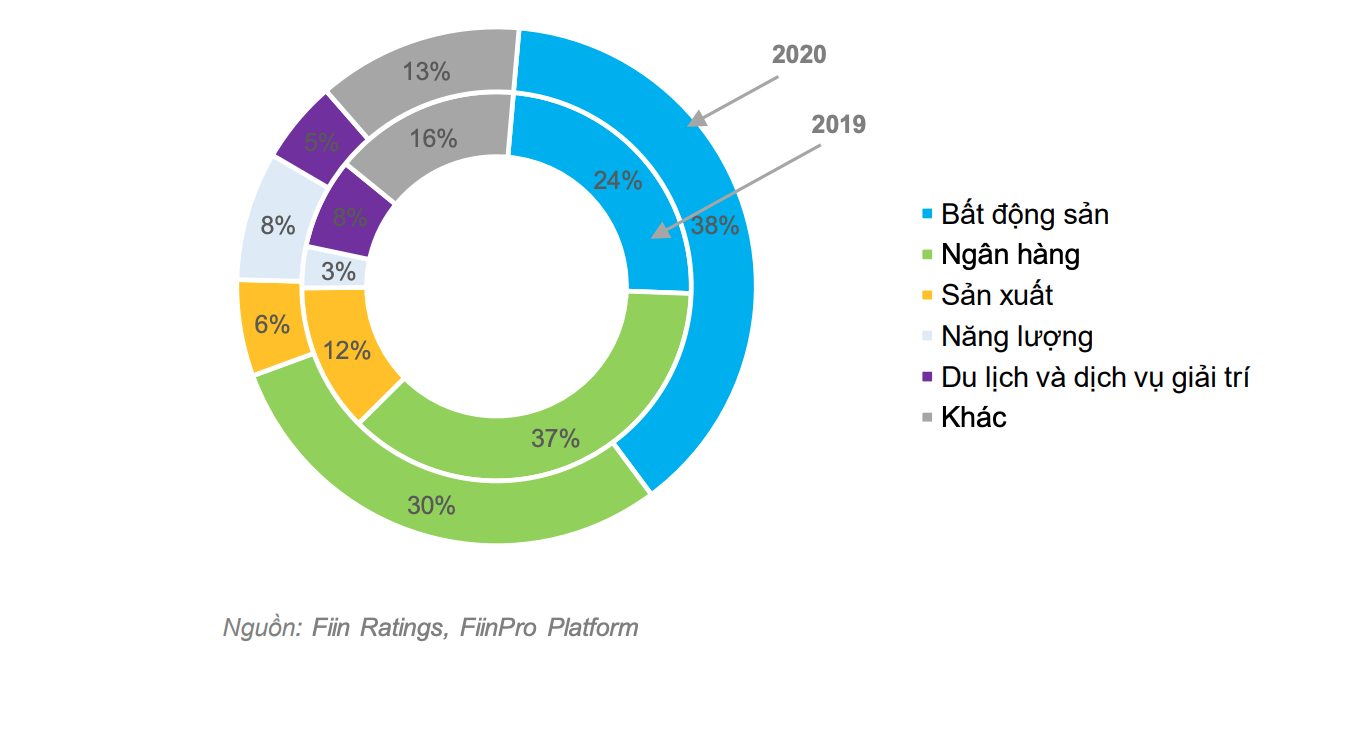

Trong năm 2020, các đơn vị phát triển bất động sản đã tăng cường huy độngvốn thông qua phát hành TPDN. Họ là những nhà phát hành lớn nhất với giá trị

đạt 162 nghìn tỷ đồng, tăng 100,1% so với 2019.

Ở các nhóm ngành còn lại, bên cạnh nhóm ngân hàng và các tổ chức tài chính, lĩnh vực năng lượng cũng đang thu hút được sự chú ý với các chính sách khuyến khích đầu tư vào năng lượng tái tạo của Chính phủ. Giá trị phát

hành của lĩnh vực này đạt đạt 33,8 nghìn tỷ, tăng 193,1% so với năm 2019.

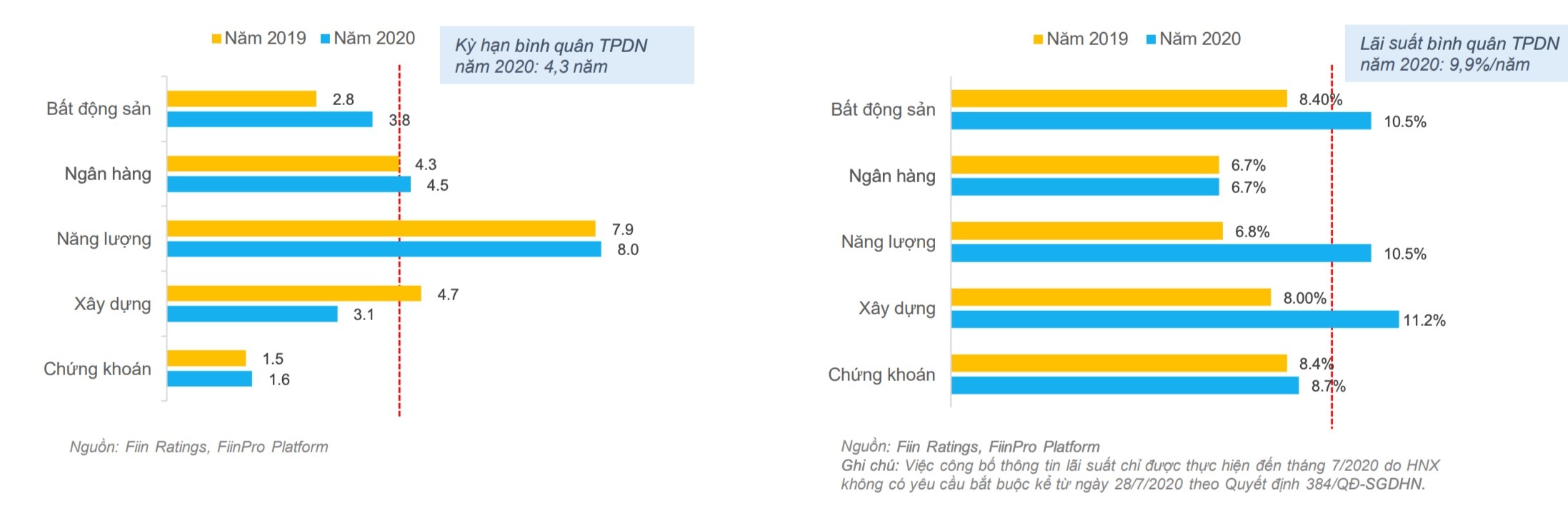

KỲ HẠN VÀ LÃI SUẤT TRÁI PHIẾU DOANH NGHIỆP BẤT ĐỘNG SẢN CÙNG TĂNG

Theo Fiin Ratings, kỳ hạn bình quân của TPDN năm 2020 hiện ở mức 4,3 năm. Trong đó, kỳ hạn trái phiếu dài nhất thuộc về lĩnh vực năng lượng với mức trung

bình 8 năm, thể hiện tính chất dài hạn của các dự án sản xuất điện.

Các trái phiếu của doanh nghiệp bất động sản có xu hướng kéo dài kỳ hạn hơn, với mức trung bình khoảng 3,8 năm, dài hơn 1 năm so với năm 2019.

Điều này cũng thể hiện nhu cầu vốn dài hạn của doanh nghiệp BĐS, cũng như những ảnh hưởng bởi triển vọng của ngành và những tác động của yếu tố dịch bệnh tới việc phải cơ cấu kỳ hạn dài hơn của các nhà phát hành TPDN trong ngành BĐS.

Mức lãi suất bình quân danh nghĩa được chào bán bởi các nhà phát hành trong

năm 2020 ở mức 9,9%, tăng trung bình 90 điểm cơ bản so với năm 2019.

Xét riêng ngành bất động sản - ngành có giá trị phát hành lớn nhất trong năm - có lãi suất trái phiếu bình quân đã tăng gần 210 điểm cơ bản lên mức bình quân 10,5% và với kỳ hạn trái phiếu được kéo dài lên mức 3,8 năm trong năm 2020.

CẢNH BÁO: SỨC KHỎE MỘT SỐ DOANH NGHIỆP ĐỊA ỐC SUY YẾU

Fiin Ratings cho biết, do các đơn vị phát triển BĐS là các nhà phát hành chính TPDN tại Việt Nam hiện nay nên họ đã thực hiện phân tích và đánh giá năng lực tài chính của các đơn vị này với mong muốn chỉ ra khả năng đáp ứng nghĩa vụ nợ của doanh nghiệp phát hành.

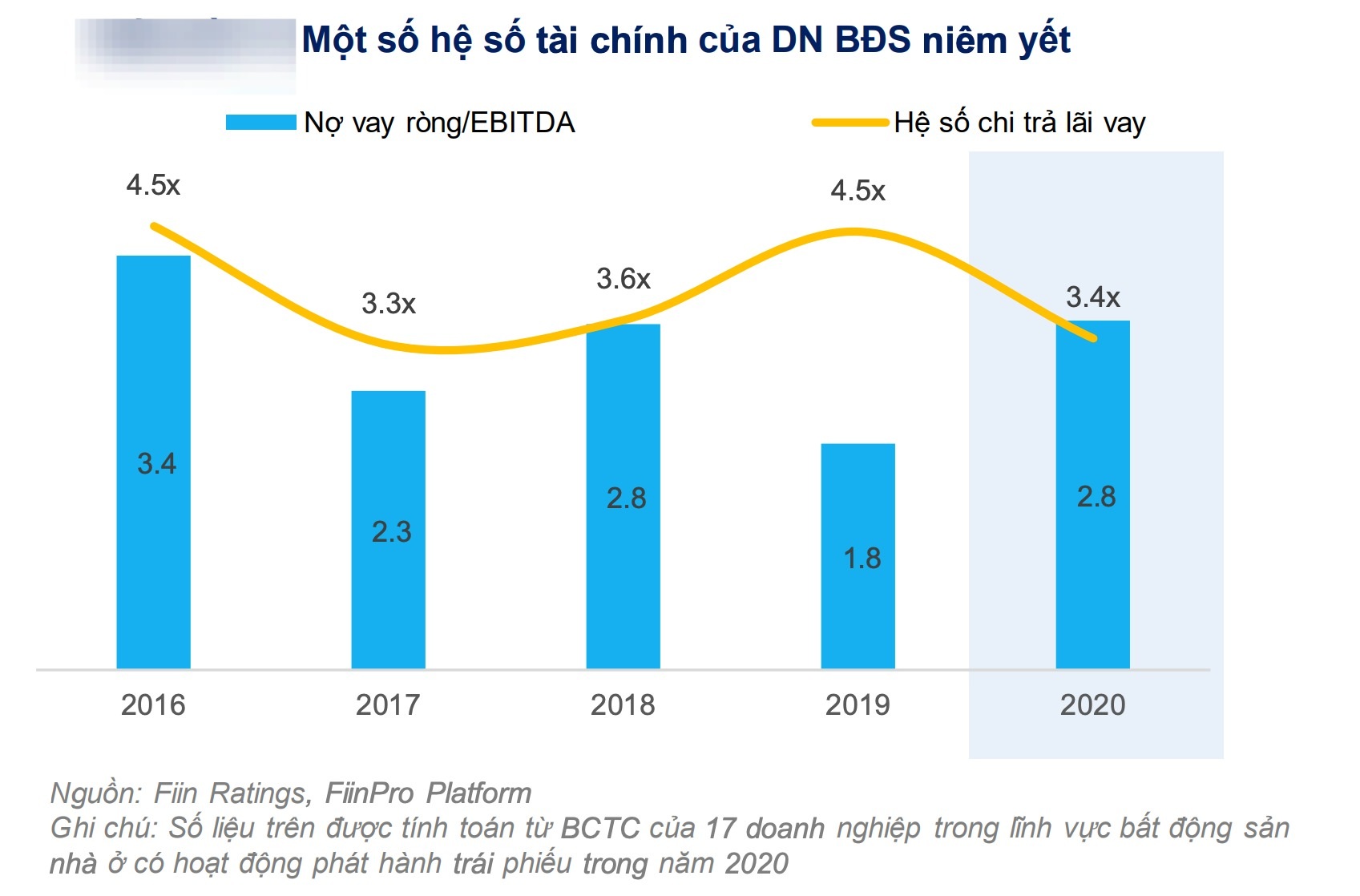

Dựa trên phân tích số liệu tài chính của 17 nhà phát hành đang niêm yết trong

năm 2020, Fiin Ratings nhận thấy sức khỏe tài chính của các doanh nghiệp này vẫn duy trì ở mức độ tương đối an toàn.

Cụ thể: Hệ số chi trả lãi vay trung bình đã giảm từ mức 4,5 lần trong năm 2019xuống còn 3,4 lần trong năm 2020. Mặc dù giảm đáng kể năng lực trả lãivay nhưng mức độ này về cơ bản vẫn ở mức chưa đáng lo ngại nếu so với

bình quân trong 5 năm vừa qua.

Hệ số Nợ vay ròng/EBITDA đã tăng lên mức 2,8 lần. Tuy hệ số này đã tăng

so với năm 2019 nhưng vẫn thấp hơn kỳ hạn bình quân của trái phiếu bất động sản hiện ở mức 3,8 năm.

Tuy nhiên, có sự phân hóa rõ rệt trong năm 2020 giữa các đơn vị đầu ngành và các đơn vị còn lại. Khi loại bỏ nhà phát hành lớn nhất này thì sức khỏe tài chính của các doanh nghiệp còn lại trong ngành đã bị suy yếu rõ rệt.

Cụ thể, hệ số chi trả lãi vay năm 2020 giảm về mức 0,7 lần, tức là lợi nhuận tạo ra

không đủ trang trải lãi vay. Hệ số nợ vay ròng/EBITDA năm 2020 tăng lên tới 17,3 lần.

Đây là mức rất cao nếu so với kỳ hạn bình quân 3,8 năm của các trái phiếu BĐS, và do vậy khả năng đáp ứng nghĩa vụ nợ của các doanh nghiệp này sẽ phụ thuộc lớn vào sự hồi phục của ngành bất động sản nhà ở.

Theo CBRE, số lượng căn hộ giao dịch tại 2 thị trường lớn là Hà Nội và TP.HCM kỳ vọng sẽ chỉ tăng trưởng nhẹ khoảng 10-15% trong năm 2021.

Thống kê của Fiin Ratings cũng cho biết, trong năm 2020, gần 80% giá trị TPDN BĐS phát hành thuộc về các doanh nghiệp chưa niêm yết, với các hệ số tài chính đang ở mức yếu hơn đáng kể so với các doanh nghiệp niêm yết.

Dù trái phiếu của các DN này có thể bao gồm tài sản đảm bảo hoặc bảo lãnh của

bên thứ 3, tuy nhiên Fiin Ratings cho rằng có sự phân hóa đáng kể về sức khỏe tài chính của các nhà phát hành và nhà đầu tư cần lưu ý để đánh giá kỹ lưỡng rủi ro cũng như mức lợi suất tương ứng trước khi đưa ra quyết định đầu tư.

Thực tế này cho thấy, khi nhà phát hành là các doanh nghiệp chưa đại chúng, việc tìm hiểu và đánh giá chất lượng tín dụng hay nói cách khác là năng lực trả nợ lãi và gốc cho khoản đầu tư trái phiếu của mình là đặc biệt quan trọng đối với nhà đầu tư đại chúng có ít điều kiện tiếp cận thông tin về các đơn vị phát hành.

Do đó, Fiin Ratings khuyến cáo các nhà đầu tư cần đánh giá chi tiết từng trái phiếu và doanh nghiệp phát hành để có các thông tin cụ thể, theo sát diễn biến tình hình tài chính của doanh nghiệp, cũng như các biện pháp xử lý khi dòng tiền từ hoạt động kinh doanh không như dự kiến.

Fiin Ratings cho rằng yếu tố tài sản thế chấp thực sự không có nhiều ý nghĩa đối với nhà đầu tư đại chúng, bao gồm cả nhà đầu tư chuyên nghiệp được định nghĩa theo Luật chứng khoán sửa đổi.

Lý do là trong trường hợp doanh nghiệp không có khả năng thanh toán, tài sản thế chấp chỉ có nhiều ý nghĩa với các đơn vị có thể xử lý và tìm thấy giá trị từ tài sản đó. Trong đa số trường hợp, nhà đầu tư cá nhân đại chúng hay chuyên nghiệp đều khó có năng lực xử lý tài sản thế chấp.