Khảo sát của VCCI:

Vay vốn ngân hàng phiền hà, phải "bồi dưỡng" cho cán bộ tín dụng

(Dân trí) - "Thủ tục vay vốn phiền hà", "phải "bồi dưỡng" cho cán bộ tín dụng để vay vốn", "cán bộ tín dụng cố tình bắt lỗi, kéo dài thời gian xử lý hồ sơ của doanh nghiệp" gia tăng, theo khảo sát của VCCI.

Chưa tới 20% doanh nghiệp vay vốn ngân hàng

Liên đoàn Thương mại và Công nghiệp Việt Nam (VCCI) vừa công bố Chỉ số năng lực cạnh tranh cấp tỉnh (PCI) 2022. Kết quả khảo sát điều tra cho thấy 5 vấn đề khó khăn lớn nhất mà các doanh nghiệp gặp phải sản xuất kinh doanh năm 2022 bao gồm: Tiếp cận vốn (55,6%), tìm kiếm khách hàng (55,1%), khó khăn từ tác động của dịch bệnh Covid-19 (34,1%), biến động thị trường (23,8%), và tìm kiếm đối tác kinh doanh (21,4%).

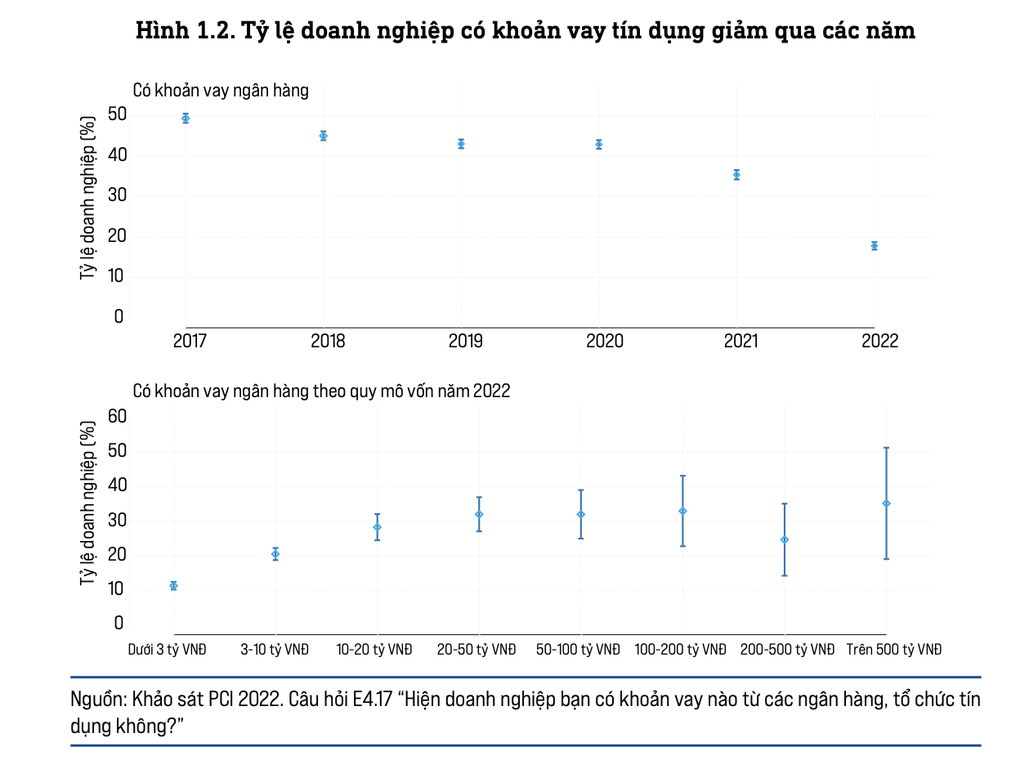

Tỷ lệ doanh nghiệp tiếp cận tín dụng có xu hướng giảm dần trong thời gian gần đây. Cụ thể, tại thời điểm năm 2017, tỷ lệ doanh nghiệp có khoản vay từ các ngân hàng, tổ chức tín dụng là 49,4%. Đến các năm 2018 và 2019, con số lần lượt là 45% và 43%. Năm 2020, trong bối cảnh dịch Covid-19 bắt đầu xuất hiện, vẫn có 42,9% doanh nghiệp đang có khoản vay từ các ngân hàng, tổ chức tín dụng.

Tuy nhiên, tỷ lệ doanh nghiệp đang có khoản vay từ các ngân hàng, tổ chức tín dụng chỉ còn 35,4% trong năm 2021. Đến năm 2022, tỷ lệ này chỉ còn là 17,8%.

Tiếp cận tín dụng là khó khăn chung của các doanh nghiệp tư nhân Việt Nam, song các doanh nghiệp quy mô siêu nhỏ và nhỏ đang là nhóm khó tiếp cận tín dụng hơn cả trong năm 2022.

Nhóm các doanh nghiệp có quy mô vốn từ 3 tỷ đồng trở xuống, tỷ lệ doanh nghiệp đang tiếp cận tín dụng chỉ là 11,3%, thấp hơn đáng kể so với các nhóm còn lại. Với nhóm có quy mô vốn từ trên 3 tỷ đến 10 tỷ đồng, tỷ lệ này là 20,5%. Tỷ lệ doanh nghiệp đang có khoản vay ngân hàng ở nhóm doanh nghiệp quy mô vốn 10-20 tỷ đồng là 28,3%. Ở các nhóm còn lại, tỷ lệ doanh nghiệp đang tiếp cận vốn cũng chỉ xung quanh mức 25-35%.

Các doanh nghiệp quy mô siêu nhỏ và nhỏ đang là nhóm khó tiếp cận tín dụng nhất (Ảnh chụp màn hình).

Vì sao doanh nghiệp khó tiếp cận vốn tín dụng?

Việc doanh nghiệp có hay không có khoản vay từ các tổ chức tín dụng phụ thuộc trước hết vào việc liệu các doanh nghiệp này có nhu cầu vay hay không. Nếu doanh nghiệp có nhu cầu vay nhưng lại gặp khó khăn khi tiếp cận vốn thì đây rõ ràng là vấn đề cần được tìm hiểu để có giải pháp phù hợp, báo cáo của VCCI nhấn mạnh.

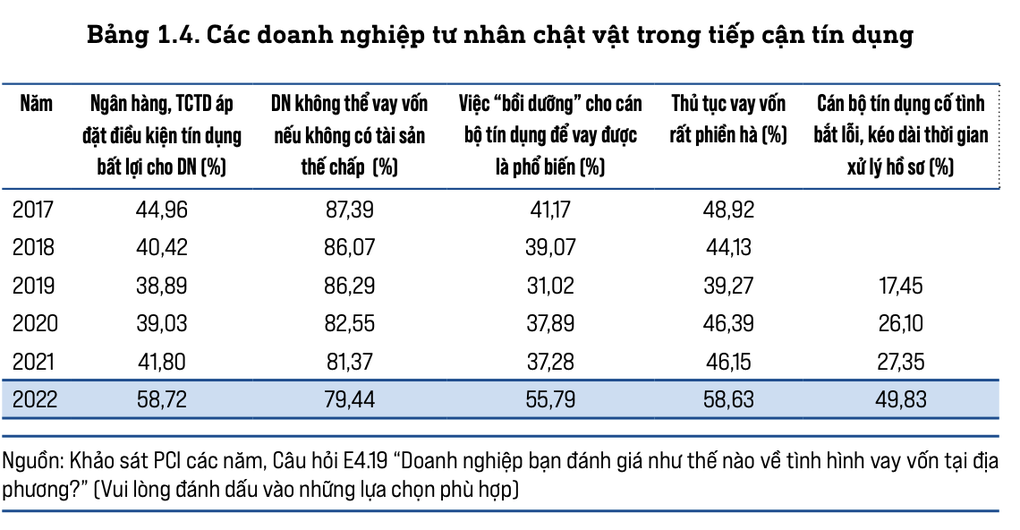

Khảo sát PCI 2022 cho thấy trở ngại lớn nhất là việc doanh nghiệp không thể vay vốn nếu không có tài sản thế chấp (79,4%). Đáng lưu ý là hàng loạt khó khăn tiếp cận tín dụng khác có dấu hiệu gia tăng đáng kể trong năm 2022.

Cụ thể là "các ngân hàng, tổ chức tín dụng áp đặt điều kiện tín dụng bất lợi cho doanh nghiệp tư nhân" (58,7%), tăng mạnh từ con số 41,8% của năm 2021); "thủ tục vay vốn phiền hà" (58,6% so với 46,2% năm 2021); tình trạng "doanh nghiệp phải "bồi dưỡng" cho cán bộ tín dụng để vay vốn" (55,8% trong khi năm 2021 là 37,3%), và "cán bộ tín dụng cố tình bắt lỗi, kéo dài thời gian xử lý hồ sơ của doanh nghiệp" (49,8% trong khi năm 2021 là 27,4%).

Các doanh nghiệp tư nhân chật vật trong tiếp cận tín dụng (Ảnh chụp màn hình).

Với tỷ lệ doanh nghiệp phản ánh thủ tục vay vốn còn nhiều phiền hà ở mức tương đối cao nêu trên, tận dụng dữ liệu thu được từ tên các ngân hàng, tổ chức tín dụng do doanh nghiệp cung cấp trong phiếu khảo sát, VCCI nhận thấy có khác biệt trong đánh giá của doanh nghiệp về thủ tục vay vốn theo nguồn gốc sở hữu của ngân hàng.

Trung bình khoảng 61% doanh nghiệp đánh giá "thủ tục vay vốn phiền hà" trong năm 2022 có liên quan đến việc vay từ các ngân hàng tư nhân, trong khi tỷ lệ này chỉ khoảng 36% đối với doanh nghiệp đi vay từ ngân hàng có vốn nhà nước. Đơn vị này phỏng đoán, có thể các ngân hàng có vốn nhà nước có dư địa tín dụng dồi dào hơn, do vậy các doanh nghiệp tiếp cận vốn vay qua nhóm này trong năm vừa qua cũng thuận lợi hơn.

Báo cáo kết luận sẽ cần có những nghiên cứu, đánh giá kỹ hơn về nguyên nhân của hiện tượng này để có giải pháp phù hợp nhằm tạo thuận lợi cho các doanh nghiệp trong tiếp cận vốn vay ngân hàng trong thời gian tới.