Từ "cú sốc" Tân Hoàng Minh, Bộ Tài chính cảnh báo gì khi đầu tư trái phiếu?

(Dân trí) - Bộ Tài chính vừa có báo cáo về tình hình thị trường trái phiếu doanh nghiệp riêng lẻ 6 tháng đầu năm và các rủi ro nhà đầu tư cần lưu ý.

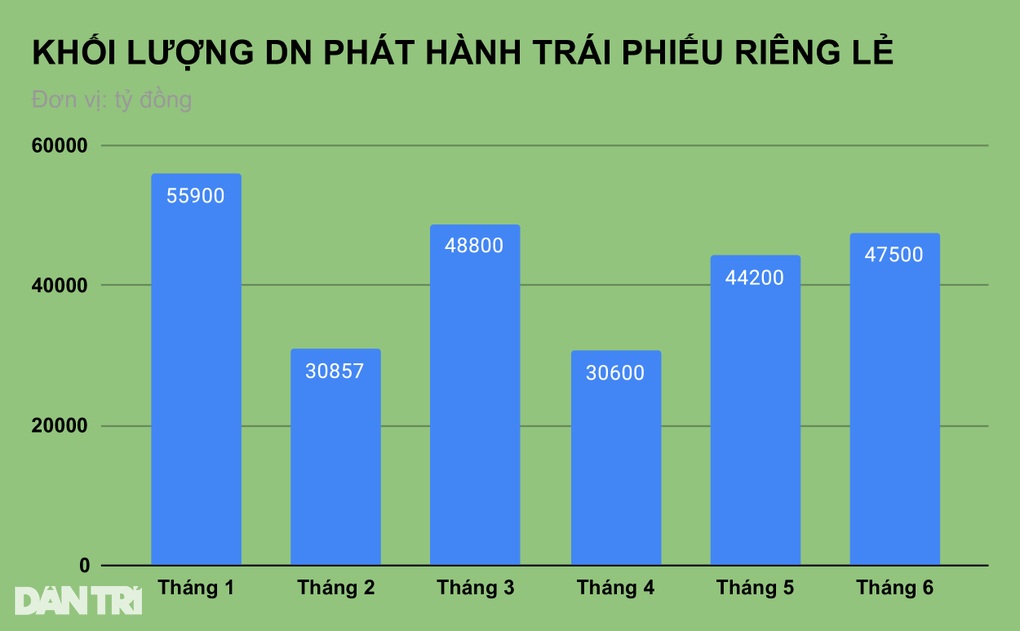

Cụ thể, trong 6 tháng đầu năm, Vụ Tài chính ngân hàng (Bộ Tài chính) cho biết khối lượng trái phiếu doanh nghiệp phát hành riêng lẻ đạt 257.857 tỷ đồng, tập trung chủ yếu trong tháng 1 và bắt đầu giảm từ tháng 2 đến tháng 4. Khối lượng phát hành trái phiếu doanh nghiệp tăng trở lại từ tháng 5, với tháng 5 là 44.200 tỷ đồng, tháng 6 khoảng 47.500 tỷ đồng.

Về hoạt động mua lại trái phiếu trước hạn, trong quý I, khối lượng mua lại trước hạn khoảng 12.800 tỷ đồng, quý II khoảng 49.100 tỷ đồng. Lũy kế 6 tháng đầu năm, các doanh nghiệp đã mua lại trước hạn khoảng 61.900 tỷ đồng trái phiếu.

(Biểu đồ: Văn Hưng).

Bộ Tài chính nhấn mạnh trái phiếu doanh nghiệp không phải là tiền gửi ngân hàng. Trái phiếu doanh nghiệp được doanh nghiệp phát hành theo nguyên tắc tự vay, tự trả, tự chịu trách nhiệm về khả năng trả nợ.

"Nhà đầu tư mua trái phiếu doanh nghiệp cần nhận thức rõ và chấp nhận rủi ro khi mua trái phiếu trường hợp doanh nghiệp không đảm bảo được nghĩa vụ trả nợ gốc, lãi trái phiếu", cơ quan chức năng khuyến nghị.

Với trái phiếu doanh nghiệp riêng lẻ, Bộ Tài chính một lần nữa lưu ý đây là sản phẩm đầu tư chỉ dành cho các nhà đầu tư chuyên nghiệp là những nhà đầu tư có năng lực tài chính, có kinh nghiệm đầu tư, có khả năng phân tích rủi ro và chấp nhận rủi ro khi xảy ra.

Trái phiếu doanh nghiệp riêng lẻ không được cơ quan quản lý cấp phép. Nếu nhà đầu tư không phải nhà đầu tư chuyên nghiệp thì không được mua loại trái phiếu này. Trường hợp nhà đầu tư dùng các cách thức không đúng quy định pháp luật để trở thành nhà đầu tư chứng khoán chuyên nghiệp thì cả nhà đầu tư và tổ chức cung cấp dịch vụ xác nhận nhà đầu tư chứng khoán chuyên nghiệp sẽ bị xử lý nghiêm theo quy định.

Sau vụ Tân Hoàng Minh, Bộ Tài chính muốn "lọc" trái phiếu doanh nghiệp (Ảnh: CTV).

Bộ Tài chính cũng lưu ý các tổ chức tín dụng, công ty chứng khoán phân phối chào mời mua trái phiếu doanh nghiệp không có trách nhiệm về việc doanh nghiệp có hoàn trả gốc và lãi trái phiếu khi đến hạn hay không. Rủi ro của trái phiếu vẫn là rủi ro của doanh nghiệp phát hành.

Tổ chức bảo lãnh phát hành cũng không có bất kỳ nghĩa vụ nào với nhà đầu tư. Còn đối với bảo lãnh thanh toán, nhà đầu tư cũng cần tìm hiểu kỹ phạm vi bảo lãnh.

Sau khi mua trái phiếu, nhà đầu tư cần thường xuyên cập nhật về tình hình tài chính, khả năng trả nợ của doanh nghiệp phát hành và việc sử dụng vốn huy động từ trái phiếu có phù hợp với mục đích phát hành trái phiếu hay không.

"Chỉ khi nắm rõ thông tin về trái phiếu, đánh giá đầy đủ và cân nhắc kỹ lưỡng về các rủi ro có thể gặp phải, nhà đầu tư mới nên quyết định mua trái phiếu", Bộ Tài chính cảnh báo.

Theo Bộ Tài chính, nhà đầu tư cá nhân không nên mua trái phiếu doanh nghiệp riêng lẻ nếu không có khả năng và nguồn lực để đánh giá đầy đủ rủi ro của trái phiếu, theo sát tiến độ giải ngân, mục đích sử dụng vốn, tình hình tài chính của doanh nghiệp phát hành sau khi đầu tư mua trái phiếu.

Nhà đầu tư cần hết sức lưu ý nguyên tắc đầu tư cơ bản là lãi suất cao sẽ đi kèm với rủi ro cao, do đó phải hết sức thận trọng đánh giá kỹ về các rủi ro trước khi quyết định mua trái phiếu; không nên mua trái phiếu thông qua chào mời của các tổ chức cung cấp dịch vụ khi chưa tìm hiểu kỹ về tình hình tài chính của doanh nghiệp phát hành và các điều kiện, điều khoản của trái phiếu.

Đặc biệt, các nhà đầu tư cần thận trọng khi tham gia các hợp đồng hợp tác đầu tư mua trái phiếu doanh nghiệp theo pháp luật dân sự cùng với các cá nhân, tổ chức nào khác vì rủi ro xảy ra là rủi ro của nhà đầu tư theo pháp luật dân sự.