Mua hộ 5.000 USD được trả công 1,5-2 triệu đồng: Hệ lụy gì?

(Dân trí) - Hành vi thuê mua hoặc đổi USD nếu xảy ra nhiều, theo chuyên gia, sẽ gây bất ổn, xáo trộn thị trường ngoại tệ, tạo số liệu ảo cho công tác kiểm soát thị trường, ảnh hưởng tới quỹ dự trữ ngoại hối.

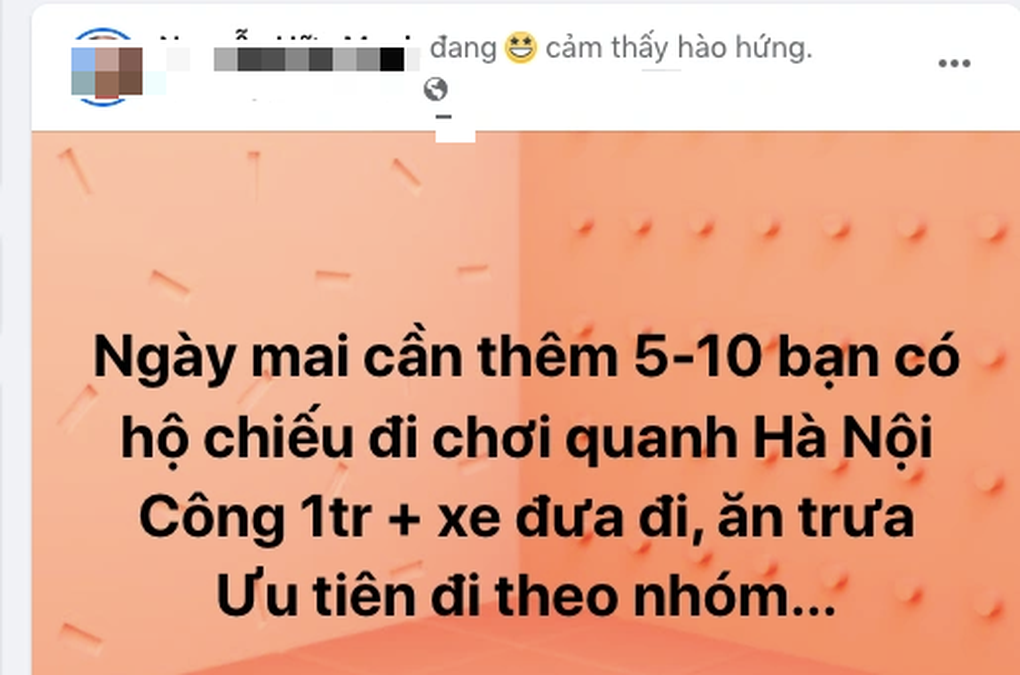

Như phản ánh của Dân trí mới đây, thị trường xuất hiện dịch vụ thuê người đi mua hoặc đổi USD dưới hình thức đổi USD để đi du lịch. Cứ đổi 5.000 USD tại 5 chi nhánh ngân hàng, người đổi được trả phí 1,2-2 triệu đồng.

PGS.TS Đinh Trọng Thịnh, giảng viên Học viện Tài chính, nhận định, việc thuê, mua USD gần đây có thể là hành vi tuồn USD ra nước ngoài, mua qua, bán lại nhằm hưởng chênh lệch. Ông dự đoán đây có thể là đường dây đã được hình thành và hoạt động chuyên nghiệp.

Sở dĩ những đường dây này tồn tại và liên tục tìm người để thuê, mua USD có thể bắt đầu từ nhu cầu sở hữu USD tăng. USD-Index hiện đã tăng lên trên 114 điểm, so với đầu năm có thêm 22%. Ngược lại, đồng Việt Nam (VND) từ đầu năm tới nay lại "bốc hơi" 3,8%. Các đồng tiền khác thậm chí còn mất giá mạnh hơn, đơn cử THB (-11,95%), JPY (-25,18%), KRW (-17,57%), CNY (-10,9%), EUR (-13,49%)... Do vậy việc "ôm" USD được cho là có lợi, dẫn đến cầu trên thị trường lớn.

Xuất hiện dịch vụ thuê mua, đổi ngoại tệ dưới hình thức du lịch, phí 1-2 triệu đồng/người (Ảnh: Facebook cá nhân).

Theo ông, việc mua bán USD theo hình thức này vẫn tồn tại trên thị trường, một phần do những cá nhân mua USD hộ đã chứng minh được mục đích mua ngoại tệ, thông qua vé máy bay, hộ chiếu, hóa đơn đặt phòng từ trước...

Ngân hàng nói gì?

Trả lời Dân trí, ông Vũ Thành Trung, Thành viên Ban điều hành MB, cho biết ngân hàng sử dụng hệ thống công nghệ để kiểm tra không cho phép khách hàng thực hiện mua ngoại tệ trên một hồ sơ tại chi nhánh này xong sau đó lại sang chi nhánh khác mua. Điều này đảm bảo không xảy ra việc khách hàng trục lợi chính sách.

Khi du lịch đến các quốc gia không yêu cầu visa thì khách phải đặt cọc 3 triệu đồng nếu mua 5.000 USD. Khi về, khách cần xuất trình hộ chiếu có dấu xuất nhập cảnh sẽ được hoàn trả. Do đó, theo ông này, không có nhóm mua bán ngoại tệ nào có thể trục lợi từ MB do khoản tiền đặt cọc vượt quá lợi nhuận từ việc lợi dụng chênh lệch tỷ giá. "Chỉ những khách hàng có nhu cầu đi du lịch thật mới đến ngân hàng chúng tôi mua ngoại tệ", ông nói.

Trước phản ánh cán bộ nhân viên ngân hàng tư vấn, hỗ trợ bán USD cho nhóm khách hàng chuyên mua gom trong các ngân hàng thương mại rồi bán ra thị trường chợ đen, đại diện ABBank cũng cho biết đã có kiểm tra, đánh giá và sẽ có xử lý nghiêm những vi phạm đối với các cá nhân, đơn vị chưa có giám sát, thực hiện đúng chuẩn mực theo quy định. Vị này thông tin, ngân hàng đã ban hành quy trình mua, bán ngoại tệ tiền mặt đối với khách hàng cá nhân cũng như phục vụ nhu cầu chữa bệnh, du học, du lịch, công tác, hội nghị… theo đúng quy định.

Ngân hàng cũng có thể bán vượt hạn mức nêu trên để đáp ứng nhu cầu ngoại tệ cho khách hàng (Ảnh: Mạnh Quân).

"Tuồn" USD ra ngoài thị trường, hệ lụy ra sao?

Giao dịch mua, bán ngoại tệ trên thị trường phi chính thức vốn không được Ngân hàng Nhà nước cấp phép. Luật sư Phạm Ngọc Hải, Phó giám đốc Trung tâm Tư vấn pháp luật Thăng Long, Trung ương Hội Luật gia Việt Nam, nhấn mạnh hành vi này là vi phạm pháp luật trong lĩnh vực tiền tệ và ngân hàng.

"Sau khi thực hiện hành vi để có được lượng ngoại tệ lớn, người này tiếp tục có những hành vi vi phạm khác, ví dụ như mua, bán ngoại tệ trái pháp luật hoặc chuyển ra nước ngoài trái pháp luật thì tùy vào tính chất, mức độ sẽ bị xử phạt hành chính, thậm chí truy cứu trách nhiệm hình sự", ông Hải cho hay.

Theo khoản 1 và khoản 3, Điều 5 Thông tư số 20/2011/TT-NHNN của Ngân hàng Nhà nước, cá nhân là công dân Việt Nam được quyền mua ngoại tệ tiền mặt tại tổ chức tín dụng được phép để đáp ứng các nhu cầu ngoại tệ mức là 100 USD/người/ngày hoặc các loại ngoại tệ khác có giá trị tương đương trong khoảng thời gian lưu trú ở nước ngoài là 10 ngày.

Việc thuê người mua/đổi USD theo hình thức du lịch vi phạm pháp luật trong lĩnh vực tiền tệ và ngân hàng (Ảnh: Mạnh Quân).

Đã quy định về hạn mức giao dịch ngoại tệ đối với cá nhân, nhưng căn cứ vào nguồn ngoại tệ tiền mặt, ngân hàng cũng có thể bán vượt hạn mức nêu trên để đáp ứng nhu cầu ngoại tệ cho khách hàng, theo luật sư Phạm Ngọc Hải.

Như vậy, hạn mức bán ngoại tệ tại ngân hàng sẽ phụ thuộc vào nguồn cung ngoại tệ của ngân hàng nên việc bán 5.000 USD/người thực chất không trái luật.

Ngoài ra, Điều 2 Thông tư 15/2011/TT-NHNN cũng quy định về việc mang ngoại tệ tiền mặt, đồng Việt Nam tiền mặt của cá nhân khi xuất, nhập cảnh như sau cũng nêu số ngoại tệ tiền mặt tối đa cá nhân được phép mang ra nước ngoài không phải khai báo hải quan là 5.000 USD/người. Lợi dụng việc này, nhiều cá nhân làm giả hồ sơ đi du lịch, lách luật và dễ dàng đổi được hạn mức lên tới 5.000 USD/người tại mỗi ngân hàng.

Chuyên gia kinh tế Vũ Đình Ánh thì nhận định, khi có đủ hồ sơ, các nhân viên tín dụng chỉ làm phần việc của mình. Phần khác, mức 5.000 USD/người thực chất chỉ chiếm tỷ trọng nhỏ trong tổng giao dịch hệ thống, nên cơ quan chức năng khó phát hiện ra điểm bất thường.

Việc mỗi cá nhân mua hạn mức tối đa 5.000 USD/người được các chuyên gia nhận định thực chất chưa phải là con số lớn, và khi bán trên thị trường "chợ đen" thì mức chênh lệch cũng không nhiều.

Hiện tỷ giá USD/VND niêm yết tại Vietcombank là 23.590-23.800 đồng/USD (mua - bán). Trong khi đó giá USD trên thị trường "chợ đen" là 24.200-24.290 đồng/USD. Với mỗi 5.000 USD, mức chênh lệch thực tế chỉ 2 triệu đồng. Vì thế mà để kiếm được số tiền lớn thì những đối tượng này phải "gom" được lượng người đông.

Tuy nhiên, đó mới là bề nổi của tảng băng chìm. Bề mặt khuất dưới tảng băng là vấn đề cần nhìn nhận. Theo ông Đinh Trọng Thịnh, hành vi thuê mua USD nếu xảy ra nhiều, sẽ gây bất ổn, xáo trộn thị trường ngoại tệ, đặc biệt tạo số liệu ảo cho công tác kiểm soát thị trường ngoại hối.

Ông Vũ Đình Ánh cũng nhấn mạnh hoạt động này gây bất ổn và làm rối loạn thị trường, gây khó việc điều hành chính sách. "Đây là hành động phá hoại thị trường, cơ quan chức năng cần vào cuộc", ông Ánh nói.

Ông cho rằng biện pháp đơn giản nhất là xử lý một vài trường hợp để răn đe, chấm dứt hành vi này. "Nên xử phạm cả người mua, hay cán bộ ngân hàng nếu như có vi phạm, đặc biệt là những cá nhân đứng sau thuê người mua USD", ông nói thêm.