Còn dư địa cho một đợt nới room tín dụng vào cuối năm

(Dân trí) - Chuyên gia SSI Research nhận định việc phân bổ thêm hạn mức tín dụng tuần qua thấp hơn so với kỳ vọng ban đầu. Tuy nhiên thực tế này cũng tạo dư địa để Ngân hàng Nhà nước nới thêm room vào cuối năm.

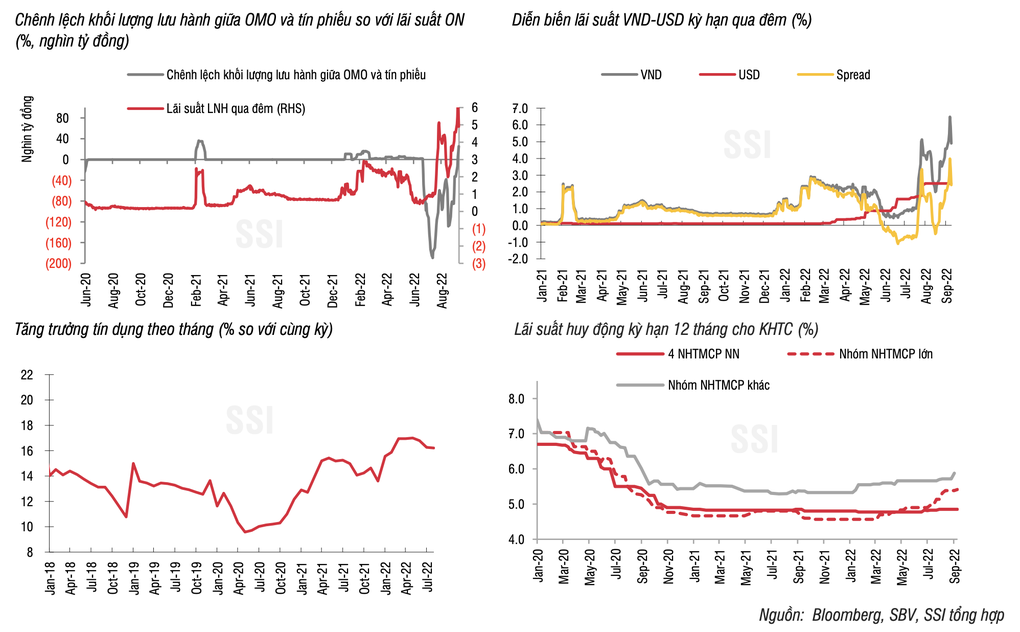

Kết thúc tuần vừa qua (5/9-9/9), lãi suất bình quân trên thị trường liên ngân hàng kỳ hạn qua đêm hạ nhiệt về mức 4,9%/năm. Theo nhóm nghiên cứu SSI Research, thanh khoản trên hệ thống trong tuần qua gặp nhiều áp lực, do việc đáo hạn các hợp đồng bán USD khiến dòng tiền bị rút ra khỏi hệ thống, đẩy mặt bằng lãi suất liên ngân hàng bật tăng mạnh.

Lãi suất liên ngân hàng tuần qua có thời điểm vượt 7,5%/năm, mức cao nhất trong 10 năm qua. Trước tình hình đó, Ngân hàng Nhà nước đã hỗ trợ thị trường thông qua nghiệp vụ mua kỳ hạn, với tổng khối lượng đạt 64.400 tỷ đồng và đồng thời cũng linh hoạt nâng kỳ hạn giao dịch lên 14 ngày. Ngân hàng Nhà nước đã bơm ròng khoảng 58.000 tỷ đồng thông qua hoạt động thị trường mở.

Hôm 7/9, Ngân hàng Nhà nước chính thức bổ sung hạn mức (room) tín dụng cho một số ngân hàng thương mại với mức phân bổ từ 0,7% đến 4%, tùy theo xếp hạng của từng tổ chức tín dụng và một số yếu tố khác theo định hướng của Chính phủ.

Trong đợt điều chỉnh lần này, mức tăng trưởng tín dụng của toàn hệ thống ước tính sẽ tăng thêm khoảng 2%, thấp hơn so với các kỳ vọng của thành viên thị trường. Tuy nhiên, thực tế này cũng tạo ra dư địa để Ngân hàng Nhà nước có thể có thêm một đợt điều chỉnh hạn mức tín dụng vào cuối năm nay.

Các chỉ số đáng chú ý trên thị trường tiền tệ (Ảnh: SSI Research).

Theo công ty chứng khoán trên, hạn mức tín dụng mới trong năm 2022 cho thấy sự phân hóa giữa nhóm ngân hàng có vốn Nhà nước khi không có nhiều thay đổi so với năm ngoái trong khi nhóm ngân hàng tư nhân có room thấp hơn nhiều so với 2021. Điều này cho thấy mục tiêu hướng tín dụng vào các lĩnh vực ưu tiên, kiểm soát chặt dòng vốn đổ vào lĩnh vực rủi ro cũng như điều tiết dòng tiền để kiểm soát được mục tiêu lạm phát, ổn định kinh tế vĩ mô.

Trên thực tế, tỷ trọng cho vay các lĩnh vực rủi ro như kinh doanh bất động sản hay đầu tư trái phiếu doanh nghiệp từ các ngân hàng có vốn Nhà nước thấp hơn nhiều so với các ngân hàng tư nhân.

Ở chiều huy động tiền gửi, áp lực lãi suất cũng đang tăng dần. Trong tháng 8 năm nay, mặt bằng lãi suất huy động tại một số ngân hàng thương mại cổ phần, bao gồm cả các nhà băng có quy mô tài sản lớn như MBBank, Techcombank hay ACB tiếp tục tăng với mức điều chỉnh dao động từ 0,2% đến 0,4% đối với kỳ hạn 12 tháng.

Tính đến hiện tại, lãi suất huy động kỳ hạn 12 tháng các ngân hàng niêm yết đối với khách hàng tổ chức đã tăng 0,4-1,4%/năm so với cuối năm 2021 và lãi suất trong thực tế có thể còn cao hơn.