Lợi thế giúp "tiền đẻ ra tiền" 4 tháng cuối năm, ngân hàng nào có được?

(Dân trí) - Có một yếu tố quan trọng quyết định phần lớn đến lợi nhuận ngân hàng từ nay tới cuối năm. Nhưng ngân hàng nào được tạo điều kiện về yếu tố lợi thế này lại là câu hỏi lớn.

Ồ ạt tăng lãi suất đầu vào: Cuộc đua của 14 ngân hàng

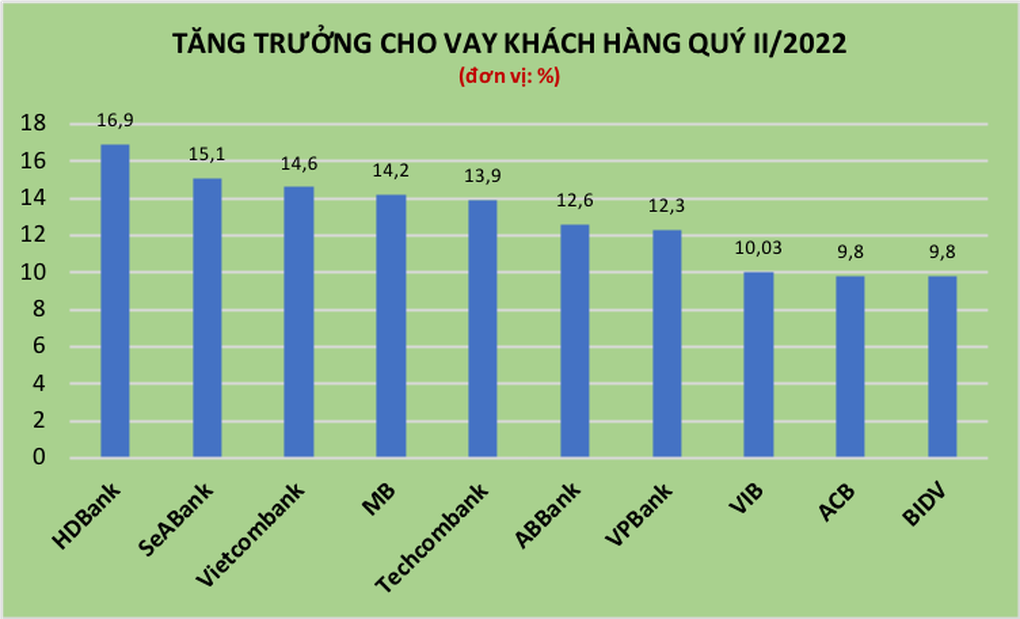

Số liệu từ báo cáo riêng lẻ các ngân hàng cho thấy tín dụng đã tăng vọt trong 2 quý đầu năm nay. Có ngân hàng tăng tính bằng lần, vượt ngưỡng 10% chỉ sau 3 tháng.

Trước đó, quý đầu năm nay, theo báo cáo tài chính các ngân hàng thì chỉ có 3 đơn vị có mức tăng trưởng cho vay vượt ngưỡng 10% là SeABank, MB, HDBank. Các nhà băng còn lại đều duy trì mức tăng trưởng dưới ngưỡng đó.

Tuy nhiên, sau 6 tháng, cục diện đã thay đổi. Báo cáo tài chính riêng lẻ của các nhà băng cho thấy có tới 8 đơn vị ghi nhận tăng trưởng cho vay khách hàng trên 10%.

Thay đổi đáng kể nhất phải kể tới nhóm ngân hàng tư nhân. Tại nhiều ngân hàng nhóm này, mức chênh lệch giữa tăng trưởng cho vay khách hàng trong quý II năm nay và cùng kỳ năm ngoái đã nới rộng. Đơn cử, HDBank tăng trưởng cho vay hơn 16,9% sau 6 tháng đầu năm, cao so với mức tăng 8,1% cùng kỳ năm trước. Tuy nhiên, mức tăng của SeABank còn cao hơn, từ 2,2% lên 15,1% như hiện tại.

(Biểu đồ: Thảo Thu).

Tại nhóm ngân hàng thương mại cổ phần Nhà nước, 2 "ông lớn" là Vietcombank và BIDV cũng góp mặt trong top những ngân hàng có cho vay khách hàng tăng. Cụ thể, tại Vietcombank là 14,6% còn BIDV là 9,8%.

Mức tăng trưởng của nhóm ngân hàng niêm yết cũng tương đồng với số liệu chung toàn ngành. Tính đến ngày 25/7, tổng dư nợ tín dụng toàn hệ thống đã tăng 9,42% so với cuối năm 2021, cao hơn nhiều so với mức tăng cùng kỳ năm 2021 là 6,64%.

Song để nhìn toàn diện hơn bức tranh tín dụng của ngân hàng, có thể xét thêm tới số dư đầu tư trái phiếu.

Trái phiếu doanh nghiệp từng là một trong những nguồn lực hỗ trợ tăng trưởng tín dụng cho nhiều ngân hàng, đặc biệt trong giai đoạn dịch Covid-19 gây ảnh hưởng nặng nề đến hoạt động toàn nền kinh tế. Một số nhà băng dù tăng trưởng cho vay tích cực song số dư trái phiếu doanh nghiệp đến cuối quý II lại giảm so với quý đầu năm. Các ngân hàng có dư nợ trái phiếu "đi lùi" sau 3 tháng có thể kể đến như MB, Techcombank, TPBank, VPBank, VietinBank, HDBank…

Chưa hết, việc cạn "room tín dụng" thậm chí còn khiến nhiều nhà băng phải tăng huy động đầu vào để có nguồn vốn cho vay đầu ra. Điều này được thể hiện rõ ở "cuộc đua" lãi suất của các nhà băng diễn ra trong thời gian qua.

Theo đó, chỉ riêng trong tháng 8, có khoảng 14 nhà băng điều chỉnh tăng lãi suất tiền gửi. Giới chuyên gia đánh giá đây là thời điểm tăng lãi suất mạnh nhất kể từ đầu năm tới nay. "Làn sóng" này thậm chí còn khiến các "ông lớn" quốc doanh cũng vào cuộc. Hiện quán quân về lãi suất tiền gửi là CCBank, ở kỳ hạn 12 tháng trả lãi suất tới 7,5%/năm với hình thức gửi online và 7,45%/năm nếu gửi tại quầy.

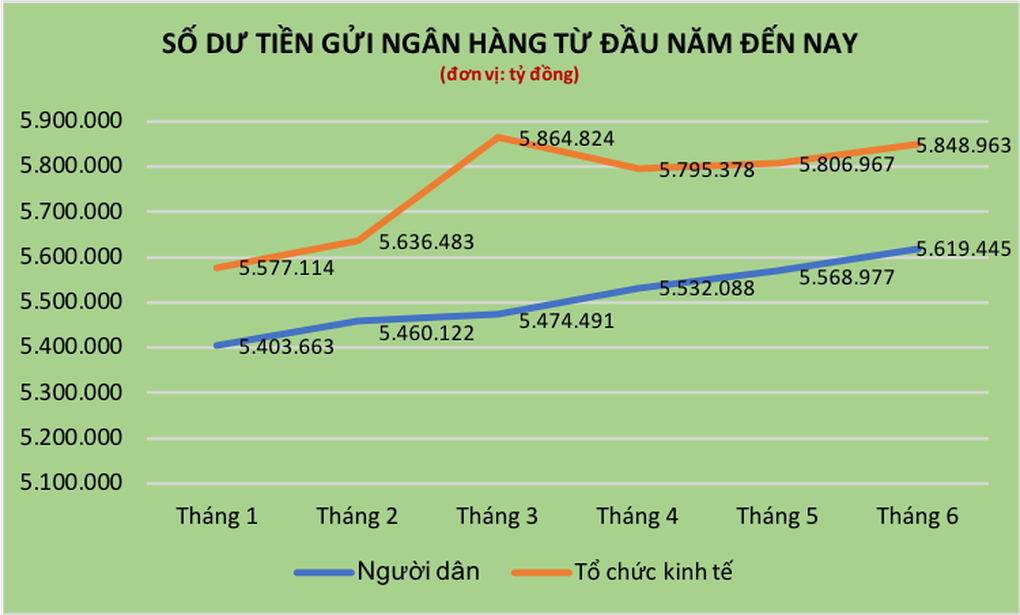

Diễn biến này trùng với số liệu tiền gửi của người dân vào ngân hàng đã tăng mạnh. Thông tin Ngân hàng Nhà nước mới công bố cho thấy riêng tháng 6 năm nay, người dân đã gửi thêm gần 50.470 tỷ đồng vào ngân hàng, trong khi nhóm khách hàng tổ chức, doanh nghiệp cũng gửi thêm gần 42.000 tỷ đồng.

"Khỏe" thì được "bật đèn xanh"

Tín dụng tăng trưởng mạnh trong những tháng đầu năm đang khiến không ít ngân hàng rơi vào tình trạng cạn "room tín dụng" được tạm cấp từ đầu năm. Tuy nhiên, Ngân hàng Nhà nước cho rằng việc các tổ chức tín dụng phản ánh hết "room" là do đã tăng tín dụng quá nhanh trong những tháng vừa rồi.

Mới đây, tại Hội nghị toàn quốc giữa Thủ tướng Chính phủ với các doanh nghiệp, Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng cho biết thời gian tới sẽ rà soát, điều chỉnh nốt phần tăng trưởng tín dụng của dữ liệu "room" 14% còn lại.

Nhưng từ trước đó, báo cáo một số nội dung liên quan đến nhóm vấn đề chất vấn tại Kỳ họp thứ 3, Quốc hội khóa XV được Thống đốc Nguyễn Thị Hồng gửi đến các đại biểu Quốc hội đã đề cập tới việc tổ chức tín dụng có tình hình hoạt động an toàn, lành mạnh, sẽ được xem xét phân bổ chỉ tiêu tăng trưởng tín dụng cao hơn. Qua đó, thúc đẩy tổ chức tín dụng nâng cao năng lực quản trị, điều hành, tăng cường chất lượng, hiệu quả hoạt động và các chỉ số an toàn hoạt động.

(Biểu đồ: Thảo Thu).

Theo nhận định của giới chuyên gia, động thái trên cũng có thể xem là tín hiệu "bật đèn xanh" của Ngân hàng Nhà nước về khả năng điều chỉnh "room tín dụng" cho một số ngân hàng từ nay cho tới cuối năm.

Tuy nhiên, hiện ngân hàng nào sẽ được "nới room" vẫn là một ẩn số. Tại buổi gặp gỡ nhà đầu tư mới đây, chia sẻ về vấn đề này, ông Phùng Quang Hưng, Phó tổng giám đốc thường trực kiêm Giám đốc khối khách hàng doanh nghiệp của Techcombank, cho biết thời gian cấp tăng trưởng tín dụng là do Ngân hàng Nhà nước quyết, bản thân ngân hàng không thể biết. Tuy nhiên, lãnh đạo Techcombank dự kiến điều này sẽ diễn ra trong 1-2 tháng tới.

Trước câu hỏi ngân hàng này có giữ giả định về tăng trưởng tín dụng ở mức 15% cho hết năm nay hay không, ông Phùng Quang Hưng cho biết kế hoạch vẫn phản ánh trong kết quả kinh doanh, và đến hiện tại không thay đổi.

Ngân hàng nào được "gọi tên"?

PGS.TS Đinh Trọng Thịnh, giảng viên Học viện Tài chính, cho rằng Ngân hàng Nhà nước nên theo dõi sát sao xem ngân hàng nào có tăng trưởng tín dụng tốt, an toàn, hiệu quả thì có thể nới ngay "room tín dụng". Ngược lại, ông nhận định có thể thu "room" của ngân hàng hoạt động không hiệu quả, cho vay nhiều lĩnh vực rủi ro.

Tuy nhiên, ông lưu ý, quá trình xem xét bổ sung "room tín dụng" không thể một sớm, một chiều. "Việc tính toán tăng trưởng tín dụng phải phù hợp với mục tiêu cao nhất là kiểm soát lạm phát, chứ không phải vì mục tiêu cho vay nhiều", ông nói.

Hàng loạt công ty chứng khoán trong các báo cáo công bố cũng đã gọi tên các ngân hàng có khả năng được nới "room" từ giờ tới cuối năm.

Những ngân hàng nào sẽ được "nới room" là câu chuyện đang được thị trường quan tâm (Ảnh: Mạnh Quân).

Nhóm phân tích của Chứng khoán SSI, Chứng khoán Bảo Việt (BVSC), Chứng khoán Ngân hàng TMCP Ngoại thương Việt Nam (VCBS) đều cho rằng Ngân hàng Nhà Nước sẽ cấp thêm hạn mức tín dụng cho các nhà băng vào thời điểm hợp lý. Các chuyên gia kỳ vọng có thể vào cuối quý III hoặc đầu quý IV năm nay, với mức độ nới tùy vào "sức khỏe" tài chính từng ngân hàng.

Theo VCBS, các tiêu chí xét duyệt tín dụng của Ngân hàng Nhà nước có thể kể đến như mức độ dồi dào vốn chủ sở hữu, năng lực quản trị rủi ro thể hiện qua việc tuân thủ các chuẩn mực Basel II, Basel III…, mức độ hỗ trợ Ngân hàng Nhà nước thực hiện nhiệm vụ chính trị xã hội như miễn giảm lãi suất và phí, cơ cấu lại các tổ chức tín dụng...

Theo đó, các ngân hàng có hệ số an toàn vốn (CAR) cao và mô hình quản trị rủi ro tốt như MB, Vietcombank, Techcombank, VPBank, ACB, TPBank, MSB... sẽ được cấp hạn mức tín dụng cao hơn trung bình ngành trong dài hạn.

BVSC nhận định VietinBank là ngân hàng hỗ trợ mạnh mẽ nền kinh tế trong 2 năm dịch Covid-19 nên nằm trong nhóm có thể được cấp hạn mức tín dụng cao. Tuy nhiên, tỷ lệ an toàn vốn của ngân hàng này lại tương đối hạn chế, nên BVSC kỳ vọng mức tăng trưởng tín dụng cả năm của VietinBank ở quanh mức 12%.

Chứng khoán VNDirect kỳ vọng ngân hàng mẹ VPBank sẽ có được hạn mức tăng trưởng tín dụng cao hơn trong nửa cuối năm 2022, cụ thể là 23%, nhờ tỷ lệ an toàn vốn cao, ở mức 12,7% và tỷ lệ dư nợ tín dụng trên vốn huy động thấp, ở mức 70,8% vào cuối quý II.

Ngoài ra, các công ty chứng khoán cũng cho rằng các ngân hàng này có kế hoạch tham gia hỗ trợ tái cơ cấu các ngân hàng "0 đồng" có thể có lợi thế về tăng trưởng tín dụng trong năm nay. MB và Vietcombank từ trước đó đã công bố kế hoạch nhận chuyển giao ngân hàng yếu kém.

Các công ty Chứng khoán Agriseco, Chứng khoán SSI cùng đánh giá MB và Vietcombank có thể được ưu tiên hơn trong việc nới "room" tín dụng. Việc nhận chuyển giao bắt buộc sẽ giúp các ngân hàng được ưu tiên. BVSC nhận định nhiều khả năng Vietcombank sẽ được giao hạn mức tín dụng tích cực, khoảng 18% đến 19% cho cả năm. Trong khi đó, MB được Chứng khoán ACB (ACBS) dự báo tăng trưởng tín dụng là 22% cho cả năm.

Mới đây, HDBank cũng đã lấy ý kiến cổ đông bằng văn bản cho nội dung tham gia tái cơ cấu tổ chức tín dụng. Việc này cũng được kỳ vọng sẽ giúp HDBank có thêm "room" nếu kế hoạch được thông qua.