9,65 triệu tỷ đồng đi đâu mà ngân hàng cạn "room" tín dụng?

(Dân trí) - Tổng dư nợ tín dụng nền kinh tế trong 5 tháng đạt gần 9,65 triệu tỷ đồng. NHNN vừa cấp tín dụng đợt 2 nhưng một số ngân hàng vẫn kỳ vọng sẽ có đợt nới "room" lần thứ ba.

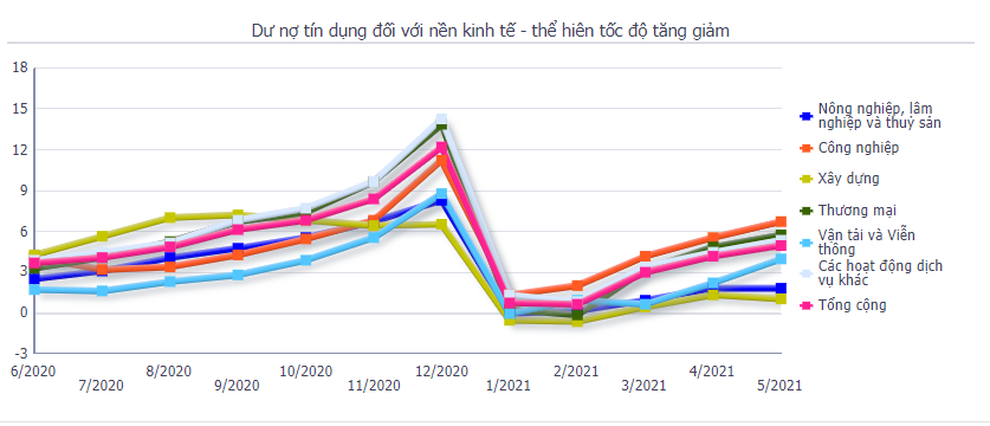

Nguồn vốn rót mạnh vào công nghiệp, vận tải và viễn thông

Số liệu cập nhật mới nhất của Ngân hàng Nhà nước (NHNN) cho thấy, tính đến cuối tháng 5, tổng dư nợ tín dụng nền kinh tế đạt gần 9,65 triệu tỷ đồng, tăng 4,95% so với đầu năm.

Trong đó, công nghiệp là lĩnh vực có tỷ lệ tăng trưởng tín dụng cao nhất với mức 6,73%, dư nợ gần 1,85 triệu tỷ đồng.

Xếp sau đó là lĩnh vực thương mại và các hoạt động dịch vụ khác với tốc độ tăng trưởng lần lượt là 5,73% và 5,33%, đạt gần 2,23 triệu tỷ đồng và 3,67 triệu tỷ đồng.

Xét về giá trị tuyệt đối, thương mại đang là lĩnh vực có dư nợ cao nhất với 2,2 triệu tỷ đồng, tiếp theo là công nghiệp với hơn 1,8 triệu tỷ đồng.

Tổng dư nợ tín dụng nền kinh tế đạt gần 9,65 triệu tỷ đồng, tăng 4,95% so với cuối năm 2020 (Nguồn: Ngân hàng Nhà nước).

Đáng chú ý, trong tháng 5, dòng vốn tín dụng đã đổ mạnh vào lĩnh vực vận tải và viễn thông. Tăng trưởng tín dụng của lĩnh vực này đã nâng từ mức 2,24% cuối tháng 4 lên 4% vào cuối tháng 5.

Tuy nhiên, nếu xét về con số tuyệt đối, dư nợ của nhóm này vẫn ở mức khiêm tốn 251.000 tỷ đồng.

Ngược lại, cũng trong tháng 5, dư nợ tín dụng lĩnh vực xây dựng đã giảm gần 2.500 tỷ đồng xuống còn 862.479 tỷ đồng, tăng 1% so với đầu năm.

Riêng tháng 5, vốn tín dụng đổ mạnh vào lĩnh vực vận tải và viễn thông (Nguồn: Ngân hàng Nhà nước).

Ngân hàng Nhà nước vừa cấp thêm tín dụng cho một số ngân hàng, trong nhóm ngân hàng thương mại cổ phần Nhà nước có duy nhất Vietcombank được nới hạn mức từ 10% lên 14%.

Tại khối ngân hàng thương mại cổ phần tư nhân, TPBank được nâng "room" tín dụng lên 17,4%; Techcombank từ 12% lên 17%; MB được tăng từ 10,5% lên 15%; VIB từ 8,5% lên 14,1%; Sacombank được nới "room" tín dụng từ 6,5% lên 10,5%; Eximbank từ 6,5% lên 10%...

Thống kê từ báo cáo tài chính quý II cho thấy, nhiều ngân hàng đã gần cạn "room" tín dụng nếu không có đợt điều chỉnh vừa qua của NHNN.

Trong đó, Techcombank tăng trưởng tín dụng đã vượt 11%, dư nợ tín dụng của VIB trên 185 nghìn tỷ đồng, tăng 8,1% so với đầu năm. Tăng trưởng tín dụng của TPBank trong nửa đầu năm khoảng 11%, trong khi được cấp tín dụng đợt 1 là hơn 12%. Tại MB, cho vay khách hàng cuối quý II đạt dư nợ hơn 325 nghìn tỷ đồng, tăng 10,5% so với đầu năm.

Ngân hàng cho vay gì?

Chia sẻ với Dân trí, ông Nguyễn Hưng, Tổng Giám đốc TPBank cho hay, hoạt động cho vay tại ngân hàng tăng nhờ sự phục hồi của nền kinh tế trong nửa đầu năm đã kéo theo nhu cầu vốn trong lĩnh vực sản xuất kinh doanh.

Trong 6 tháng đầu năm, phần lớn các khoản vay của ngân hàng này đổ vào lĩnh vực sản xuất công nghiệp, sản xuất nông lâm nghiệp, thương mại, xây dựng, năng lượng.

Ông Nguyễn Thanh Tùng, Phó Tổng giám đốc Vietcombank cho biết, đầu năm, Vietcombank được giao chỉ tiêu tín dụng 10% nhưng đến nay tín dụng đã tăng trưởng 9%. Do vậy, để tiếp tục hỗ trợ khách hàng vượt qua khó khăn hiện nay, ngân hàng rất cần được NHNN nới room tín dụng trong những tháng cuối năm. Hiện ngân hàng này đã được nới "room" tín dụng lên 14%.

Trao đổi với các nhà đầu tư, ông Phùng Quang Hưng - Phó Tổng Giám đốc thường trực Techcombank - cho biết 6 tháng đầu năm Techcombank sử dụng hết hạn mức tăng tín dụng mà NHNN giao cho. Ngân hàng này cũng vừa được "nới room" từ 12% lên 17%/năm.

Trước đó, tại cuộc họp đồng thuận về giảm lãi suất, Tổng Thư ký Hiệp hội Ngân hàng kiến nghị NHNN xem xét cách giao chỉ tiêu tín dụng hàng năm. Đặc biệt, với các ngân hàng đã áp dụng tốt Basel II và Basel III nên được tạo thuận lợi khi cấp "room" tín dụng.

Còn với nhà điều hành, NHNN cho hay định kỳ rà soát, xem xét điều chỉnh chỉ tiêu tăng trưởng tín dụng đối với từng tổ chức tín dụng trên cơ sở tình hình hoạt động, năng lực tài chính và khả năng tăng trưởng tín dụng lành mạnh; trong đó ưu tiên ngân hàng giảm mặt bằng lãi suất cho vay.

Tuy nhiên, nhà điều hành cũng sẽ giám sát chặt chẽ chất lượng tín dụng, việc cấp tín dụng vào các lĩnh vực tiềm ẩn rủi ro cao, tình hình tăng trưởng tín dụng, đầu tư trái phiếu doanh nghiệp, các khoản cấp tín dụng lớn...