Bộ Tài chính điểm các đại gia bất động sản "ôm nợ" trái phiếu nghìn tỷ đồng

(Dân trí) - Danh sách các doanh nghiệp bất động sản huy động vốn qua trái phiếu có nhiều "đại gia" như Novaland, Vinaconex, TNR Holdings...

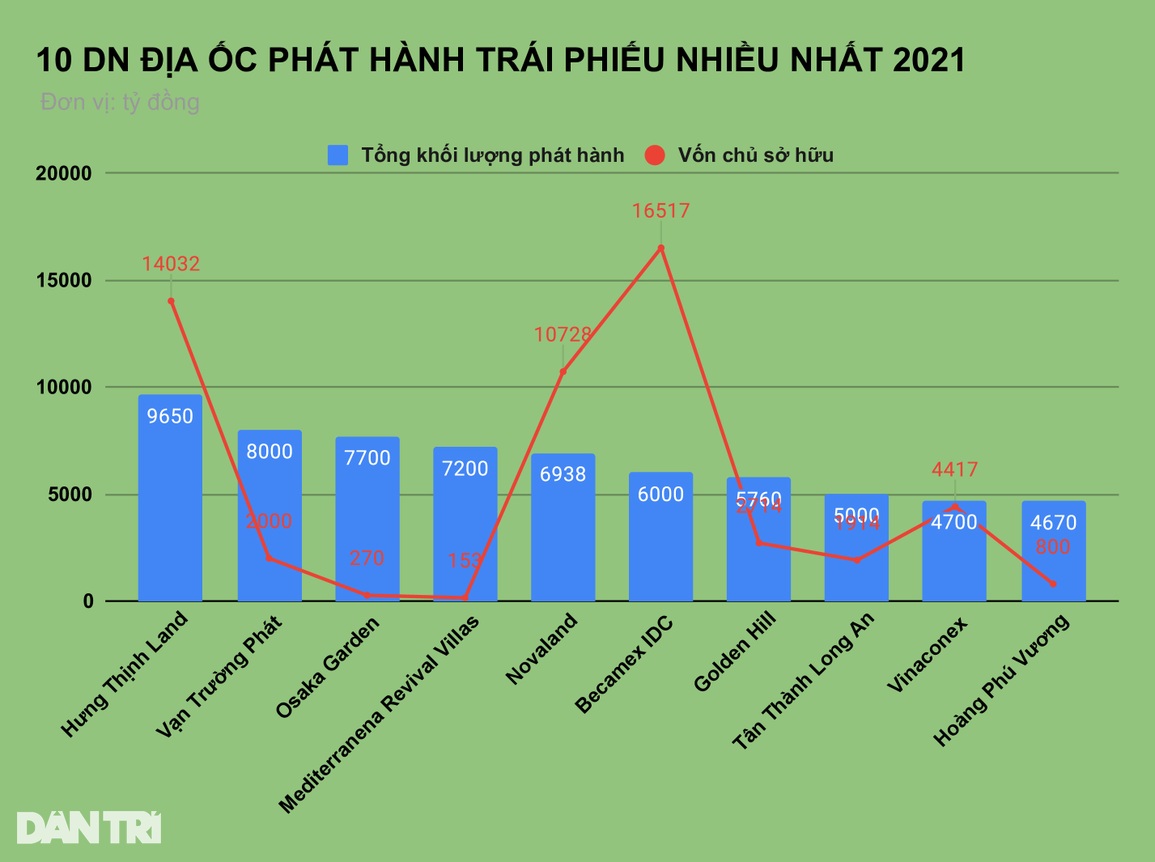

Trong danh sách 20 doanh nghiệp bất động sản vay nợ trái phiếu doanh nghiệp nhiều nhất trong năm 2021, đáng chú ý, có nhiều doanh nghiệp phát hành với tỷ lệ gấp hàng chục lần vốn chủ sở hữu.

Cụ thể, tại báo cáo gửi Chính phủ mới đây, Bộ Tài chính đã nêu tên 20 doanh nghiệp bất động sản vay nợ trái phiếu doanh nghiệp nhiều nhất trong năm 2021. Các công ty này đã vay tổng số nợ lên tới hơn 100.000 tỷ đồng, lãi vay dao động 8-12,9%/năm.

Những "ông lớn" bất động sản trong danh sách gồm Công ty cổ Tập đoàn Địa ốc No va (Novaland) phát hành 6.938 tỷ đồng, Tổng Công ty cổ phần Xuất nhập khẩu và xây dựng Việt Nam (Vinaconex) phát hành 6.000 tỷ đồng; Công ty cổ phần Thương mại - Quảng cáo - Xây dựng - Địa ốc Việt Hân (TNR Holdings) phát hành 4.000 tỷ đồng.

Điểm cần lưu ý là nhiều doanh nghiệp địa ốc phát hành trái phiếu với tỷ lệ gấp hàng chục lần vốn chủ sở hữu. Điển hình như Công ty Mediterranena Revival Villas với vốn chủ sở hữu chỉ 153 tỷ đồng nhưng năm vừa qua đã phát hành tới 7.200 tỷ đồng trái phiếu doanh nghiệp, tương đương tỷ lệ phát hành trên vốn chủ sở hữu lên tới hơn 47 lần.

Hay Công ty Osaka Garden năm vừa qua phát hành 7.700 tỷ đồng trái phiếu doanh nghiệp nhưng vốn chủ sở hữu chỉ đạt 270 tỷ đồng. Như vậy, tỷ lệ khối lượng phát hành trái phiếu/vốn chủ sở hữu của nhà phát triển bất động sản này lên tới 28,5 lần.

(Biểu đồ: Văn Hưng).

Bộ Tài chính cũng công bố danh sách 20 doanh nghiệp phát hành nhiều trái phiếu nhất trong năm 2021. Đáng chú ý, trong top 10 tất cả đều là các ngân hàng, với tổng số nợ lên tới 150.000 tỷ đồng.

Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) có khối lượng phát hành trái phiếu lớn nhất năm vừa qua với 22.700 tỷ đồng. Xếp sau lần lượt là Ngân hàng TMCP Á Châu (ACB) với 22.200 tỷ đồng, Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) huy động 18.847 tỷ đồng, Ngân hàng TMCP Quốc tế Việt Nam (VIB), huy động 17.500 tỷ đồng…

Thực tế, trong những năm gần đây, nhóm tổ chức tín dụng và bất động sản thường xuyên có lượng phát hành trái phiếu lớn nhất. Với năm 2021, tổng khối lượng phát hành trái phiếu của các tổ chức tín dụng chiếm tới 36,18% thị phần, còn doanh nghiệp bất động sản là 33,16%.

Trong năm 2021, Bộ Tài chính cho biết tổng khối lượng trái phiếu doanh nghiệp phát hành đạt 639.766 tỷ đồng, tăng 39% so với năm 2020 (466.826 tỷ đồng). Trong đó, trái phiếu phát hành riêng lẻ chiếm phần lớn với gần 95%, tương đương 605.520 tỷ đồng, tăng tương ứng 39% so với năm liền trước.

Lãi suất phát hành bình quân trái phiếu doanh nghiệp riêng lẻ là 7,94%/năm, giảm 1,4% so với năm 2020. Trong đó, trái phiếu có lãi suất dưới 8%/năm chiếm 39,3%, lãi suất 8-9%/năm chiếm 10,4%, lãi suất phát hành 9-11%/năm chiếm 43,5% và lãi suất từ 11% trở lên chiếm 6,7%.

Xét theo lĩnh vực hoạt động, lãi suất phát hành bình quân của các tổ chức tín dụng là 4,33%/năm, thấp hơn bình quân toàn thị trường; doanh nghiệp xây dựng, bất động sản và thương mại, dịch vụ có mức lãi suất phát hành bình quân cao nhất trong năm 2021, lần lượt là 10,53%/năm, 10,51%/năm và 10,19%/năm.