Thuế tài sản "vắt kiệt" túi dân thế nào theo đề xuất của Bộ Tài chính?

(Dân trí) - Luật thuế tài sản nếu được thông qua sẽ có những tác động rất lớn tới hàng triệu người dân bởi đối tượng chịu thuế rất rộng. Hơn nữa, khoản thuế này phải đóng hàng năm cũng tạo áp lực tài chính nhất định với người sở hữu nhà.

Như Dân trí đưa tin, Bộ Tài chính vừa qua đã có Tờ trình lên Chính phủ một số nội dung về đề nghị xây dựng dự án Luật Thuế tài sản. Theo đó, Bộ này dự kiến đề xuất một số phương án đánh thuế tài sản đối với việc sở hữu nhà, đất.

Luật thuế này nếu được thông qua sẽ có những tác động rất lớn tới hàng triệu người dân bởi đối tượng chịu thuế rất rộng.

Thuế tài sản được tính như thế nào?

Trong đó, đất phi nông nghiệp, bao gồm: Đất ở (tại đô thị và đất ở tại nông thôn); Đất sản xuất, kinh doanh phi nông nghiệp và các loại khác đều thuộc đối tượng chịu thuế.

Giá tính thuế đối với đất được xác định bằng diện tích đất tính thuế nhân với giá 1m2 đất tính thuế. Bộ Tài chính đề nghị thực hiện phương án giá 1m2 đất tính thuế là giá 1m2 đất tại Bảng giá đất do UBND cấp tỉnh công bố tại thời điểm tính thuế.

Cụ thể, diện tích đất tính thuế là diện tích đất ghi trên Giấy Chứng nhận quyền sử dụng đất, quyền sở hữu nhà và tài sản gắn liền với đất hoặc trên Quyết định giao đất, Quyết định cho thuê đất hoặc Hợp đồng giao đất, Hợp đồng cho thuê đất.

Đối với đất xây dựng nhà chung cư (gồm nhà chung cư được xây dựng với mục đích để ở và nhà chung cư được xây dựng có mục đích sử dụng hỗn hợp để ở và kinh doanh) thì diện tích đất tính thuế được xác định bằng diện tích nhà của từng tổ chức, hộ gia đình, cá nhân sử dụng nhân với hệ số xác định diện tích đất tính thuế theo quy định của Chính phủ.

Bộ Tài chính cho biết, dự kiến Chính phủ sẽ quy định hệ số xác định diện tích đất tính thuế đối với đất xây dựng nhà chung cư có sự phân biệt giữa diện tích để ở và diện tích để kinh doanh (việc xác định diện tích để ở, diện tích để kinh doanh được được căn cứ vào thiết kế của chủ đầu tư đã được cơ quan xây dựng thẩm định).

Về nhà ở, Bộ Tài chính đưa ra 2 phương án, trong đó phương án 1 là thu thuế tài sản đối với nhà ở; nhà và công trình thương mại, dịch vụ và phương án 2 chỉ tính thuế với nhà ở.

Giá tính thuế đối với nhà thuộc đối tượng chịu thuế được xác định bằng diện tích nhà tính thuế nhân với giá 1m2 nhà tính thuế. Với nhà mới xây dựng, giá 1m2 nhà tính thuế là giá 1m2 nhà xây dựng mới theo từng cấp, hạng nhà do UBND cấp tỉnh quyết định theo quy định của pháp luật về xây dựng tại thời điểm tính thuế (giá 1m2 nhà xây dựng mới được xây dựng căn cứ trên suất vốn đầu tư xây dựng do Bộ Xây dựng ban hành).

Với nhà đã qua sử dụng, giá 1m2 nhà tính thuế được xác định bằng giá 1m2 nhà xây dựng mới theo từng cấp, hạng nhà do UBND cấp tỉnh quyết định theo quy định của pháp luật về xây dựng tại thời điểm tính thuế nhân với tỷ lệ (%) chất lượng còn lại của nhà do UBND cấp tỉnh ban hành theo thời gian sử dụng nhà tại thời điểm tính thuế (hiện nay, UBND cấp tỉnh đang ban hành tỷ lệ chất lượng còn lại của nhà để tính lệ phí trước bạ đối với nhà).

Để đảm bảo tính ổn định của giá tính thuế, thuận lợi cho người nộp thuế trong việc kê khai thuế, Bộ Tài chính cho biết cũng đề nghị quy định giá tính thuế được ổn định 5 năm kể từ ngày Luật này có hiệu lực thi hành.

Chung cư 1,7 tỷ đồng, mỗi năm mất thêm 4 triệu đồng

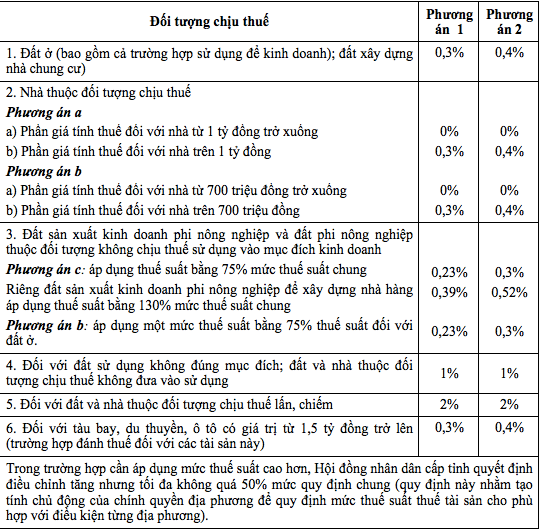

Bộ Tài chính đưa ra 2 phương án về ngưỡng không chịu thuế đối với nhà là 700 triệu đồng hoặc 1 tỷ đồng. Bộ Tài chính cũng đưa ra 2 phương án về thuế suất là 0,3% hoặc 0,4%. Đồng thời, những người sở hữu sẽ phải nộp thuế 0,3% đến 0,4% đối với toàn bộ giá trị đất.

Hiện tại, Bộ Tài chính đang nghiêng về phương án thuế suất 0,4% và ngưỡng không chịu thuế với nhà là 700 triệu đồng.

Như vậy, với một căn chung cư khoảng 100m2, thuộc toà nhà 30 tầng, hiện có suất vốn đầu tư theo quy định của Bộ Xây dựng là 11,350 triệu đồng/m2. Tính ra, giá trị tính theo suất đầu tư của căn chung cư sẽ là 1,135 tỷ đồng. Sau khi trừ đi 700 triệu đồng ngưỡng không chịu thuế, hàng năm người sở hữu phải nộp thuế tài sản cho phần dư ra 435 triệu đồng. Mức thuế hàng năm phải đóng tính vào khoảng 1,74 triệu đồng.

Chưa kể, phần đất để xây chung cư cũng phải tính thuế tài sản hàng năm, khoản thuế này sẽ được tính cho từng tổ chức, hộ gia đình, cá nhân sử dụng nhân với hệ số cụ thể. Với tình hình quản trị chung cư như hiện nay, chắc chắn việc tính thuế và phân chia thuế cho từng hộ sẽ là một bài toán nan giải.

Một vấn đề cũng cần nhắc đến, lý giải nguyên nhân vì sao không đánh thuế với nhà thứ 2 trở đi mà đánh thuế ngay căn đầu tiên, Bộ Tài chính nêu 3 nguyên nhân. Thứ nhất là không đảm bảo công bằng, vì sẽ phát sinh trường hợp người chỉ có 1 căn nhà diện tích lớn, giá trị cao nhưng không bị đánh thuế, trong khi người sở hữu 2 căn nhà nhỏ lại bị đánh thuế.

Thứ hai là khó khăn trong thu thuế, chưa phù hợp với điều kiện triển khai tại Việt Nam, cần có sự phối hợp giữa nhiều cơ quan quản lý nhà nước về nhà ở. Theo Bộ Tài chính, việc đánh thuế căn nhà thứ 2 được áp dụng tại một vài nước trên thế giới như Singapore, Nhật, Anh, Pháp, nhưng đây đều là những nơi có thị trường bất động sản minh bạch, có hệ thống quản lý nhà ở chặt chẽ. Ở Việt Nam, việc xác định ai sở hữu 2 căn nhà là phức tạp.

Nguyên nhân thứ 3 là sẽ tác động xấu đến thị trường bất động sản, làm giảm mức hấp dẫn của thị trường, ảnh hưởng đến tâm lý nhà đầu tư trong việc lựa chọn đầu tư đất và các kênh đầu tư khác như vàng, chứng khoán, ảnh hưởng đến giao dịch bất động sản trên thị trường. Ngoài ra, việc đánh thuế đối với nhà thứ 2 trở lên sẽ tác động đến thị trường nhà cho thuê.

Tuy nhiên, nhiều ý kiến cho rằng, việc đánh thuế với mọi căn nhà, không kể thứ nhất hay thứ hai liệu có bớt tác động tiêu cực hơn so với phương án đánh thuế căn nhà thứ 2 trở đi? Hay nói cách khác, khi mọi người sở hữu nhà đều phải chịu thuế tài sản hàng năm có đảm bảo công bằng, phù hợp với Việt Nam và không tác động xấu tới thị trường bất động sản?

Phương Dung