Được - mất khi ngừng sử dụng dịch vụ SMS Banking?

(Dân trí) - Vài ngày gần đây, trên các trang mạng xã hội, người dùng liên tục kêu gọi nhau hủy dịch vụ SMS Banking của các ngân hàng. Nguyên nhân đến từ sự thay đổi mức tính phí của dịch vụ này.

Theo đó, thay vì mức cố định 11.000 đồng/tháng/số điện thoại (đã bao gồm VAT) như trước, người dùng Techcombank hiện phải trả khoản phí cao nhất 82.500 đồng/tháng cho dịch vụ SMS Banking. Phí dịch vụ này tại Vietcombank, BIDV cao nhất cũng lên tới 77.000 đồng/tháng.

"Sau khi nhận được thông báo trừ tiền, tôi có đăng bài lên mạng xã hội hỏi. Tôi thấy không chỉ mình mà còn nhiều người khác cũng gặp phải tình trạng tương tự. Có người còn bị trừ tới 77.000 đồng, người thì 27.500 đồng, một số ít thì được giữ nguyên mức phí cũ 11.000 đồng", chị H.V, một khách hàng của Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) phàn nàn.

Giúp hạn chế tình trạng lừa đảo

Trên thực tế, chính sách thu phí mới này đã được các ngân hàng thông báo từ cuối năm 2021, bắt đầu thực thi từ ngày 1/1. Đại diện một số ngân hàng khẳng định rằng mục đích của thay đổi trên nhằm khuyến khích khách hàng chuyển sang sử dụng dịch vụ ngân hàng số, trong đó có dịch vụ thông báo biến động số dư trên ứng dụng (OTT).

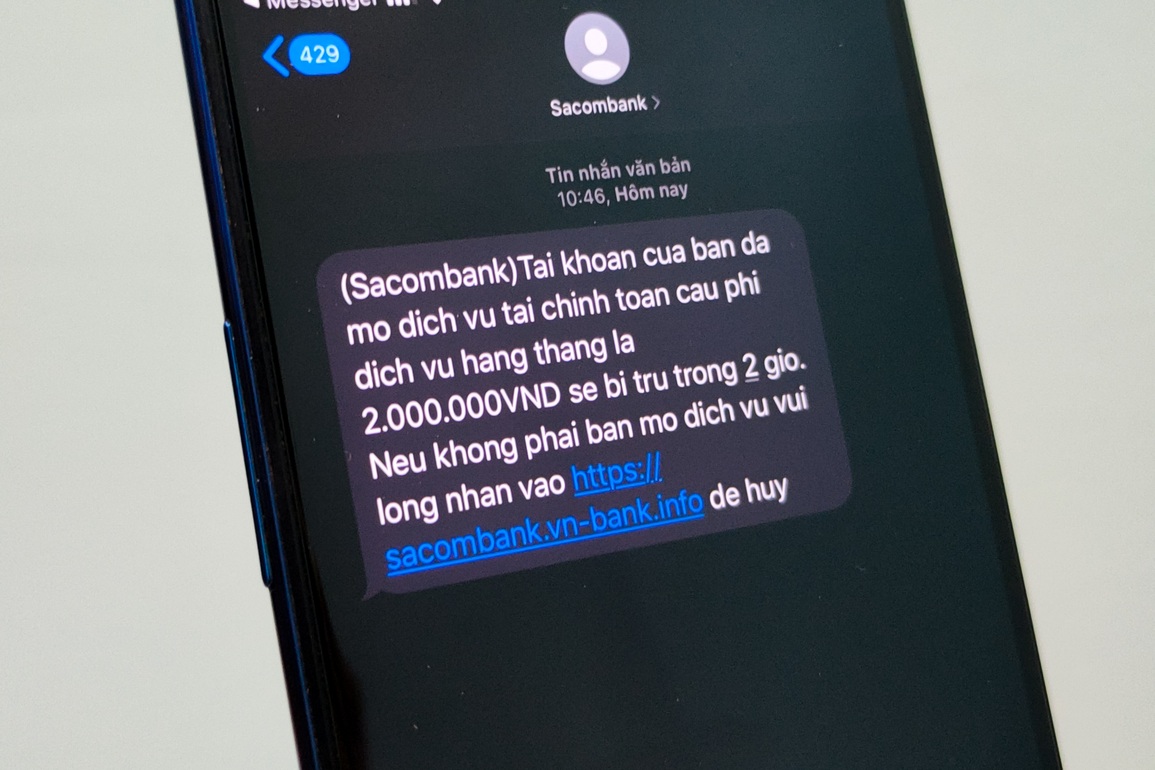

Tin nhắn lừa đảo mạo danh ngân hàng Sacombank (Ảnh: Thế Anh).

Việc nhận thông báo số dư qua ứng dụng và xác thực giao dịch thông qua Smart OTP có độ an toàn cao hơn so với SMS Banking. Tình trạng lừa đảo thông qua các tin nhắn giả mạo ngân hàng (tin nhắn brandname) đã trở thành vấn nạn vô cùng phổ biến trong năm 2021.

Gần đây, vào giữa tháng 9/2021, một người dân tại Hà Nội đã bị lừa mất gần 400 triệu đồng bởi phương thức này. Theo đó, Công an phường Yên Sở, quận Hoàng Mai đã tiếp nhận tin trình báo của ông T (SN 1958, trú tại Hoàng Mai) về việc bị lừa đảo chiếm đoạt tài sản.

Theo nội dung trình báo, ông T nhận được tin nhắn của một số điện thoại lạ với nội dung: "Tài khoản của bạn sẽ bị ngừng dịch vụ vào ngày 18/9/2021 lúc 22:00. Vui lòng vào www:mxsccb.com để kiểm tra". Khi ông T đăng nhập vào đường link trên điện thoại thì phát hiện tài khoản bị rút mất 399.000.000 đồng. Lúc này ông T mới biết mình bị lừa và đến cơ quan Công an trình báo.

Trước đó, một số khách hàng của Vietinbank, Vietcombank, TPbank, ACB cũng đã phản ánh về tình trạng tương tự. Phương thức chung của hình thức lừa đảo này là thông qua việc mạo danh ngân hàng hoặc nhân viên ngân hàng để yêu cầu khách hàng cung cấp thông tin bảo mật tài khoản, sau đó chiếm đoạt tài sản của nạn nhân.

Với việc chuyển qua sử dụng ứng dụng của ngân hàng, người dùng sẽ tránh được vấn đề trên.

Vẫn tồn tại nhiều hạn chế

Việc cập nhật thông tin tài khoản thông qua ứng dụng vẫn tồn tại nhiều điểm hạn chế. Đầu tiên, thiết bị của người dùng luôn phải có kết nối Internet để có thể liên tục cập nhật các thông báo từ ngân hàng bất cứ lúc nào.

Ứng dụng của một số ngân hàng thường xuyên gửi thông báo quảng cáo, gây ảnh hưởng đến trải nghiệm của người dùng (Ảnh: Thế Anh).

Trên thực tế, không phải người dùng nào cũng thường xuyên sử dụng mạng di động hoặc luôn ở những nơi có kết nối WiFi. Vì thế, đôi khi việc cập nhật thông tin về tài khoản có thể sẽ bị chậm.

"Tôi chủ yếu sử dụng WiFi và không đăng ký gói cước Internet trên di động. Do đó, mỗi khi có việc cần ra ngoài, tôi sẽ không có kết nối mạng để kiểm tra thông tin ngân hàng trong trường hợp cần thiết. Điều này có thể sẽ gây ra một số bất tiện", bà Vũ Quỳnh Anh, một giảng viên đại học tại Hà Nội cho biết.

Bên cạnh đó, một số ý kiến còn bày tỏ lo ngại rằng việc sử dụng ứng dụng sẽ gây khó khăn cho những người lớn tuổi - đối tượng người dùng thường không thông thạo trong việc sử dụng điện thoại.

"Với những người trẻ, thường xuyên tiếp xúc với các sản phẩm công nghệ thì việc sử dụng ứng dụng ngân hàng để nhận thông báo không phải là điều khó khăn. Tuy nhiên, với nhiều người lớn tuổi như bố mẹ tôi, đó lại là một thử thách lớn", ông Trần Tiến, một nhân viên văn phòng tại quận 3, TPHCM chia sẻ.

Chưa dừng lại, ứng dụng của một số ngân hàng như Vietinbank hay BIDV còn thường xuyên gửi thông báo quảng cáo về các dịch vụ của ngân hàng. Điều này ảnh hưởng khá nhiều đến trải nghiệm sử dụng và gây khó chịu cho người dùng.