Trung Quốc gặp khủng hoảng thiếu điện: Ngành nào của Việt Nam hưởng lợi?

(Dân trí) - Việc thiếu điện sản xuất và phải thực thi các biện pháp hạn chế phát thải đã khiến sản lượng thép và xi măng Trung Quốc giảm mạnh.

Thiếu điện tại Trung Quốc dự kiến kéo dài tối thiểu đến hết quý IV

Ngành sản xuất Trung Quốc phục hồi quá nhanh sau đại dịch đã gây áp lực lên hệ thống điện quốc gia .

Trong báo cáo phân tích vừa công bố, Công ty chứng khoán VNDirect cho biết, sản xuất công nghiệp Trung Quốc đã thể hiện sự phục hồi mạnh mẽ trong 6 tháng đầu năm, khi tăng trưởng 10,2% so với cùng kỳ. Mặc dù tốc độ hồi phục có vẻ như đã chậm lại trong quý III (do một số biện pháp ngăn chặn Covid-19 được áp dụng lại tại một số địa phương) nhưng mức tăng trưởng sản xuất công nghiệp 6,4-5,3% so cùng kỳ lần lượt trong tháng 7 và tháng 8 vẫn khá ấn tượng.

Việc các ngành sản xuất phục hồi nhanh chóng sau đại dịch đã gây áp lực không nhỏ lên nhu cầu sử dụng điện của quốc gia này. Theo Tân Hoa Xã, tiêu thụ điện tại Trung Quốc trong 8 tháng đầu năm nay đã tăng 13,8% so cùng kỳ, tuy nhiên tổng sản lượng điện sản xuất quốc gia chỉ đạt mức tăng 10,1%. Kết quả là hệ thống sản xuất điện của Trung Quốc đang không đáp ứng đủ nhu cầu sử dụng.

Nhiệt điện chiếm khoảng 65-75% tổng sản lượng điện Trung Quốc (Ảnh: Caixin).

Nguyên nhân khiến tăng trưởng sản lượng điện tại Trung Quốc không đạt kỳ vọng một phần đến từ việc các nhà máy nhiệt điện giảm sản lượng để tránh thua lỗ.

Giá nhiên liệu than và khí đốt cao đẩy chi phí sản xuất của các nhà máy nhiệt điện tăng. Trong khi đó, giá thu mua điện lại không được vượt quá giá điện tiêu chuẩn - vốn được tính toán trong thời kỳ giá nhiên liệu thấp hơn nhiều. Kết quả là biên lợi nhuận sụt giảm mạnh, thậm chí lỗ đã khiến hàng loạt nhà máy nhiệt điện phải cắt giảm công suất.

Theo Reuters, nhiệt điện chiếm khoảng 65-75% tổng sản lượng điện Trung Quốc trong giai đoạn 2019 đến tháng 8/2021. Do đó, hiệu suất vận hành thấp của các nhà máy nhiệt điện có thể sẽ khiến tổng sản lượng điện tại quốc gia này suy giảm đáng kể.

Bên cạnh đó, năng lượng điện tái tạo lại bất ổn. Lượng nước trong hồ thấp khiến nhóm thủy điện Tam Hiệp không thể phát điện tối đa công suất như mùa mưa lũ năm 2020. Trong khi đó, thời tiết không thuận lợi đã khiến sản lượng điện gió và điện mặt trời sụt giảm mạnh trong tháng 9.

Tiêu biểu như tại tỉnh Liêu Ninh, sản lượng điện gió tháng 9 đột ngột giảm xuống chỉ còn 70.000 kWh so với sản lượng ước tính khi lắp đặt là 10 triệu kWh (theo số liệu từ Công ty TNHH Cung cấp Lưới điện Liêu Ninh). Việc thiếu phương án lưu trữ điện và phụ thuộc nhiều vào thời tiết khiến sản lượng điện tái tạo tại Trung Quốc không ổn định.

Một lý do nữa đó là Trung Quốc tỏ ra quyết liệt trong việc thực hiện "mục tiêu sử dụng năng lượng. Mục tiêu hạn chế lượng phát thải đã buộc các nhà máy nhiệt điện hóa thạch tại các khu vực bị cảnh báo phải cắt giảm công suất.

Nhiều thủ phủ sản xuất công nghiệp lớn của Trung Quốc buộc phải cắt điện

Khủng hoảng thiếu điện ở Trung Quốc đã ảnh hưởng rất lớn đến nhóm các ngành thâm dụng điện, bao gồm thép và xi măng. Nhiều nhà sản xuất đã nhận được yêu cầu cắt giảm công suất để tiết kiệm năng lượng, nhất là trong bối cảnh lo ngại không đủ điện để giữ ấm khi mùa đông đang đến gần. Đáng chú ý, phần lớn sản lượng thép và xi măng của Trung Quốc tập trung ở các khu vực thiếu điện sản xuất như Hà Bắc, Sơn Đông, Liêu Ninh...

Từ ngày 10/9 đến 22/9, tỉnh Liêu Ninh đã phải cắt điện tới 9 lần do sản lượng điện thiếu hụt 5-10% công suất. Ngày 23/9, 3 tỉnh vùng Đông Bắc là Liêu Ninh, Cát Lâm và Hắc Long Giang đã buộc phải cắt điện khẩn cấp từ 16h30 đến 21h30.

Từ đầu tháng 9, thành phố Đông Quan (Quảng Đông) yêu cầu cắt điện tới 4 ngày/tuần đối với doanh nghiệp bình thường và 5 ngày/tuần đối với doanh nghiệp thuộc ngành thâm dụng năng lượng.

Thiếu hụt nguồn cung thép - xi măng tạm thời, bất chấp ngành xây dựng chậm lại

Chính phủ Trung Quốc đang cho thấy xu hướng giảm bớt các biện pháp kích thích tài khóa và tiền tệ - vốn được áp dụng trong suốt 18 tháng qua. Chỉ số tăng trưởng tổng mức đầu tư cơ sở hạ tầng đang tiến sát về mức 0% trong tháng 8. Trong khi đó, một thước đo rộng rãi về tín dụng tại Trung Quốc là tăng trưởng dư nợ vay tín dụng tư nhân đã giảm xuống mức thấp nhất kể từ tháng 2/2020.

Trung Quốc gần đây cũng đang thực thi nhiều biện pháp nhằm hạ nhiệt thị trường bất động sản (BĐS). Trong một chính sách được ban hành vào tháng 9/2020 có tên là "Ba lằn ranh đỏ" đã yêu cầu các tiêu chuẩn cho vay khắt khe hơn đối với các nhà phát triển BĐS lớn và hạn chế cho vay cá nhân mua nhà. Kết quả là giá trị ký bán các sản phẩm BĐS ở nước này giảm mạnh trong tháng 9 và tốc độ tăng giá BĐS mới trong tháng 8 ghi nhận mức tăng chậm nhất 5 tháng.

Nguy cơ vỡ nợ của Evergrande - tập đoàn BĐS lớn thứ 2 tại Trung Quốc càng làm trầm trọng thêm triển vọng của thị trường BĐS Trung Quốc quý IV và năm 2022. Thị trường BĐS chậm lại sẽ làm giảm đáng kể nhu cầu của các sản phẩm vật liệu xây dựng (VLXD) như thép và xi măng.

Về mặt nguồn cung, việc thiếu điện sản xuất và phải thực thi các biện pháp hạn chế phát thải đã khiến sản lượng thép và xi măng Trung Quốc giảm mạnh trong tháng 7-8.

Sản lượng sản xuất thép thô của Trung Quốc tháng 8 chỉ đạt 83 triệu tấn (giảm 12,2% so với cùng kỳ), giảm tháng thứ 4 liên tiếp và là mức thấp nhất kể từ tháng 3/2020 (thời điểm dịch bệnh Covid-19 bùng phát mạnh mẽ). Trong khi đó, sản lượng sản xuất xi măng cũng đã giảm từ mức 243 triệu tấn trong tháng 5 xuống chỉ còn 206 triệu tấn vào tháng 7, trước khi tăng nhẹ lên 215 triệu tấn vào tháng 8.

Do hạn chế trong việc tiếp cận số liệu, việc lượng hóa tác động 2 chiều của cung cầu đến sản lượng và giá vật liệu xây dựng (VLXD) Trung Quốc là tương đối khó khăn. Tuy nhiên, mức tồn kho thép và xi măng tại Trung Quốc đều đang ở mức thấp nhất kể từ đầu năm và giá bán các mặt hàng này có dấu hiệu tăng đáng kể từ tháng 8.

Do đó, nhóm chuyên gia công ty chứng khoán trên cho rằng, Trung Quốc đang gặp tình trạng thiếu hụt nguồn cung VLXD tạm thời và xu hướng này sẽ tối thiểu tiếp tục trong quý IV khi sản lượng điện dùng cho sản xuất tại quốc gia này chưa có dấu hiệu hồi phục.

Ai sẽ thắng trong cuộc khủng hoảng thiếu điện tại Trung Quốc?

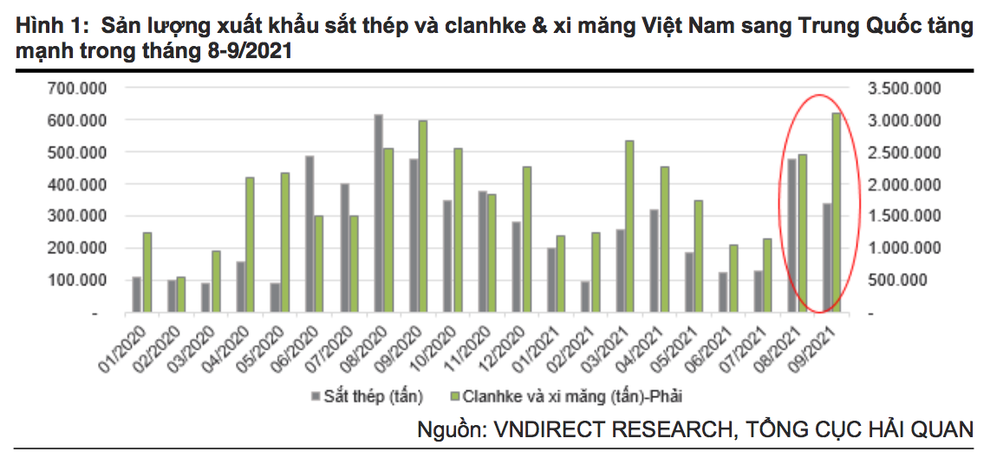

Theo cập nhật, xuất khẩu thép - xi măng Việt Nam sang Trung Quốc tăng mạnh trong tháng 8 và tháng 9.

Sản lượng và giá bán thép - xi măng Việt Nam xuất khẩu sang Trung Quốc ghi nhận mức tăng trưởng mạnh trong tháng 8, tháng 9 so với giai đoạn tháng 5 - tháng 7 trước đó, cùng lúc thời điểm các nhà máy sản xuất VLXD tại Trung Quốc bị yêu cầu cắt giảm công suất do thiếu điện.

Do đó, VNDirect tin rằng, các nhà xuất khẩu VLXD Việt Nam đang được hưởng lợi khi quốc gia láng giềng thiếu hụt nguồn cung tạm thời.

Trong số các doanh nghiệp niêm yết, những đơn vị có tỷ trọng xuất khẩu thép xây dựng và xi măng sang thị trường Trung Quốc lớn sẽ được hưởng lợi từ chủ đề này. Trong đó, Hòa Phát (HPG) và Xi măng Bỉm Sơn (BCC) là hai doanh nghiệp niêm yết tiêu biểu. Trong khi đó, các doanh nghiệp tôn mạ sẽ được hưởng lợi gián tiếp khi áp lực cạnh tranh từ tôn mạ Trung Quốc tại các thị trường xuất khẩu khác giảm.

Nhà đầu tư cũng được lưu ý, trạng thái cân bằng cung - cầu các sản phẩm thép - xi măng có thể sẽ sớm được thiết lập trong năm 2022 khi giới chức Trung Quốc đang đề xuất nhiều giải pháp để giải quyết vấn đề thiếu hụt điện hiện nay như tăng sản lượng khai thác than nội địa; tăng giá thu mua điện, hỗ trợ các nhà máy nhiệt điện hoạt động trở lại... Do đó, tiềm năng xuất khẩu VLXD mạnh mẽ của các doanh nghiệp Việt Nam sẽ là ngắn hạn.

Về khả năng thiếu hụt điện sản xuất tại Việt Nam do giá than tăng cao, VNDirect đánh giá rủi ro này ở mức thấp nhờ thủy điện chiếm tỷ trọng lớn nhất trong tổng công suất phát điện của Việt Nam năm 2020, khoảng 30% và hiện tượng La Nina (mưa nhiều) được kỳ vọng sẽ tiếp tục cho đến hết quý I/2022, đảm bảo lượng nước cho các nhà máy thủy điện.