Sở hữu chéo ngân hàng: "Cần có khung chính sách quản lý"

(Dân trí) - Giám đốc Quốc gia ADB tại Việt Nam cho rằng, thực tế sở hữu chéo không phải là xấu, tuy nhiên, sẽ trở thành vấn đề đáng lo ngại khi không được giám sát và quản lý, không hề có khung chính sách quản lý.

Trao đổi với báo giới trong buổi công bố Báo cáo cập nhật Triển vọng phát triển châu Á năm 2012, ông Tomoyuki Kimura, Giám đốc Quốc gia của Ngân hàng Phát triển châu Á (ADB) tại Việt Nam cho biết, có quan ngại về mối liên kết giữa các ngân hàng, bao gồm cả sở hữu chéo và việc ngân hàng cho vay các công ty liên quan.

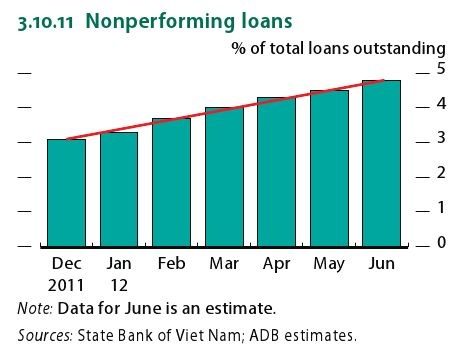

Tỷ lệ nợ xấu của hệ thống ngân hàng Việt Nam (con số tháng 6/2012 là ước tính của ADB)

Nói về vấn đề này, ông Kimura cho rằng, thực tế sở hữu chéo không phải là xấu. Trong ngành sản xuất, các công ty tư nhân thường muốn có sở hữu chéo để đảm bảo có quan hệ ổn định với nhau. Còn tại ngành ngân hàng, cũng có nhiều trường hợp sở hữu chéo như các ngân hàng lớn sở hữu cổ phiếu ở các ngân hàng nhỏ, và ngược lại. Mặt tích cực là khi ngân hàng nhỏ gặp vấn đề thì sẽ nhận được những hỗ trợ từ phía các ngân hàng lớn về vốn cũng như về nhân sự điều hành.

Sở hữu chéo trở thành vấn đề đáng lo ngại khi không được giám sát và quản lý, không hề có khung chính sách quản lý. Do đó, điều cần thiết là các ngân hàng cần phải có cơ chế minh bạch thông tin, phải có khả năng giám sát tình trạng sở hữu chéo và việc giám sát phải được cải thiện.

Theo ông Kimura, tốc độ tăng trưởng kinh tế trong thời gian tới sẽ có thể chịu ảnh hưởng của tiến độ giải quyết những vấn đề nhạy cảm đang tồn tại ở lĩnh vực tài chính. Chu kỳ mở rộng tín dụng quá nhanh, sau đó là việc thắt chặt chính sách và suy giảm tăng trưởng kinh tế, cùng với sự suy yếu của bất động sản đã tạo ra các áp lực ngày một lớn cho ngành ngân hàng.

Ông Dominic Mellor, chuyên gia kinh tế Việt Nam của ADB bày tỏ lo ngại, rủi ro trong nước tác triển vọng chủ yếu là từ lĩnh vực tài chính và có thể tăng lên cho đến khi vấn đề nợ xấu được giải quyết dứt điểm. Hồi tháng 7, Ngân hàng Nhà nước đã thừa nhận tỷ lệ nợ xấu trên tổng dư nợ cao hơn nhiều so với mức công bố chính thức là 4,5% vào cuối tháng 5, có thể gần 9%.

Mới đây, một báo cáo được các chuyên gia tư vấn công bố trong tháng 9 trên trang web của Ủy ban kinh tế của Quốc hội ước tính chi phí ổn định lại hệ thống ngân hàng có thể là 12 - 14 tỷ USD (10 - 12% GDP).

ADB cho rằng, trong tiến trình xử lý nợ xấu thì việc sáp nhập các ngân hàng nhỏ và yếu là một bước đi quan trọng. Các cơ quan có thẩm quyền đã xem xét thành lập một công ty quản lý tài sản nhà nước để mua nợ xấu từ các ngân hàng hoặc tạo điều kiện thuận lợi cho việc bán các khoản nợ xấu của khu vực tư nhân, nhưng ông Kimura vẫn đánh giá, chưa thấy đề xuất này đạt được tiến bộ rõ ràng.

Tuy nhiên, ông Kimura cũng lưu ý rằng, việc sáp nhập các ngân hàng này ko thể giải quyết ngay vấn đề nợ xấu. Điều quan trọng là Chính phủ phải minh bạch để thị trường có thể thấy được tiến độ của quá trình cải cách.

Tỷ lệ an toàn vốn của hệ thống ngân hàng đã tăng nhẹ trong 7 tháng đầu năm nay lên 14%, cao hơn nhiều so với mức 9% do Ngân hàng Nhà nước quy định. Song, mức độ nợ xấu không rõ ràng và bảng cân đối đầy rủi ro của một số ngân hàng, đặc biệt là các doanh nghiệp nhà nước thua lỗ và làm ăn dàn trải, đặt ra những câu hỏi về sự an toàn vốn của họ.

Ngoài ra, tình trạng thanh khoản giưa các ngân hàng theo ông Kimura là khác nhau. Những ngân hàng có thanh khoản thấp sẽ tìm nhiều cách để tăng lượng vốn thông qua thị trường liên ngân hàng và trong huy động vốn. Nhiều lý do để trần lãi suất vẫn tồn tại là việc các ngân hàng yếu đã cố gắng tăng lãi suất đầu vào để thu hút vốn. Tuy nhiên, khi thanh khoản các ngân hàng và tình trạng nợ xấu được cải thiện, theo ADB, Chính phủ có thể gỡ bỏ các trần lãi suất.

Bích Diệp