Mua bảo hiểm hay gửi tiền ngân hàng: Cái nào lợi hơn?

(Dân trí) - Khi thị trường bảo hiểm nhân thọ liên tục tăng trưởng ấn tượng thì câu hỏi ưu tiên mua bảo hiểm hay tiếp tục gửi tiết kiệm như một thói quen khó bỏ ngày càng được nhiều người quan tâm.

Vài năm trở lại đây, khi các rủi ro về sức khỏe, bệnh tật, tai nạn... ngày càng trở nên phức tạp, đe dọa đến cuộc sống và bình an của con người, thì câu hỏi trên đã trở thành nỗi băn khoăn của rất nhiều người dân Việt Nam..

Gửi tiết kiệm ngân hàng có còn là giải pháp tài chính duy nhất trong thời đại ngày nay?

Người dân Việt Nam thường có thói quen giữ tiền trong tài khoản tiết kiệm ngân hàng – nơi được coi là tốt nhất để giữ tiền. Theo nghiên cứu của Công ty Nielsen vào tháng 6/2018, sau khi trang trải các chi phí sinh hoạt thiết yếu, người tiêu dùng Việt Nam sẵn sàng chi tiêu nhiều hơn cho các khoản mục lớn như quần áo mới,công nghệ, kỳ nghỉ lễ … nhằm nâng cao chất lượng cuộc sống. Quan trọng hơn, chi trả cho các gói bảo hiểm bảo hiểm y tế cao cấp cũng tăng mạnh trong quý I/2018. Tuy nhiên, người tiêu dùng Việt Nam vẫn có xu hướng tiết kiệm mạnh mẽ. Gần ba phần tư người Việt được hỏi (73%) cho biết họ sử dụng tiền nhàn rỗi để tiết kiệm (so với mức 72% trong quý trước). Báo cáo cũng tiết lộ rằng tiết kiệm là một phần không thể thiếu trong việc quản lý tài chính của người tiêu dùng Đông Nam Á, với 67% số người được hỏi sử dụng tiền nhàn rỗi để tiết kiệm.

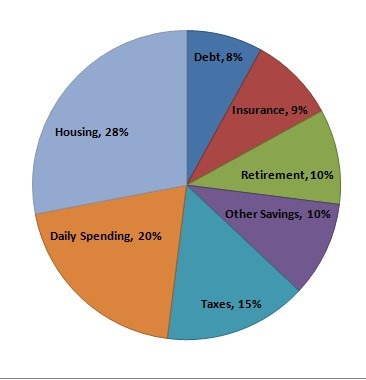

Tuy nhiên, theo các chuyên gia tài chính và tiêu dùng việc dành hơn 70% tiền nhàn rỗi vào tiết kiệm chưa chắc đã là cách hiệu quả để quản lý tài chính. Cụ thể, các chuyên gia tài chính cá nhân thường đưa ra một biểu đồ hình quạt giúp mọi người chia nhỏ quỹ chi tiêu một cách hợp lý:

Có thể nhìn thấy mục đích tiết kiệm quan trọng nhất nên là dành cho hưu trí, còn những khoản tiết kiệm khác chỉ nên chiếm 10% quỹ chi tiêu.

Vậy thì trong bối cảnh rủi ro luôn rình rập đe dọa về sức khỏe, bệnh tật như hiện nay và theo biểu đồ trên, đâu là giải pháp tài chính mang tính chủ động để bảo vệ trước những rủi ro này? Nếu chỉ dành 10% vào tiết kiệm ngoài hưu trí, liệu có thể tự bảo vệ được trước nguy cơ về sức khỏe, tai nạn? Nhìn vào biểu đồ kỹ hơn, có thể thấy 9% được dành riêng cho bảo hiểm, và đây chính là giải pháp tài chính mà nhiều gia đình và cá nhân ở Việt Nam cần phải đưa vào kế hoạch tài chính một cách rõ ràng hơn nữa.

Giải pháp tài chính bảo vệ kết hợp tích lũy - lợi cả đôi đường

Sở dĩ việc tham gia bảo hiểm nhân thọ đang dần trở thành xu hướng trong những năm gần đây là do những ưu điểm vượt trội của bảo hiểm nhân thọ so với những cách tiết kiệm và đầu tư thông thường. Cụ thể, nếu bạn gửi tiền ở ngân hàng, bạn nhận lãi từ ngân hàng có thể cao hơn mức lãi suất cam kết chắc chắn khi đầu tư vào bảo hiểm nhưng bảo hiểm lại là công cụ bảo vệ tài chính cho gia đình: bù đắp các mất mát tài chính nếu chẳng may người trụ cột gặp rủi ro bất ngờ, duy trì mức sống cho gia đình và chuẩn bị nguồn vốn kinh doanh trong tương lai. Thêm vào đó, tiết kiệm cần có thời gian lâu dài để tạo ra tài sản, còn bảo hiểm nhân thọ lại giúp khách hàng tạo ngay được một khoản tài chính dự phòng trong trường hợp có bất trắc xảy ra chỉ sau 1 kỳ đóng phí.

Vì vậy, tại các đất nước phát triển như Singapore, cứ 2 người thì 1 người có bảo hiểm nhân thọ, với những sản phẩm đặc sắc như bảo hiểm nhân thọ dành cho những người đã bị chẩn đoán đái đường type 2. Tại Malaysia tỷ lệ tham gia bảo hiểm nhân thọ là 54% và mục tiêu chính phủ Malaysia đặt ra cho những năm tới là tăng lên 75%. Tại Thái Lan, thị trường bảo hiểm nhân thọ hàng năm tăng 5-6% và tỷ lệ tăng trưởng này dự kiến được giữ vững. Tại Việt Nam, người dân cũng dần quan tâm đến bảo hiểm nhân thọ hơn với doanh thu phí bảo hiểm của thị trường tăng hơn 20% trong năm 2017 so với năm trước.

Vậy nên lựa chọn gửi tiết kiệm ngân hàng hay tham gia bảo hiểm nhân thọ?

Trong các buổi nói chuyện với các tư vấn viên bảo hiểm, các lãnh đạo DNBH cũng đưa ra lưu ý rằng không được vì lợi ích của chính mình mà ra sức "chê" ngân hàng vì thực chất đây là 2 kênh hoàn toàn khác nhau, mang sứ mệnh riêng, so sánh sẽ chả khác nào mang một loại quả chua như chanh ra so với một quả ngọt như chuối, khách hàng cũng giống như thực khách cần căn cứ vào khẩu vị của riêng mình để ra quyết định lựa chọn trái nào.

Mặc dù vậy, theo các chuyên gia tài chính, trong điều kiện rủi ro luôn rình rập thì việc chủ động tự bảo vệ trước nhiều rủi ro, trong đó có rủi ro về sức khỏe theo quyền lợi tại hợp đồng bảo hiểm mới là cách mang lại lợi ích lớn hơn. Bảo hiểm nhân thọ cũng đang trở thành xu hướng tất yếu, là giải pháp thông minh trong đầu tư tài chính.

Chẳng hạn, anh A gửi tiền vào ngân hàng và anh B mua BHNT với cùng số tiền 2 triệu/tháng. Sau 4 tháng, không may 2 anh A và B mắc bệnh hiểm nghèo và đây là lúc người thân trong gia đình cần tới khoản tiền đã “tiết kiệm”. Người nhà anh A nhận về từ ngân hàng 8 triệu đồng cộng thêm vài trăm ngàn đồng tiền lãi. Trong khi đó, người nhà anh B nhận về vài trăm triệu đồng đền bù theo hợp đồng bảo hiểm..... Ví dụ như sản phẩm mới An Bình Thịnh Vượng của Tổng Công ty Bảo Việt Nhân thọ đang được coi là sản phẩm ưu việt nhất trên thị trường với nhiều quyền lợi nổi bật.

Cụ thể, sản phẩm có phạm vi bảo vệ khá rộng với những quyền lợi nổi bật như bảo vệ trước 46 bệnh lý nghiêm trọng, được chi trả lên tới 1.000 ngày viện phí; Được chi trả lên tới 200% số tiền bảo hiểm trước rủi ro tử vong; Chi trả quyền lợi định kỳ mỗi 3 năm bắt đầu từ ngày kỷ niệm hợp đồng lần thứ 3 và lãi chia cuối hợp đồng cùng bảo tức hấp dẫn.

Để biết thêm thông tin chi tiết về sản phẩm, bạn có thể tham khảo tại link sản phẩm: https://www.baovietnhantho.com.vn/san-pham/Bao-hiem-cham-soc-suc-khoe-15/An-Binh-Thinh-Vuong-39/?utm_source=dantri&utm_medium=pr&utm_campaign=bvgdv