Lợi nhuận ngân hàng có nơi tăng "sốc" trên 600%, tiền gửi sụt giảm

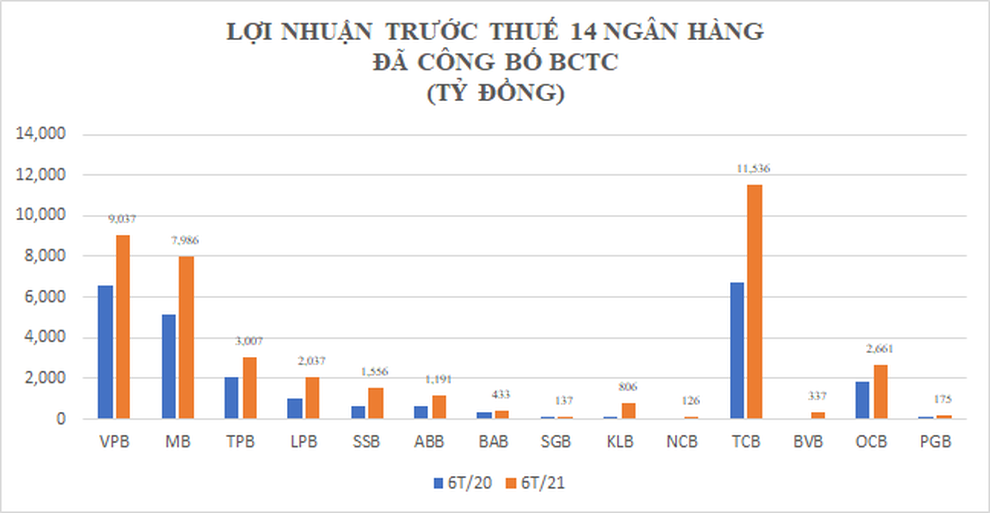

(Dân trí) - Tổng lợi nhuận trước thuế của 14 ngân hàng vừa công bố báo cáo tài chính đạt trên 41.000 tỷ đồng, tăng 1,6 lần so với cùng kỳ năm trước.

Lợi nhuận tăng vọt đến từ thu nhập ngoài lãi

Theo báo cáo tài chính quý II của 14 ngân hàng vừa công bố, tổng lợi nhuận trước thuế đạt trên 41.000 tỷ đồng, tăng 1,6 lần so với cùng kỳ năm trước.

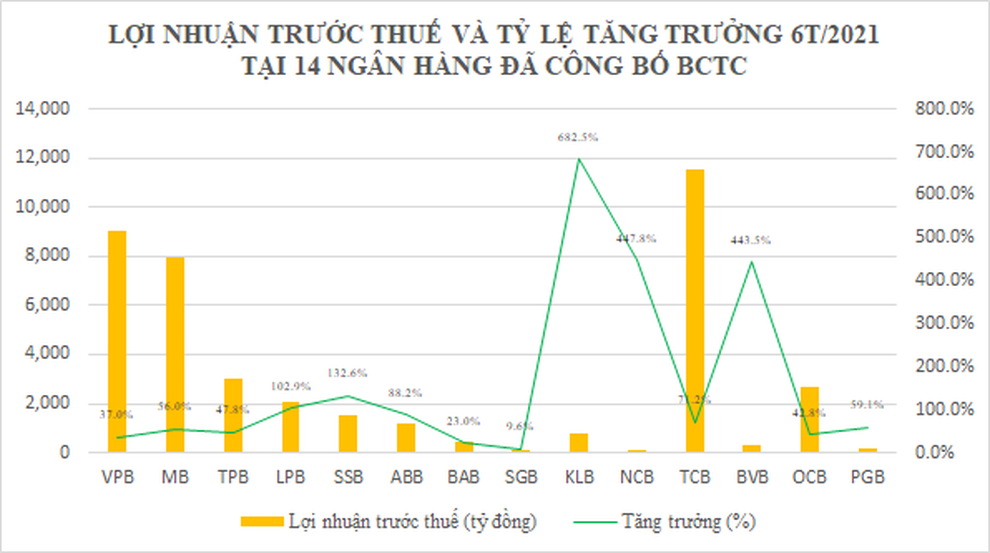

Những ngân hàng có mức tăng trưởng lợi nhuận vượt bậc có thể kể đến như: VietCapital Bank với lợi nhuận trước thuế 6 tháng tăng 440% so với cùng kỳ năm ngoái, vượt 16% kế hoạch cả năm hay NCB có mức tăng trưởng lợi nhuận trên 400%.

Kienlongbank là ngân hàng gây bất ngờ nhất khi ghi nhận mức tăng trưởng cao nhất lên tới 680%, báo lãi trước thuế 806 tỷ đồng. Lợi nhuận sau thuế riêng lẻ của Kienlongbank thậm chí tăng tới 1.323% so với lũy kế 6 tháng năm 2020.

Nhóm ngân hàng có mức tăng trưởng trên 100% là LienVietPostBank (102,9%); SeABank (132,6%).

Với mức tăng 9,6%, Saigonbank hiện là ngân hàng có mức lợi nhuận tăng trưởng khiêm tốn nhất trong nửa đầu năm so với cùng kỳ. Tuy nhiên, đây lại là ngân hàng đã vượt kế hoạch cả năm chỉ trong 6 tháng đầu năm, với mức lãi 137 tỷ đồng trước thuế (nửa đầu năm ngoái lãi 125 tỷ đồng).

Xét về giá trị tuyệt đối, 3 ngân hàng có lợi nhuận cao nhất trong số 14 ngân hàng được thống kê là Techcombank với 11.536 tỷ đồng. VPBank và MB với lãi trước thuế lần lượt là hơn 9.000 tỷ đồng và gần 8.000 tỷ đồng.

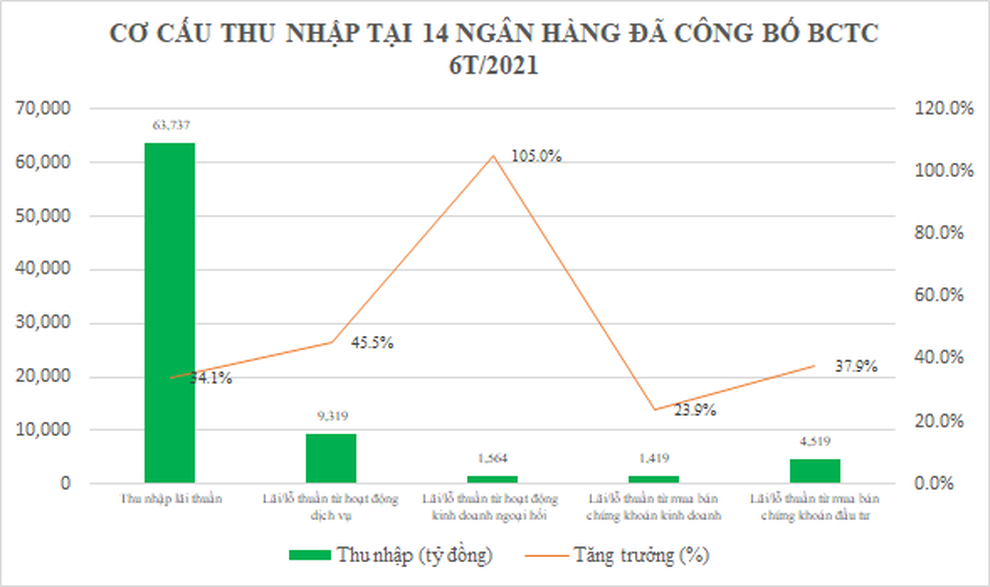

Trong đó, hoạt động dịch vụ mang về cho các ngân hàng này trên 9.300 tỷ đồng lãi thuần, tăng 1,5 lần so với cùng kỳ. Nhiều ngân hàng có mức tăng trưởng trên 100% như TPBank (120%); SeABank (210%); ABBank (10%); Kienlongbank (267%); NCB (368%).

Kinh doanh ngoại hối, mua bán chứng khoán kinh doanh, chứng khoán đầu tư cũng là hoạt động mang lại khoản lợi lớn cho 14 ngân hàng này khi tăng trưởng lần lượt 105%; 24% và 38% trong 6 tháng đầu năm.

Tuy nhiên, nguồn thu chính của các ngân hàng vẫn đến từ thu nhập lãi thuần và phần lớn do giảm mạnh chi phí lãi. Điều này đến từ việc lãi suất huy động giảm sâu nhưng lãi suất cho vay chưa giảm tương ứng, làm tăng NIM (biên độ lãi ròng) nửa đầu năm 2021.

Cụ thể, tổng thu nhập lãi thuần thống kê được tới thời điểm hiện tại đạt trên 63.700 tỷ đồng, gấp 1,34 lần so với cùng kỳ năm ngoái.

13/14 ngân hàng được thống kê có thu nhập lãi thuần tăng trưởng bằng lần (từ 1,08 lần đến 2,2 lần). Chỉ có Saigonbank có thu nhập lãi thuần giảm so với cùng kỳ, mang về cho ngân hàng 308 tỷ đồng.

Nhiều ngân hàng ghi nhận tiền gửi sụt giảm

Báo cáo tài chính cũng cho thấy cùng với lợi nhuận, bức tranh huy động tiền gửi khách hàng 6 tháng đầu năm có sự phân hóa giữa các ngân hàng. Trong khi một số ngân hàng hút mạnh tiền gửi, tăng trưởng trên 10% thì nhiều ngân hàng khác lại ghi nhận tiền gửi sụt giảm, dù đầu ra tín dụng vẫn tăng.

Tại ABBank, số dư tiền gửi khách hàng tại ngày 30/6 là 67.136 tỷ đồng, giảm hơn 5.300 tỷ đồng so với đầu năm, tương đương giảm tới 7,4%. Trong khi đó, tiền gửi có kỳ hạn giảm 4.500 tỷ đồng xuống còn 54.580 tỷ đồng, đồng thời tiền gửi không kỳ hạn cũng sụt giảm hơn 1.000 tỷ đồng.

Hay như tại SeABank, tiền gửi của khách hàng sụt giảm hơn 5.200 tỷ đồng, tương đương giảm 4,7%.

Tại NCB, huy động tiền gửi khách hàng sụt giảm 4% trong nửa đầu năm xuống 68.903 tỷ đồng, trong khi dư nợ cho vay khách hàng tăng 4% lên 41.740 tỷ đồng. VietCapitalBank ghi nhận tiền gửi giảm 4%, trong khi cho vay tăng mạnh 11%.

Một số ngân hàng khác cũng ghi nhận tiền gửi sụt giảm nhẹ như: Saigonbank (giảm 0,3%), PGBank (giảm 0,2%).

Ngược lại, có ngân hàng tín dụng tăng trưởng âm như Bac A Bank (âm 1,62%), xuống còn 78,147 tỷ đồng nhưng tiền gửi khách hàng tăng 5% lên 90.922 tỷ đồng.

Hay tại Kienlongbank, ngân hàng cho vay khách hàng tăng 2,7%, lên 35,668 tỷ đồng trong nửa đầu năm, trong khi tiền gửi tăng mạnh 10,5% đạt 46.432 tỷ đồng.

LienVietPostBank tăng trưởng tín dụng đạt gần 14.300 tỷ đồng, còn huy động vốn thị trường 1 vượt 221.500 tỷ đồng...

Dữ liệu do Ngân hàng Nhà nước công bố cho thấy, tính đến tháng 5, số dư tổng phương tiện thanh toán đạt trên 12,5 triệu tỷ đồng. Trong đó, tiền gửi của các tổ chức kinh tế đạt trên 5 triệu tỷ đồng và tiền gửi của dân cư đạt trên 5,27 triệu tỷ đồng, tăng tương đương 3,26 và 2,6% so với cuối năm 2020.

Trong khi đó, tín dụng toàn nền kinh tế 5 tháng đầu năm đã đạt gần 5% và vượt 9,6 triệu tỷ đồng. Trước đó, trong năm 2020, tiền gửi của hệ thống cũng chỉ tăng 6,5% trong khi tín dụng tăng 12,17%.

Trước đó, dữ liệu do nhà điều hành cung cấp cho thấy, tổng quy mô tiền gửi của các tổ chức kinh tế đạt hơn 4,97 triệu tỷ đồng, tăng 2,05% so với cuối năm 2020. Đây được xem là một chỉ số bất ngờ bởi dữ liệu thống kê cùng kỳ từ năm 2012 đến nay cho thấy tiền gửi của các tổ chức kinh tế chủ yếu ở trạng thái tăng trưởng âm, thường chỉ có tăng trưởng dương vào nửa cuối các năm.

Với tiền gửi của dân cư, tính đến tháng 4, quy mô tiền gửi của dân cư tại các tổ chức tín dụng ở mức trên 5,26 triệu tỷ đồng, chỉ tăng 2,34% so với cuối năm 2020. Đây là mức tăng trưởng thấp nhất so với cùng kỳ nhiều năm trước trong lịch sử dữ liệu thống kê được công bố.

Thời gian qua, lãi suất tiền gửi của ngân hàng ở vùng thấp được cho là một phần nguyên nhân khiến dòng tiền chuyển hướng, chảy sang các kênh đầu tư khác như chứng khoán và bất động sản, trái phiếu doanh nghiệp, hay những kênh rủi ro cao như forex, tiền ảo…