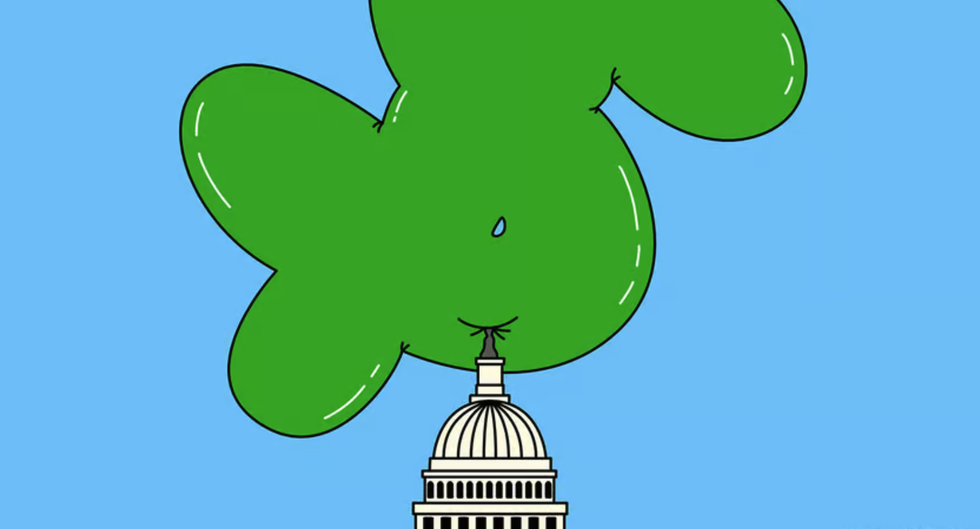

Bức tranh toàn cảnh về cơn ác mộng nợ công của Mỹ

(Dân trí) - Mỹ đang chứng kiến một cuộc đối đầu quyết liệt nhất trong nhiều năm trở lại đây về vấn đề trần nợ công. Điều này có thể gây ra một cuộc khủng hoảng kinh tế lớn.

Bức tranh toàn cảnh về cơn ác mộng nợ công của Mỹ

Mỹ đang chứng kiến cuộc đối đầu quyết liệt nhất trong nhiều năm trở lại đây về vấn đề trần nợ công. Điều này có thể gây ra một cuộc khủng hoảng kinh tế lớn.

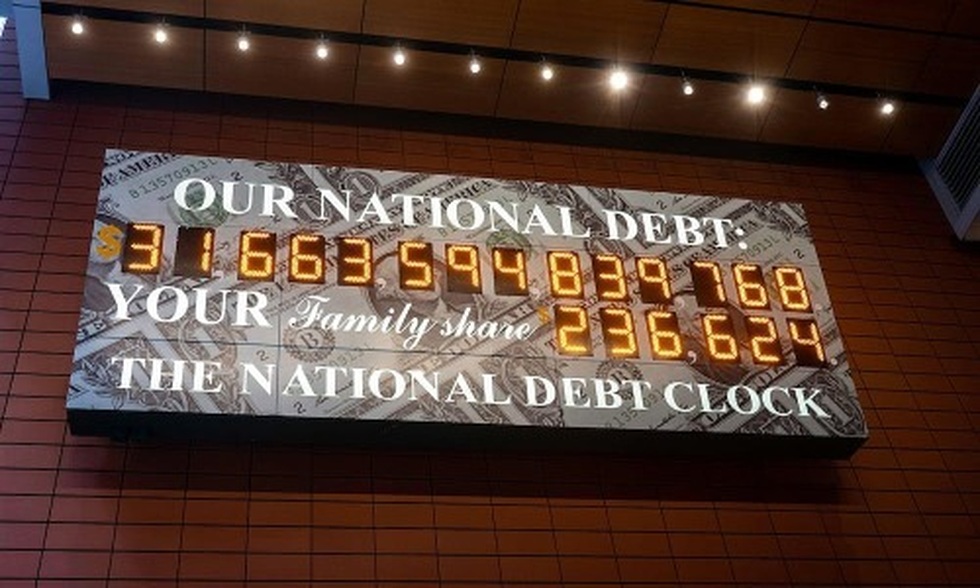

Trên một bức tường ở Manhattan, cách Quảng trường Thời đại (New York) không xa, đồng hồ nợ công của Mỹ đã tăng từ 3.000 tỷ USD vào năm 1989 lên hơn 31.000 tỷ USD. Bị di dời từ một góc phố đông đúc sang một lối đi yên tĩnh, chiếc đồng hồ đã nhảy số liên tục trong nhiều năm nay mà ít được ai để ý đến.

Đồng hồ nợ công của Mỹ (Ảnh: McConville).

Nhưng hiện tại, đà leo thang không ngừng của chiếc đồng hồ này đang trở thành mối bận tâm lớn. Các con số hiện tăng vọt so với trần nợ công của Mỹ và đó là một rủi ro không chỉ riêng với nước này mà còn là với nền kinh tế toàn cầu.

Quốc hội Mỹ lại một lần nữa rơi vào một cuộc tranh cãi quen thuộc là đàm phán nâng trần nợ công. Nếu các nhà lập pháp thuộc hai đảng Dân chủ và Cộng hòa không thể đi đến thống nhất về việc đình chỉ hoặc tăng trần nợ, Chính phủ liên bang sẽ đối mặt với nguy cơ vỡ nợ các khoản vay của mình.

Trần nợ công là gì?

Trần nợ công là mức tối đa số tiền mà Quốc hội cho phép Chính phủ Mỹ vay để đáp ứng các nhu cầu cơ bản, từ trả bảo hiểm y tế đến trả lương cho quân đội. Mỗi khi khối nợ của Chính phủ Mỹ đạt đến mức trần, việc tăng trần nợ công sẽ được đưa ra bỏ phiếu tại Quốc hội, và cần phải đạt được sự ủng hộ của cả Thượng viện và Hạ viện.

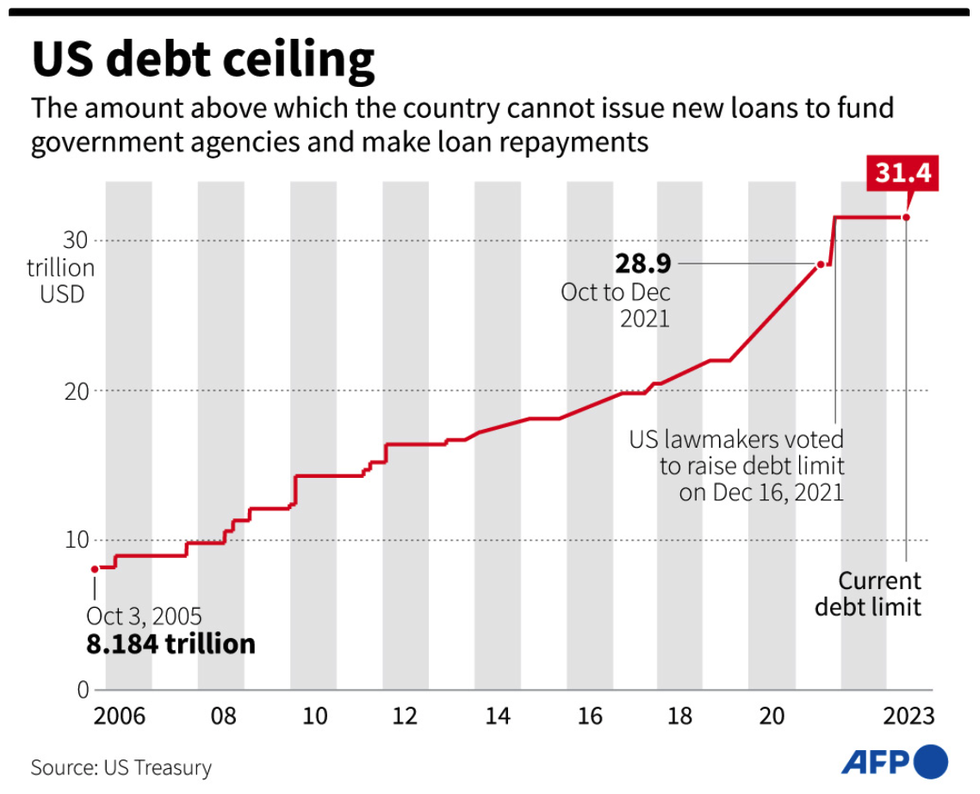

Mức trần tổng nợ hiện tại là 31.400 tỷ USD, tương đương 117% GDP Mỹ. Theo Bộ trưởng Bộ Tài chính Mỹ Janet Yellen, điều này đồng nghĩa dự trữ tiền mặt của Chính phủ Mỹ sẽ cạn kiệt vào ngày 1/6 tới.

Nếu Quốc hội Mỹ không thể đi đến thống nhất về việc nâng trần nợ, Chính phủ Mỹ có thể sẽ vỡ nợ, đe dọa gây ảnh hưởng tới toàn bộ hệ thống tài chính của nền kinh tế lớn nhất thế giới.

Mỹ đã chạm mức trần nợ công 31.400 tỷ USD và có thể rơi vào tình trạng vỡ nợ sớm nhất từ ngày 1/6 (Ảnh: AFP)

Tại thời điểm đó, Mỹ sẽ phải đối mặt với tình trạng vỡ nợ quốc gia hoặc cắt giảm mạnh chi tiêu nhà nước. Dù kết quả nào xảy ra cũng đều sẽ tàn phá thị trường tài chính toàn cầu.

Bởi lẽ, việc vỡ nợ sẽ làm xói mòn niềm tin vào hệ thống tài chính quan trọng nhất thế giới. Trong khi, lựa chọn cắt giảm ngân sách quy mô lớn có thể gây ra suy thoái sâu sắc cho nền kinh tế lớn nhất toàn cầu.

Ngay cả khi Quốc hội nước này xoay xở để nâng trần nợ trước khi bất cứ điều gì nghiêm trọng xảy ra, thì động thái này cũng là hồi chuông cảnh báo về tình hình sức khỏe tài chính đang suy giảm và khó phục hồi của Mỹ.

Mỹ đã từng vỡ nợ trong quá khứ?

Kể từ năm 1960 tới nay, Quốc hội Mỹ đã có 78 lần nâng trần nợ, trong đó, phần lớn diễn ra suôn sẻ. Tuy nhiên, trong một số trường hợp khác, đặc biệt là những năm gần đây, cuộc đàm phán nâng trần nợ đã trở thành một chu kỳ nguy hiểm và gây tranh cãi khi các thành viên của cả hai đảng đều "vũ khí hóa" vấn đề này.

Theo đó, Đảng không nắm giữ quyền lực tại Nhà Trắng hoặc chiếm thiểu số trong Quốc hội Mỹ thường tận dụng vấn đề nâng trần nợ để làm đòn bẩy đàm phán nhằm tìm kiếm các nhượng bộ chính sách hoặc phát đi những thông điệp chính trị.

Các cuộc đàm phán về nâng trần nợ do vậy thường kéo dài và căng thẳng, và bất kỳ tính toán sai lầm nào của các nhà lập pháp đều có thể khiến Chính phủ Mỹ đối mặt với rủi ro vỡ nợ.

Việc nâng trần nợ công không phải điều mới mẻ tại Mỹ. Kể từ năm 1960, Quốc hội Mỹ đã nâng trần nợ 78 lần. Năm 2023, trong cuộc tranh luận về trần nợ, lãnh đạo đảng Cộng hòa tại Hạ Viện Kevin McCarthy yêu cầu Chính phủ cắt giảm chi tiêu. Tuy nhiên, Tổng thống Mỹ Joe Biden cho rằng nên nâng trần nợ mà không có điều kiện nào kèm theo.

Trong lịch sử, việc nâng trần nợ công là một quy trình thông thường tại Quốc hội. Không giống như hiện tại, thỏa thuận về nâng trần nợ công từng được đàm phán nhanh hơn. Sự chia rẽ của các đảng phái Mỹ những năm gần đây đã khiến việc nâng trần nợ khó khăn hơn và gây ra nhiều hậu quả.

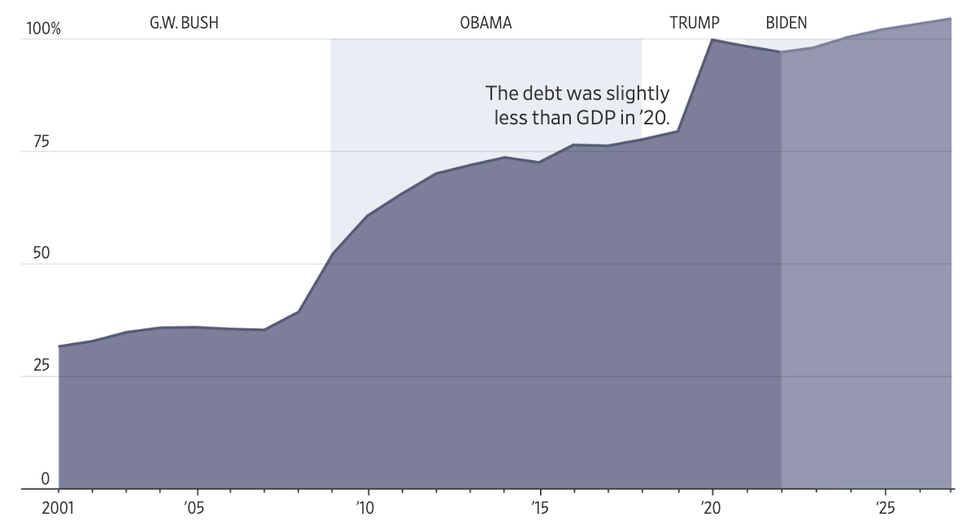

Tỷ lệ nợ công trên GDP của Mỹ qua các đời tổng thống (Ảnh: WSJ).

Bước ngoặt đáng chú ý là cuộc chiến nâng trần nợ năm 2011, khi một số nhà lập pháp dường như đã thực sự sẵn sàng cho khả năng Chính phủ vỡ nợ. Năm đó, các đảng viên Cộng hòa đã từ chối tăng trần nợ cho đến khi Tổng thống Obama đồng ý cắt giảm chi tiêu chỉ 72 giờ trước khi Chính phủ liên bang thực sự vỡ nợ.

Kết quả là, S&P đã lần đầu tiên trong lịch sử hạ xếp hạng tín nhiệm của Mỹ từ mức AAA xuống AA+, một động thái khiến thị trường chứng khoán ngay lập tức lao dốc. Sự chậm trễ này cũng khiến Chính phủ Mỹ tốn thêm 1,3 tỷ USD vào năm 2012 và tiếp tục leo thang trong những năm sau đó.

Trước thời điểm đó, Chính phủ Mỹ từng phải đóng cửa hai lần vào năm 1995 và 1996 khi Tổng thống Bill Clinton và Chủ tịch Hạ viện thuộc Đảng Cộng hòa đối đầu trong vấn đề này. Hơn 1 triệu nhân viên Chính phủ đã nghỉ việc trong 1 tuần vào cuối tháng 11/1995 cho đến khi trần nợ được nâng lên.

Những bế tắc trong đàm phán

Các nhà đầu tư bắt đầu lo lắng vì không chắc chắn liệu đảng Dân chủ và Cộng hòa có thể cùng nhau giải quyết vấn đề này hay không. Lợi tức trái phiếu kho bạc đáo hạn vào đầu tháng 6 đã tăng 1% sau cảnh báo của bà Yellen cho thấy ít người muốn nắm giữ trái phiếu Chính phủ Mỹ hơn.

Nền tài chính của Mỹ ngày càng bấp bênh, thước đo cốt lõi của sự rủi ro tài chính không phải là Mỹ đang nợ bao nhiêu mà là thâm hụt ngân sách phình to thế nào.

Nửa thế kỷ qua, thâm hụt ngân sách liên bang của Mỹ trung bình khoảng 3,5% GDP một năm. Vài chính trị gia coi mức này là bằng chứng của sự hoang phí. Trong khi, cập nhật mới nhất vào tháng 2, Văn phòng Ngân sách Quốc hội (CBO) dự báo thâm hụt sẽ ở mức trung bình 6,1% trong thập kỷ tới.

Theo các chuyên gia, đây vẫn là dự báo khiêm tốn vì CBO không tính đến các cuộc suy thoái, mà tính trên điều kiện kinh tế bình thường. Ngay cả khi không chi tiêu lớn như khi xảy ra đại dịch, một cuộc suy thoái vẫn có thể dẫn đến thâm hụt cao hơn khi nguồn thu từ thuế giảm trong khi chi tiêu an sinh xã hội như bảo hiểm thất nghiệp tăng.

Ngoài ra, ban đầu CBO tính toán chi tiêu cho các khoản trợ cấp cho xe điện và năng lượng tái tạo sẽ tiêu tốn khoảng 400 tỷ USD trong thập kỷ tới. Nhưng vì thực tế con số này có thể lên đến 1.200 tỷ USD.

Hơn nữa, CBO chỉ đưa ra các dự đoán dựa trên luật hiện hành. Khi bối cảnh chính trị thay đổi, luật pháp cũng thay đổi và có thể khiến tài chính nước này thêm thâm hụt. Dự kiến thâm hụt ngân sách trung bình sẽ khoảng 7% trong thập kỷ tới, và đạt gần 8% vào đầu những năm 2030.

Thước đo cốt lõi của sự rủi ro tài chính không phải là Mỹ đang nợ bao nhiêu mà là thâm hụt ngân sách phình to thế nào (Ảnh: The Economist).

Nếu vẫn gia tăng vay mượn, núi nợ quốc gia sẽ càng thêm chồng chất. CBO dự báo nợ liên bang sẽ tăng gấp đôi, lên gần 250% GDP vào giữa thế kỷ này. Chỉ số này sẽ dần "ăn mòn" nền kinh tế và khi núi nợ cao hơn, cùng với lãi suất tăng, thì việc trả nợ thêm nhọc nhằn.

Vào đầu 2022, CBO dự báo lãi suất trung bình cho các khoản vay 3 tháng của Mỹ là 2% trong 3 năm tới, nhưng hiện đã điều chỉnh thành 3,3%. Lãi suất có thể giảm trong tương lai hoặc tiếp tục duy trì mức cao thời gian dài. Trong thế giới lãi suất cao hiện tại, thâm hụt lớn có thể tạo ra rắc rối.

Để huy động tiền vay, Chính phủ phải thu hút một phần tiết kiệm lớn hơn từ khu vực tư nhân. Điều này để lại ít vốn hơn cho chi tiêu của doanh nghiệp, làm giảm khả năng đầu tư.

Với ít vốn mới được bơm vào, tăng trưởng thu nhập và năng suất của người dân sẽ chậm hơn. Kết quả sẽ là một nền kinh tế yếu và dễ biến động hơn so với khi thâm hụt ngân sách được kiểm soát.

Nhà Trắng ước tính quỹ chi trả cho các chương trình an sinh xã hội và y tế sẽ vỡ vào đầu những năm 2030. Thời điểm đó, Mỹ đối diện lựa chọn cơ bản giữa cắt giảm phúc lợi và tăng thuế. Điều tương tự sẽ diễn ra với tất cả các khía cạnh tài chính khác của ngân sách liên bang.

Giải pháp nào được đưa ra?

Theo The Economist, hầu hết các nhà đầu tư mong đợi một sự thỏa hiệp vào phút cuối, giúp nước Mỹ tránh được thảm họa vỡ nợ.

Nhưng trong khi Đảng Cộng hòa muốn cắt giảm chi tiêu lớn, Đảng Dân chủ nhất quyết không nhượng bộ. Vì vậy, một số ý kiến cho rằng Nhà Trắng phải xem xét các giải pháp của riêng mình, phòng trường hợp xấu nhất là vỡ nợ.

Các quan chức tại Fed và Bộ Tài chính Mỹ đã bắt đầu lập kế hoạch ưu tiên. Đây là danh sách những khoản chi Bộ Tài chính Mỹ sẽ ưu tiên chi trả, khi họ không còn khả năng thanh toán đầy đủ mọi thứ.

Mặc dù vậy, các quan chức Bộ Tài chính thừa nhận rằng họ không tự tin rằng việc sắp xếp thứ tự ưu tiên sẽ trôi chảy như dự định. Để kế hoạch này hiệu quả, Chính phủ sẽ phải duy trì tiến hành bán trái phiếu thường xuyên, sử dụng số tiền thu được để trả nợ gốc từ trái phiếu đáo hạn.

Tình hình chính trị cũng sẽ gặp nguy hiểm. Ông Bill Dudley, cựu chủ tịch của Fed New York, từng cho rằng giải pháp này "có thể không chứng minh được tính bền vững". Kế hoạch ưu tiên gần như sẽ là phương án dự phòng tốt nhất nếu Quốc hội không dỡ bỏ trần nợ kịp thời.

Các quan chức tại Fed và Bộ Tài chính Mỹ đã bắt đầu lập kế hoạch ưu tiên (Ảnh: Getty Images).

Trung Quốc hiện là chủ nợ lớn thứ hai của Chính phủ Mỹ, sau Nhật Bản. Theo dữ liệu từ Bộ Tài chính Mỹ, tính tới tháng 3, Trung Quốc nắm khoảng 869,3 tỷ USD nợ công của Mỹ, tăng từ 848,8 tỷ USD hồi tháng 2. Đây là lần đầu tiên Trung Quốc tăng nắm giữ nợ công của Mỹ sau 7 tháng giảm và đưa con số này xuống mức thấp nhất trong vòng gần 13 năm.

Theo ông Hu Jie, chuyên gia tại Ngân hàng Dự trữ Liên bang Atlanta, các chủ nợ đã đầu tư vào trái phiếu kho bạc Mỹ như Nhật Bản và Trung Quốc dường như không quá lo ngại về một vụ vỡ nợ.

"Có thể ghi nhận áp lực nhất định trên thị trường trái phiếu và có thể xảy ra tình trạng bán tháo trái phiếu Mỹ ở mức độ nhất định. Nhưng nếu xem xét kỹ thì có thể thấy những biến động này thiên về phản ứng mang tính cảm xúc nhiều hơn", ông Hu chia sẻ.

Nội dung: Phương Liên (tổng hợp)