Bầu Đức thất bại với kế hoạch huy động 1.700 tỷ đồng

(Dân trí) - Hoàng Anh Gia Lai dự kiến chào bán gần 162 triệu cổ phiếu HAG mức giá 10.500 đồng/cổ phiếu. Nhưng do diễn biến giá cổ phiếu trên thị trường không phù hợp, các nhà đầu tư đã từ chối mua.

Công ty cổ phần Hoàng Anh Gia Lai (HAGL - mã chứng khoán: HAG) vừa công bố thông tin cho hay, công ty đã không hoàn thành đợt phát hành riêng lẻ trong thời gian quy định (ngày 17/4). Nguyên nhân là diễn biến giá cổ phiếu trên thị trường không phù hợp với giá chào bán dự kiến nên các nhà đầu tư đã từ chối mua.

Cụ thể, HAGL chào bán gần 162 triệu cổ phiếu HAG với mức giá 10.500 đồng, dự kiến huy động là gần 1.700 tỷ đồng để bổ sung vốn cho các công ty con và thanh toán một phần nợ gốc trái phiếu.

Cụ thể, doanh nghiệp của bầu Đức có ý định dùng số tiền huy động được để bổ sung vốn gần 800 tỷ đồng cho công ty con là Công ty TNHH Hưng Thắng Lợi Gia Lai để hoạt động kinh doanh, bao gồm nhưng không giới hạn hoạt động mua bán vật tư nông nghiệp, trái cây, thức ăn chăn nuôi.

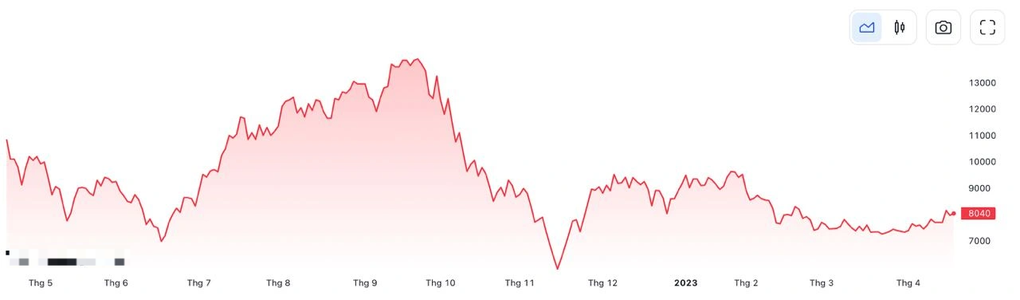

Diễn biến giá HAG (Nguồn: Tradingview).

Cùng với đó là bổ sung vốn gần 400 tỷ đồng cho Công ty cổ phần Gia súc Lơ Pang để đầu tư các dự án trồng cây ăn trái tại huyện Chư Sê, huyện Đăk Pơ, huyện Đăk Đoa, huyện Chư Prong (tỉnh Gia Lai). 500 tỷ đồng còn lại dùng để trả nợ gốc đối với trái phiếu phát hành ngày 30/12/2016.

Danh sách nhà đầu tư tham gia gồm 2 tổ chức là Công ty TNHH Glory Land, Công ty cổ phần Quản lý quỹ Việt Cát và 6 cá nhân, trong đó có 5 cá nhân là cổ đông của HAGL. Do kế hoạch phát hành cổ phiếu riêng lẻ thất bại nên Hội đồng quản trị HAGL đã thông qua phương án bù đắp thiếu hụt vốn.

Theo đó, công ty sẽ giữ nguyên quy mô đầu tư sản xuất kinh doanh, đồng thời, sử dụng dòng tiền từ việc thanh lý các khoản đầu tư tài chính, thu hồi nợ từ các đối tác, vay vốn ngân hàng và dòng tiền tạo ra từ các dự án đang triển khai để đảm bảo thực hiện kế hoạch theo phương án đầu tư sản xuất mà đại hội đồng cổ đông công ty đã đề ra.

HAGL dự kiến sử dụng nguồn tiền từ việc thu hồi nợ nhóm Công ty cổ phần Nông nghiệp Quốc tế Hoàng Anh Gia Lai (HAGL Agrico - mã: HNG) và từ hoạt động thanh lý một số tài sản không sinh lời để thanh toán nợ gốc trái phiếu trong thời gian quy định.

Hồi tháng 3/2022, HAGL đã hoàn tất chuyển nhượng 73,52 triệu cổ phần HNG cho các nhà đầu tư khác. Với tổng giá trị chuyển nhượng là 791,2 tỷ đồng, HAGL ghi nhận khoản lãi từ việc thanh lý là 60 tỷ đồng. Tỷ lệ sở hữu của HAGL trong HAGL Agrico giảm từ 16,07% xuống còn 9,44% (tương ứng giá gốc đầu tư là 1.041,4 tỷ đồng).

Trên thị trường chứng khoán, cổ phiếu HAG đang được giao dịch quanh mức 8.000 đồng/cổ phiếu. Mức này tuy tăng gần 6% trong một tháng qua và hồi phục gần 36% so với mức đáy thiết lập hồi tháng 11/2022 nhưng vẫn thấp hơn nhiều so với mức giá mà HAGL dự kiến chào bán đối với 162 triệu cổ phiếu nói trên.