Thị trường Fintech Việt Nam 2021: Tiềm năng của công nghệ đầu tư tài chính

(Dân trí) - Xuất hiện từ năm 2008 với 9 doanh nghiệp đầu tiên được Ngân hàng Nhà nước cấp phép cung cấp dịch vụ trung gian thanh toán, những năm gần đây, Việt Nam đã chứng kiến sự phát triển mạnh mẽ, sâu rộng của lĩnh vực Fintech.

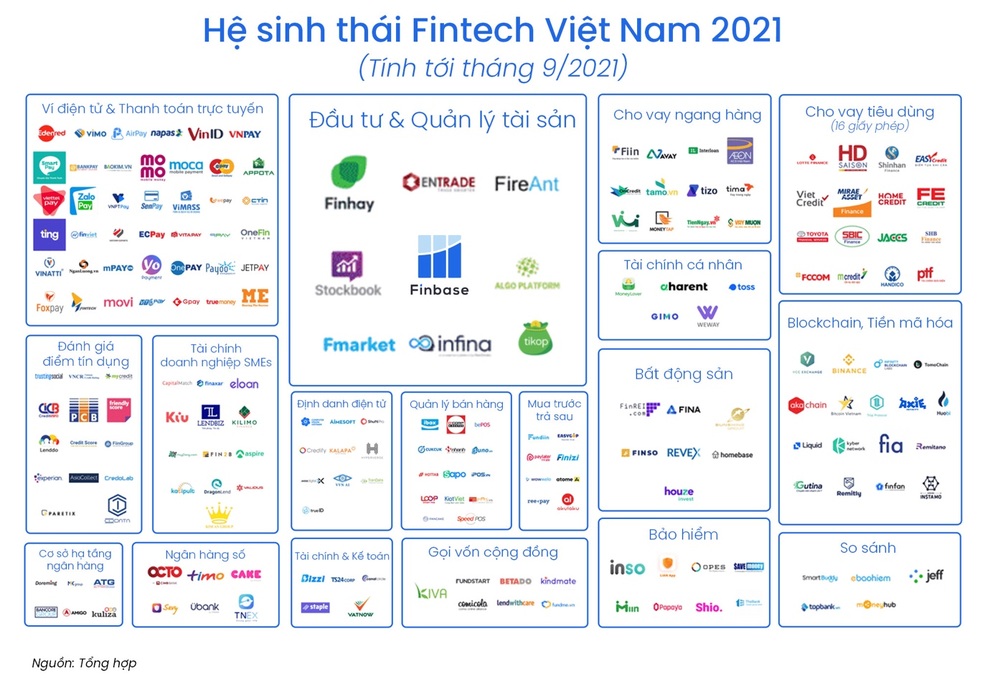

Số lượng các công ty công nghệ tài chính tham gia cung ứng dịch vụ trên thị trường đã tăng gấp gần 4 lần trong 5 năm trở lại, nhưng chủ yếu mới tập trung ở dịch vụ thanh toán, cho vay ngang hàng và blockchain/cryptocurrency.

Vì nhiều lý do khác nhau, ở cả tầm vi mô lẫn vĩ mô, các lĩnh vực khác như giải pháp công nghệ đầu tư tài chính, tư vấn đầu tư tài chính tự động, quản lý tài sản, bảo hiểm v.v. vẫn đang trong quá trình sơ khai, chưa phát triển tương xứng với tiềm năng, hứa hẹn sẽ là mảnh đất màu mỡ được nhiều startup Fintech khai phá trong thời gian tới!

Bức tranh toàn cảnh thị trường Fintech Việt Nam

Có thể nói, số lượng các công ty khởi nghiệp trong lĩnh vực Fintech tại Việt Nam luôn tăng trưởng theo từng năm. Nếu năm 2015 cả thị trường chỉ có 39 công ty (con số này lần lượt tăng lên 74 vào năm 2017, và 124 vào năm 2019) thì đến nay, ước tính đã có hơn 150 công ty tham gia hoạt động trong lĩnh vực Fintech tại Việt Nam.

Mặc dù phát triển vượt bậc nhưng so sánh tương quan với các nước trong khu vực như Singapore (hơn 1.150 công ty), Indonesia (hơn 510 công ty), Malaysia (hơn 370 công ty) v.v. thì con số này vẫn còn khá "khiêm tốn"!

Nếu xét về đối tượng phục vụ, các công ty Fintech tại Việt Nam có thể được chia thành 2 nhóm chính. Nhóm thứ nhất là các giải pháp phục vụ người dùng cuối/ nhà đầu tư cá nhân, cung cấp công cụ kỹ thuật số để cải tiến/ nâng cao trải nghiệm cho các nhu cầu giao dịch thanh toán, vay tiêu dùng hay đầu tư v.v. Phần lớn các công ty trong lĩnh vực Fintech ở Việt Nam đang hoạt động hướng tới đối tượng này. Nhóm còn lại ít sôi nổi hơn là các công ty thuộc dạng "back-office", hỗ trợ công nghệ cho các định chế tài chính/ tổ chức phát hành/ đại lý phân phối.

Về sản phẩm/ dịch vụ, thị trường được chia nhỏ ra thành nhiều phân khúc, tiêu biểu như: thanh toán (payment), ngân hàng số (digital banking), cho vay ngang hàng (P2P lending), gọi vốn cộng đồng (crowdfunding), công nghệ bảo hiểm (Insurtech), đầu tư và quản lý tài sản (retail investment & wealth management), blockchain/ cryptocurrency, đánh giá điểm tín dụng (creditscoring), SMEs Financing, Comparison, POS v.v.

Thanh toán vẫn chiếm tỉ trọng lớn, đầu tư tài chính và quản lý tài sản, bảo hiểm bắt đầu manh nha

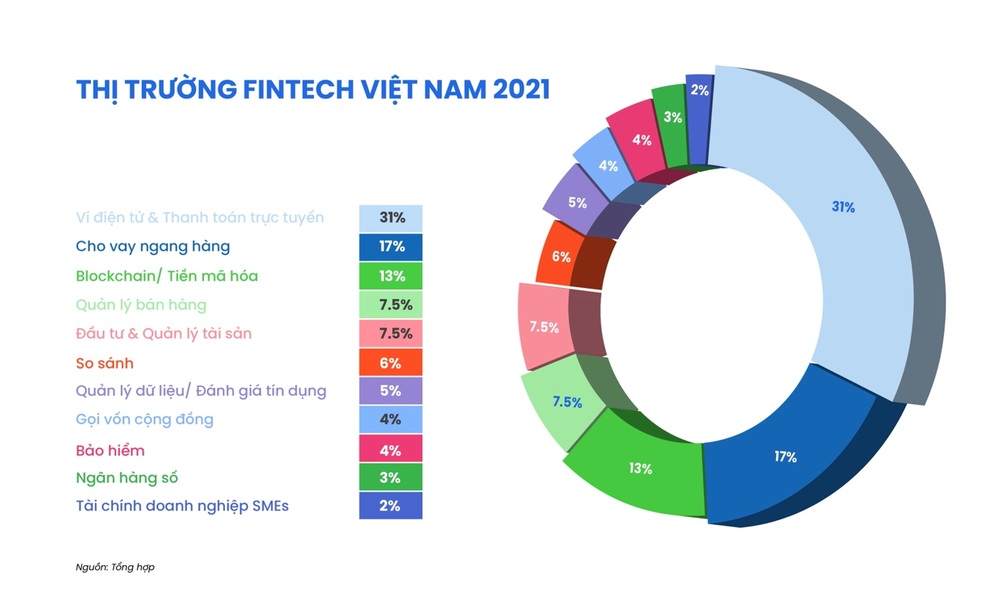

Tính đến tháng 10/2020, Việt Nam có 39 nhà cung cấp dịch vụ thanh toán được cấp phép, với 5 ví điện tử lớn nhất là: MoMo, Payoo, Moca, ZaloPay và ViettelPay. Mặc dù tỷ trọng các công ty Fintech hoạt động trong lĩnh vực thanh toán đã giảm so với toàn thị trường nhưng với việc chiếm tới 31% trên tổng số lượng doanh nghiệp hiện có, đây vẫn được coi là lĩnh vực chủ đạo.

Tiếp nối ngay sau đó là các doanh nghiệp hoạt động trong lĩnh vực cho vay ngang hàng chiếm 17% và blockchain/ cryptocurrency chiếm 13%. Đây là 2 phân khúc có mức tăng trưởng mạnh nhất với số lượng công ty hoạt động tăng từ ít hơn 5 doanh nghiệp vào năm 2017 lên hơn 15 doanh nghiệp trong năm 2020.

Bên cạnh đó, các dịch vụ như quản lý tài sản, tài chính cá nhân, đầu tư, bảo hiểm … cũng đã có những doanh nghiệp xuất hiện, đi vào hoạt động và được đánh giá sẽ là động lực tăng trưởng mới của thị trường. Tuy nhiên ở thời điểm hiện tại, tỉ lệ doanh nghiệp Fintech hoạt động trong mảng Đầu Tư & Quản Lý Tài Sản chỉ nằm ở mức 7.5%; vừa thể hiện "nguồn cung" giải pháp công nghệ cho lĩnh vực này vẫn còn đang thiếu hụt, vừa là cơ hội để nhiều Startup nhập cuộc.

Có thể xem giai đoạn 2008 - 2017 là thời kỳ bùng nổ sự xuất hiện của các nền tảng/ giải pháp/ ứng dụng thanh toán, góp phần kiến tạo nền móng cho sự phát triển của thị trường Fintech Việt Nam; thì giai đoạn 2017 - 2020 là làn sóng ra đời hàng loạt các doanh nghiệp/ dự án cho vay ngang hàng và blockchain/cryptocurrency; thì từ năm 2020 tâm điểm của sự chú ý đã, đang và sẽ chuyển dịch dần sang các giải pháp công nghệ cho thị trường đầu tư tài chính và bảo hiểm.

Việc một số Startup Fintech trong những lĩnh vực này nổi lên mạnh mẽ thời gian gần đây như Tikop, Infina, Finhay, TheBank, Mfast, Finbase v.v. chính là những dấu hiệu rõ nét nhất cho thấy điều này.

Đầu tư tài chính - phân khúc còn nhiều tiềm năng khai thác của thị trường Fintech Việt

Có thể hình dung sự hiện diện của Fintech trên thị trường đầu tư tài chính như sau: Đối với thị trường sơ cấp, đó là các nền tảng gọi vốn thay thế. Đối với thị trường thứ cấp, đó là các nền tảng hướng dẫn giao dịch và đầu tư dành cho nhà đầu tư cá nhân, như: nền tảng tư vấn và môi giới trực tuyến (Robo advisor, web comparision); nền tảng quản lý danh mục đầu tư trực tuyến, tổng hợp thông tin và quản lý tài chính cá nhân (PFM, financial aggregator platforms); nền tảng phân phối chứng chỉ quỹ qua sở giao dịch chứng khoán; nền tảng hướng dẫn giao dịch và đầu tư theo mẫu (social trading and investment, mirror trading and investment, copy trading and investment, high-frequency/algorithm trading); nền tảng nhận diện điện tử khách hàng (e-KYC)…

Ngoài ra, còn có các nền tảng tổ chức thị trường dành cho các nhà đầu tư chuyên nghiệp, các nền tảng cho hoạt động thanh toán bù trừ, các ứng dụng phân tích dữ liệu lớn, sử dụng trí tuệ nhân tạo, an ninh mạng, công nghệ điện toán đám mây, công nghệ sổ cái phân tán - DLT (công nghệ blockchain), các ứng dụng quản lý, giám sát …

Mặc dù đã manh nha xuất hiện từ giai đoạn 2017 - 2019, song phải đến năm 2020, đặc biệt là năm 2021, thị trường mới chứng kiến sự phát triển cả về lượng và chất của các startup Fintech trong lĩnh vực này.

Điểm chung khi gia nhập thị trường là tất cả đều hướng đến trở thành nền tảng hỗ trợ đầu tư tài chính toàn diện cho người dùng, dễ tiếp cận, dễ hiểu, đặc biệt với những người có thu nhập trung bình hoặc thấp. Đối tượng khách hàng chính được hướng đến là những nhà đầu tư cá nhân thế hệ 8X, 9X. Dù vậy, họ không vội vàng, mà lựa chọn khởi điểm khôn ngoan bằng việc bắt đầu từ một lớp tài sản/ kênh đầu tư tài chính phổ biến hiện nay.

Nếu như phần lớn những cái tên nổi bật trên thị trường trong thời gian qua chủ yếu lựa chọn cổ phiếu, chứng chỉ quỹ, tiết kiệm, vàng, bất động sản … làm hướng đi, thì mới đây, mảng sản phẩm đầu tư trái phiếu - thị trường hết sức tiềm năng nhưng còn bỏ ngỏ bấy lâu nay - cũng đã bắt đầu có doanh nghiệp xuất hiện. Cái tên tiên phong được nhắc đến đó là Finbase.

Startup công nghệ này gây bất ngờ khi 2 năm qua đã âm thầm giải quyết thành công vấn đề số hóa hệ thống phân phối trái phiếu cho các tổ chức tài chính, thông qua hai nền tảng mang tên Finbase Partner và Finbase Store.

Tháng 11 này, Finbase dự kiến sẽ tiếp tục đánh dấu bước phát triển của nền tảng Finbase Market thông qua việc ra mắt ứng dụng di động Finbase cùng giải pháp đầu tư trái phiếu linh hoạt FinBondX với nhiều tính năng đột phá. Trong tương lai gần, khi Finbase Partner, Finbase Store và Finbase Market đã ra mắt; mảnh ghép hoàn thiện mô hình giải pháp công nghệ đến từ Finbase sẽ là việc phát hành nền tảng Finbase Care, hướng đến đối tượng cộng tác viên bán hàng của các tổ chức tài chính, giúp tối ưu hóa quá trình tư vấn - chăm sóc nhà đầu tư.

Với việc xuất hiện ngày càng nhiều những startup mới cùng đa dạng hướng tiếp cận như vậy, đầu tư tài chính và quản lý tài sản cá nhân hứa hẹn sẽ trở thành phân khúc phát triển sôi động, thu hút được nhiều sự quan tâm trong thời gian tới.