Kinh tế bất định, nợ xấu ngân hàng lại tăng, chuyên gia hiến kế gì?

(Dân trí) - Nhóm nghiên cứu của TS Cấn Văn Lực dự báo nợ xấu nội bảng năm nay sẽ được đẩy lên mức 2% và nợ xấu gộp khoảng 6%. Vị chuyên gia cho rằng cần luật hóa Nghị quyết 42.

Tại tọa đàm với nội dung hoàn thiện pháp lý về nợ xấu sau khi Nghị quyết 42 kết thúc thí điểm do Tạp chí Kinh tế Việt Nam tổ chức, TS Cấn Văn Lực - Kinh tế trưởng BIDV - dự báo tăng trưởng kinh tế thế giới năm 2022-2023 có thể đạt 2,9-3,2%. Lạm phát tăng mạnh sau đó dịu dần về khoảng 4% năm 2023.

Trong nước, theo tính toán của Viện Đào tạo Nghiên cứu BIDV, ở kịch bản tích cực, tăng trưởng GDP có thể đạt 7,3-7,6% trong năm nay và 7-7,5% năm 2023. Ở kịch bản cơ sở, GDP tăng 6,8-7,1%; trường hợp tiêu cực, GDP tăng 6-6,5%. CPI bình quân tăng lên mức 3,8-4,2%.

Nợ xấu nội bảng có thể tăng lên 2%

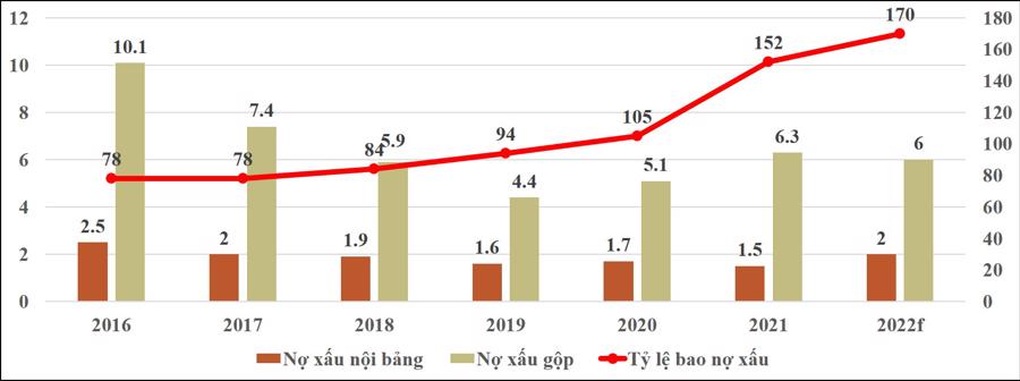

Trước bối cảnh đó, nhóm nghiên cứu của TS Cấn Văn Lực dự báo nợ xấu nội bảng năm nay sẽ được đẩy lên mức 2% và nợ xấu gộp khoảng 6%.

"Mặc dù hiện nay nợ xấu nội bảng chỉ đang ở mức khoảng 1,4% nhưng tháng 6 vừa qua Thông tư 14 đã hết hiệu lực. Nếu như thông tư này không được gia hạn thì những khoản lẽ ra không phải chuyển nhóm nợ sẽ phải chuyển nhóm, như vậy thì đương nhiên nợ xấu sẽ tăng", ông Lực phân tích.

Theo vị chuyên gia, nợ xấu gộp sẽ giảm một chút bởi vì kinh tế chúng ta phục hồi tốt hơn kỳ vọng thì nợ xấu tiềm ẩn sẽ giảm đi tương ứng.

Dự báo tỷ lệ nợ xấu và bao nợ xấu năm 2022 của 29 ngân hàng thương mại (Ảnh: Viện Nghiên cứu Đào tạo BIDV).

Trong bối cảnh kinh tế bất định, Kinh tế trưởng của BIDV cho rằng nếu không luật hóa Nghị quyết 42 về thí điểm xử lý nợ xấu của các tổ chức tín dụng thì tạo ra khoảng trống rất lớn về pháp lý, gây khó khăn hơn nữa trong xử lý nợ xấu.

Thứ nhất, Nghị quyết 42 đã phát huy hiệu quả rất tốt, nếu không có dịch Covid-19 thì sứ mệnh đưa nợ xấu gộp xuống dưới 3% đã hoàn thành cuối năm 2020. Thứ hai, còn một số vướng mắc trong xử lý nợ xấu cần phải xử lý nốt trong thời gian được gia hạn Nghị quyết 42.

Thứ ba, nợ xấu là vấn đề liên tục, các ngân hàng nước ngoài thường chấp nhận tỷ lệ rủi ro nợ xấu khoảng 2-3%. Như vậy, phải có một khung pháp lý cho nợ xấu chứ không để nó cộng dồn, tích tụ tạo nên những nguy cơ, những điểm tắc nghẽn cho kinh tế quốc gia.

Thứ tư, luật hóa Nghị quyết 42 là góp phần hoàn thiện thể chế, tăng tính hiệu lực, hiệu quả cho pháp luật. Hiện nay, quy mô nợ xấu tuyệt đối đã thay đổi rất lớn. Nếu không luật hóa xử lý nợ xấu mà lại quay trở về dùng những luật cũ sẽ dẫn đến việc lúng túng và chồng chéo.

Nghị quyết 42 được kéo dài thì sẽ thế nào?

Cũng tại tọa đàm, TS Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng, đánh giá Nghị quyết 42 có hiệu quả to lớn trong việc xử lý nợ xấu của tổ chức tín dụng và cần thiết phải áp dụng những nội dung trong Nghị quyết 42 để tiếp tục xử lý nợ xấu.

Việc kéo dài Nghị quyết 42 nhằm tạo ra một lộ trình, xem xét để khi Nghị quyết 42 kết thúc thì có thể hoàn thiện khuôn khổ pháp lý mới, một là sửa, ban hành luật xử lý nợ xấu, hai là sửa đổi Luật tổ chức tín dụng.

TS Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng.

Tổng Thư ký Hiệp hội Ngân hàng đồng tình với chuyên gia Cấn Văn Lực về quan điểm nếu không có Covid-19, chắc chắn Nghị quyết 42 đã hoàn thành sứ mệnh và bản thân các tổ chức tín dụng cũng đã đưa tỷ lệ nợ xấu về dưới mức 3%.

"Dịch bệnh Covid-19 khiến doanh nghiệp đang cố phải vượt qua chính mình để ổn định, từng bước phát triển. Với tình hình đó, tôi cho rằng nợ xấu trong thời gian tới ở mức 6,3% là thực sự lý tưởng", ông Hùng nói.

Vậy khi Nghị quyết 42 được kéo dài thì sẽ thế nào? Theo Tổng Thư ký Hiệp hội Ngân hàng, Nghị quyết 42 được kéo dài thì các cơ quan quản lý Nhà nước, đặc biệt là Ngân hàng Nhà nước đã đặt vấn đề về việc sửa đổi Luật tổ chức tín dụng.

Tuy nhiên, Luật Tổ chức tín dụng mà được sửa đổi, bổ sung thêm một chương chỉ về xử lý nợ xấu thì cũng chưa thể hoàn thiện, đầy đủ; cần phải đánh giá xem các nội dung vướng mắc ở đâu, khó ở bộ luật nào, xem có thể điều chỉnh, bổ sung trong thời hạn 1 năm không. Ông Hùng cho rằng rất khó.

Do vậy, trước mắt, vị chuyên gia nhấn mạnh ngành ngân hàng phải rà soát, đánh giá, tổng kết Nghị quyết 42 theo những khó khăn, vướng mắc và những quy định pháp luật mà tự ngành ngân hàng có thể bổ sung, sửa đổi rồi xem xét sửa đổi Luật tổ chức tín dụng sau.