Điểm tựa từ thu nhập dịch vụ của các ngân hàng

(Dân trí) - Xu thế dịch chuyển nguồn thu từ lãi sang phí đang dần định hình tại các ngân hàng, trở thành nguồn thu có tính bền vững cao và ít rủi ro hơn, giúp nhiều nhà băng hóa giải các thách thức trong việc đẩy mạnh nguồn thu ngoài lãi, như VPBank.

Thu nhập dịch vụ lên ngôi

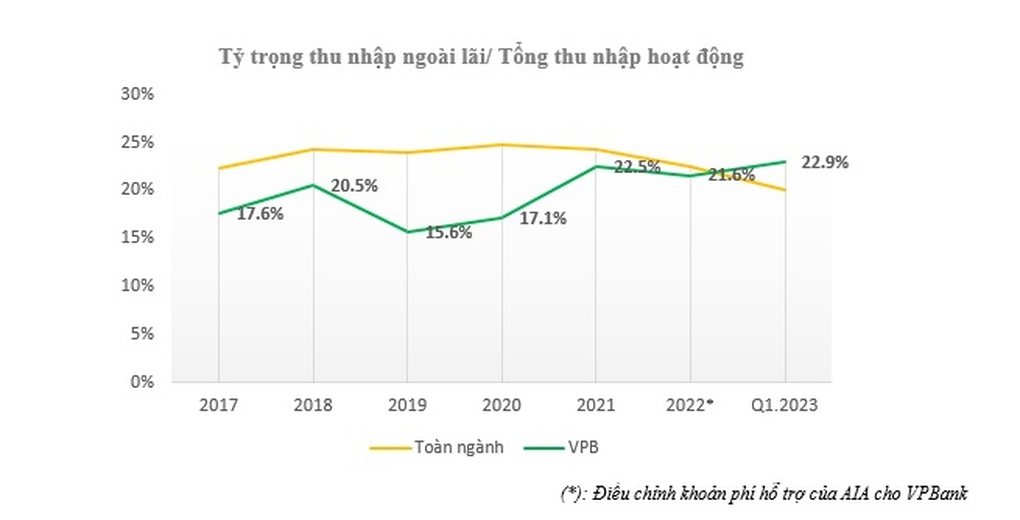

Nếu thu nhập từ lãi trước đây chiếm hơn 90% tỷ trọng tổng thu nhập hoạt động của các ngân hàng, tỷ lệ này đang có xu hướng giảm, nhường đất cho thu nhập ngoài lãi với tỷ trọng chiếm hơn 20% cơ cấu doanh thu. Điều này là hợp lý khi các ngân hàng chủ động hơn trong việc giảm tỷ trọng kinh doanh lĩnh vực rủi ro cao, tối ưu hóa nguồn thu từ các hoạt động phi tín dụng.

Số liệu tỷ trọng thu nhập ngoài lãi/tổng thu nhập hoạt động (Ảnh: Fiinpro).

Nguồn thu nhập ngoài lãi bao gồm thu từ dịch vụ như thanh toán, thẻ, thu phí bảo hiểm…, bên cạnh các hoạt động khác như kinh doanh ngoại tệ, mua bán chứng khoán… Đây là nguồn thu được ví như "gà đẻ trứng vàng" cho ngân hàng trong các năm trở lại đây khi nền kinh tế tăng trưởng chậm lại, hoạt động cho vay bị ảnh hưởng bởi cầu tín dụng thấp.

VPBank là một trong những ngân hàng có tỷ trọng trong cơ cấu thu nhập hoạt động vượt hẳn lên trung bình ngành trong quý I/2023. Ngân hàng này đã tập trung khai thác nguồn thu ngoài lãi từ nhiều năm trước và chứng kiến thu nhập dịch vụ tăng bền vững qua từng năm, vượt trên trung bình ngành từ mức cơ sở thấp của giai đoạn 2017-2018.

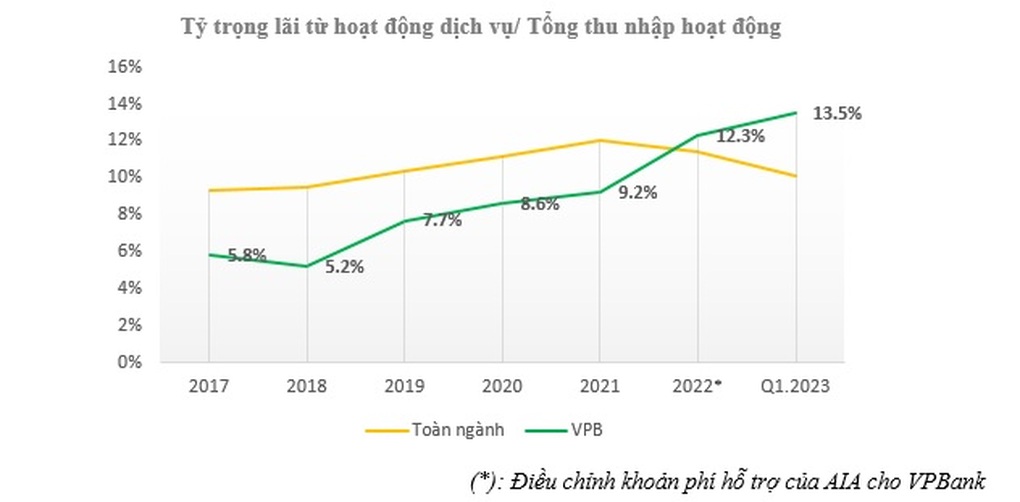

Trong quý I/2023, lãi thuần từ hoạt động dịch vụ từ ngân hàng hợp nhất tăng gần 34%, riêng lãi thuần từ hoạt động dịch vụ của ngân hàng mẹ tăng 44% so với cùng kỳ, với động lực chính tới từ thẻ, hoạt động thanh toán và bảo hiểm.

Số liệu tỷ trọng lãi từ hoạt động dịch vụ/tổng thu nhập hoạt động (Ảnh: Fiinpro).

Thu từ dịch vụ thanh toán ngân quỹ gồm POS tăng 56% tiếp tục là động lực chính, trong khi thu từ thẻ tăng 31% nhờ doanh số giao dịch đặc biệt của thẻ tín dụng tăng hơn 70% cùng kỳ và tăng số lượng thẻ phát hành hơn 46%.

Tháng 2, VPBank ra mắt thẻ tín dụng dành riêng cho Gen Z, khẳng định sự thấu hiểu khách hàng và hiện thực hóa mục tiêu trở thành ngân hàng dẫn đầu về sản phẩm, dịch vụ mang tính cá nhân hóa theo phong cách sống.

Dù vậy, dấu ấn trong thu nhập dịch vụ của VPBank trong quý đầu năm 2023 phải kể tới thu phí từ bảo hiểm, ghi nhận mức tăng trưởng 95% so với cùng kỳ, kể cả trong bối cảnh hoạt động bán bảo hiểm qua ngân hàng đang chịu nhiều áp lực.

Khai thác hiệu quả mảng bảo hiểm

Hoạt động kinh doanh bảo hiểm, đặc biệt là bảo hiểm nhân thọ của các ngân hàng đang chịu nhiều thách thức từ việc siết chặt các hành lang pháp lý của Ngân hàng Nhà nước và Bộ Tài chính.

Dù vậy, thu phí từ bảo hiểm của VPBank vẫn ghi nhận mức tăng trưởng tích cực khi giữ vững vị trí số 1 về doanh số bảo hiểm toàn ngành trong tháng 1 và tháng 2, đồng thời đạt top 3 cho doanh số bảo hiểm nhân thọ của cả quý I.

Nền tảng cho sự tăng trưởng này là thỏa thuận gia hạn hợp tác với AIA trong 2022, đem về cho VPBank hơn 5.000 tỷ đồng phí hỗ trợ. Khi gia hạn hợp tác, VPBank đã có sự cân nhắc, chuyển đổi chiến lược kinh doanh bancassurance (mô hình bảo hiểm liên kết ngân hàng) hướng đến sản phẩm chất lượng. Ngân hàng nhờ vậy đã có sự chuẩn bị tốt cho các tình huống.

Cụ thể, chiến lược kinh doanh bancassurance mới của VPBank tập trung vào việc bán sản phẩm bảo hiểm cho đúng đối tượng, đúng nhu cầu khách hàng. Ngân hàng tập trung vào tệp khách hàng ưu tiên - phân khúc đang chiếm tỷ trọng cao trong doanh số bảo hiểm - bên cạnh tệp khách hàng trung lưu hơn 1,7 triệu khách hàng. Cùng với đó, VPBank không ngừng tăng trưởng tệp khách hàng huy động vốn, nhằm tạo ra nhiều cơ hội để bán chéo bảo hiểm tới tệp khách hàng này.

Từ đầu năm 2023, hai đối tác đã xây dựng, ra mắt các giải pháp tiên phong lần đầu xuất hiện tại thị trường Việt Nam, song hành cùng khách hàng, đáp ứng nhu cầu bảo vệ đa dạng với sản phẩm Vitality.

Công tác số hóa sản phẩm bảo hiểm cũng được VPBank đẩy mạnh, nhằm đồng bộ với chiến lược số hóa chung cho toàn hàng. Ngân hàng tiếp tục nâng cao năng lực tư vấn và kiến thức cho đội ngũ bán hàng, chuẩn hóa quy trình từ việc bán sản phẩm đến công tác hậu mãi. Đây là nền tảng để ngân hàng không ngừng củng cố chất lượng hoạt động bán bảo hiểm trong thời gian tới.

VPBank, với thế mạnh từ tệp khách hàng hơn 26 triệu người và nền tảng số hóa vượt trội, có cơ hội tận dụng các thế mạnh để đẩy mạnh nguồn thu dịch vụ - trong đó có hoạt động bán chéo bảo hiểm - được kỳ vọng duy trì mức tăng trưởng mạnh mẽ, đóng góp tích cực vào kết quả kinh doanh chung của toàn ngân hàng.