Chứng khoán "bùng nổ" hàng nghìn tỷ đồng mỗi phiên: Tiền đâu mà... lắm thế?

(Dân trí) - Với giá trị giao dịch mỗi phiên lên tới hơn 15.000 tỷ đồng, có phiên đạt 1 tỷ USD, tiền rẻ đang đổ xô vào chứng khoán. Tuy nhiên, nguồn tiền này không chỉ là vốn tự có từ các nhà đầu tư.

Môi trường lãi suất thấp mang lại lợi ích lớn cho các công ty chứng khoán

Chỗ dựa đắc lực của các công ty chứng khoán

Câu chuyện "căng margin" trên thị trường chứng khoán những ngày qua gây chú ý với hầu hết giới đầu tư.

Theo số liệu được ông Phạm Hồng Sơn - Phó chủ tịch Ủy ban Chứng khoán Nhà nước - chia sẻ mới đây thì dư nợ margin tới ngày 31/12/2020 đã xác lập kỷ lục mới, với gần 81.000 tỷ đồng, tăng 59% so với 2019.

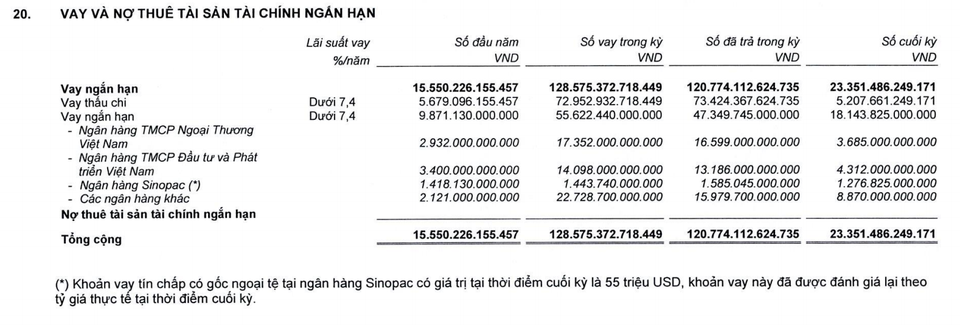

Với nhu cầu margin cao, nhà môi giới số 1 thị trường là SSI trong quý 4/2020 cũng đã mở rộng đáng kể các khoản vay. Thuyết minh báo cáo tài chính của "ông lớn" này cho thấy, trong kỳ, SSI đã vay ngắn hạn tới 55.622,4 tỷ đồng, trong đó, khoản vay ngắn hạn từ Vietcombank là 17.352 tỷ đồng, từ BIDV là 14.098 tỷ đồng, từ Sinopac 1.443,7 tỷ đồng và từ các ngân hàng khác là 22.728,7 tỷ đồng.

Tuy nhiên, số nợ này đã được SSI nhanh chóng thanh toán phần lớn trước thời điểm chốt sổ sách. Cuối kỳ, dư nợ vay ngắn hạn của SSI ở các ngân hàng giảm còn 18.143,8 tỷ đồng, trong đó nợ Vietcombank 3.685 tỷ đồng, nợ BIDV 4.312 tỷ đồng, nợ Sinopac 1.276,8 tỷ đồng, nợ các ngân hàng khác 8.870 tỷ đồng.

Dữ liệu thể hiện khoản vay ngắn hạn trong năm 2020 của SSI (nguồn: Thuyết minh BCTC SSI)

Các khoản vay ngân hàng được xem là một nguồn lực đáng kể giúp các công ty chứng khoán bổ sung thêm vốn lưu động ngoài phần lợi nhuận tích lũy.

Trong năm vừa qua, các công ty chứng khoán đang được hưởng lợi đáng kể nhờ nguồn vốn giá rẻ đổ về, không chỉ là thu hút từ chính nhà đầu tư (nhất là nhà đầu tư sử dụng đòn bẩy tài chính lớn) mà còn từ chính các ngân hàng trong môi trường lãi suất thấp.

Một thống kê từ báo cáo tài chính của 25 công ty chứng khoán cho thấy, tổng vay nợ của 25 công ty này vào thời điểm cuối năm 2020 đã tăng gấp rưỡi so với hồi đầu năm và tăng 24,9% so với cuối quý 3/2020 lên xấp xỉ 85.000 tỷ đồng. Trong đó, khoản vay ngắn hạn các ngân hàng là 76.852 tỷ đồng, tăng bình quân khoảng 65% so với đầu năm.

Tuy nhiên, như trường hợp đã dẫn ra ở SSI thì con số này chỉ phản ánh tính thời điểm. Trong kỳ, khối lượng nợ vay của các công ty chứng khoán lớn hơn rất nhiều nhằm đáp ứng nhu cầu ngắn hạn và đã giải phóng nợ vay ngay trước thời điểm chốt sổ.

Trong số 25 công ty thì tổng phát sinh vay nợ ngắn hạn ngân hàng của 20 công ty lên tới 461.467 tỷ đồng (khoảng 20 tỷ USD).

Vietcombank là ngân hàng dẫn đầu về tài trợ vốn cho các công ty chứng khoán, với số phát sinh trong năm 2020 hơn 27.510 tỷ đồng (hơn 1 tỷ USD). Trong đó, những đối tác lớn ngoài SSI còn có KB Securities, ACBS, MBS với số vay nợ hàng nghìn tỷ đồng.

Bên cạnh Vietcombank là một ông lớn khác: BIDV, với số phátsinh cho vay trong năm trên 21.202 tỷ đồng, suýt soát 1 tỷ USD; MBS với 6.088 tỷ đồng; VPBank với 5.135 tỷ đồng…

Tiền rẻ ngân hàng chảy vào đâu?

Theo dữ liệu của FiinPro, tính cho cả giai đoạn 9 tháng năm 2020, lợi nhuận sau thuế của khối ngân hàng tăng trưởng mạnh ở mức 10,2% và mức tăng trưởng của tổng thu nhập hoạt động đạt 9,7% so với cùng kỳ năm trước.

Số liệu phân tách dư nợ doanh nghiệp và cá nhân không được các ngân hàng công bố đầy đủ trong quý 3/2020. Tuy nhiên, 5 ngân hàng có phân tích trong thuyết minh báo cáo tài chính (VP Bank, VIB, MB Bank, SHB, Kienlong Bank, chiếm 18,3% tổng dư nợ của các ngân hàng niêm yết, trong đó VP Bank, VIB, MB Bank, Kienlong Bank có tỷ trọng tín dụng cá nhân ở mức cao) cho thấy động lực chính cho tăng trưởng tín dụng trong 9 tháng/2020 đến từ tín dụng doanh nghiệp với mức tăng trưởng 12% trong khi tín dụng cá nhân chỉ tăng 6,1%.

Tuy nhiên, nếu so với cuối quý 2/2020 khi tín dụng doanh nghiệp của các ngân hàng này tăng trưởng 9,6% trong khi tín dụng cá nhân chỉ tăng 2%, có thể thấy tín dụng cá nhân đã tăng trưởng nhanh hơn trong quý 3/2020.

Xu hướng tín dụng cá nhân tăng tốc trở lại góp phần vào việc tăng thu nhập lãi thuần và biên lãi ròng (NIM) của các ngân hàng, do đây là các khoản vay có lãi suất cao hơn và biên lãi ròng lớn.

Hai ngân hàng có tín dụng cá nhân tăng trưởng mạnh nhất trong quý 3/2020 là MB Bank (từ 1,1% cuối quý 2/2020 lên 10,9% cuối quý 3/2020) và VIB (từ 8,2% cuối quý 2/2020 lên 16,7% cuối quý 3/2020).

NIM của MB Bank và VIB tăng lần lượt 11 điểm cơ bản (bps) và 12 bps trong quý 3/2020 lên mức NIM tương ứng là 1,31% và 1,12%, đứng thứ 3 và thứ 5 trong 21 ngân hàng niêm yết.

Trong cơ cấu cho vay khách hàng theo ngành của các ngân hàng thì dịch vụ tài chính đã tăng tỉ trọng lên 1,2% trong quý 3/2020 so với mức 0,3% của năm 2019.

Một số liệu cũng khá thú vị là trong 9 tháng/2020, thu nhập từ chứng khoán của các ngân hàng tăng trưởng 112,6% so với cùng kỳ.

5 ngân hàng có thu nhập chứng khoán cao nhất trong 9 tháng/2020 là: BIDV với 1.488 tỷ đồng, Techcombank với 1.290 tỷ đồng, VPBank với 1.102 tỷ đồng, MB Bank với 870 tỷ đồng và ACB với 802 tỷ đồng.

Xét về mức đóng góp, các ngân hàng có tỷ lệ thu nhập chứng khoán trên tổng thu nhập hoạt động (trừ chi phí dự phòng) cao là các ngân hàng nhỏ: Vietbank (48,3%), VietCapital Bank (16,6%), NVB (14,2%). Đây là khoản thu nhập các ngân hàng ghi nhận khi bán bớt danh mục đầu tư và hiện thực hóa lợi nhuận.

So với cuối quý 2/2020, giá trị danh mục chứng khoán (đã trừ dự phòng) của 21 ngân hàng niêm yết tăng 9,9% lên mức 1,15 triệu tỷ đồng, trong bối cảnh lợi suất trái phiếu chính phủ giảm xuống mức thấp kỷ lục.

Trong bối cảnh tín dụng tăng trưởng chậm thì lãi suất từ chứng khoán cao là lí do khiến các ngân hàng đẩy mạnh xu hướng đầu tư, bất chấp rủi ro.