Sau vụ trái phiếu Tân Hoàng Minh bị "sờ gáy", thị trường sẽ về đâu?

(Dân trí) - Trong trường hợp các cơ quan quản lý có thể phối hợp với Tân Hoàng Minh giải quyết ổn thỏa quyền lợi của trái chủ là tổ chức và cá nhân thì mức độ thiệt hại sẽ được giới hạn trong phạm vi hẹp.

Ủy ban Chứng khoán Nhà nước (SSC) đã công bố hủy bỏ 9 đợt chào bán trái phiếu từ tháng 7/2021 đến tháng 3/2022 với tổng trị giá 10.030 tỷ đồng của các công ty thuộc Tập đoàn Tân Hoàng Minh bao gồm Công ty Ngôi Sao Việt, Công ty Cung điện Mùa Đông, Công ty Soleil.

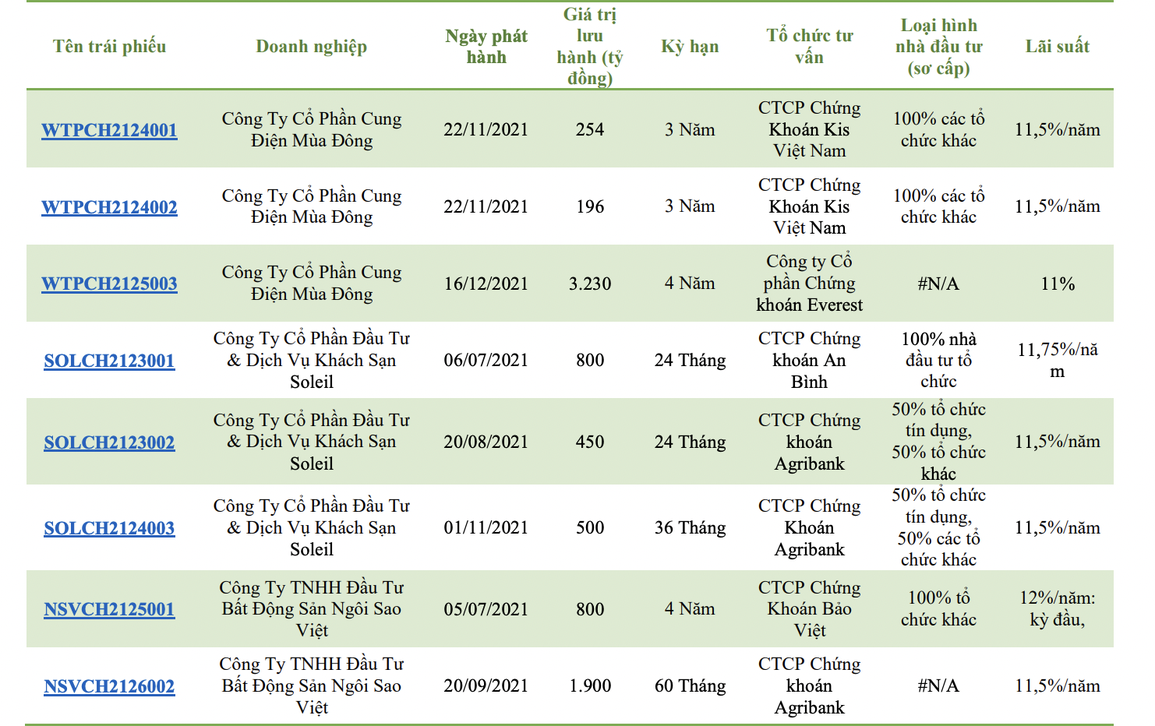

Theo thông tin trên Cổng thông tin điện tử trái phiếu doanh nghiệp (đã công bố), thông tin cụ thể của các lô trái phiếu đang lưu hành như sau:

(Ảnh chụp màn hình).

Các bên chịu tác động thế nào?

Dữ liệu Cổng thông tin trái phiếu doanh nghiệp cũng cho thấy, các khoản trái phiếu của các doanh nghiệp trên đều là các trái phiếu có tài sản đảm bảo bằng quyền sử dụng đất kèm chứng thư định giá hoặc bằng các tài sản thế chấp là cổ phiếu với giá trị theo chứng thư định giá có giá trị 130-200% giá trị của các đợt huy động.

Trong một báo cáo về sự kiện này vừa phát hành mới đây, Công ty Chứng khoán Vietcombank (VCBS) lưu ý, hầu hết các doanh nghiệp này chưa niêm yết nên khả năng thanh lý tài sản đảm bảo sẽ có mức độ khả thi thấp hơn và mất nhiều thời gian trong quá trình xử lý thu hồi tài sản đảm bảo.

"Trên thực tế, các lô trái phiếu trên phần nhiều đã được phân phối đến nhà đầu tư cá nhân với các gói kỳ hạn và giá trị linh hoạt. Cùng với đó, trong 8 lô trái phiếu đã tiến hành công bố thông tin, 2 lô đã hoàn thành kỳ trả lãi đầu tiên cho các trái chủ. Điều này tiềm ẩn nhiều phức tạp trong quá trình hủy các đợt phát hành trái phiếu của các doanh nghiệp trên" - chuyên gia VCBS nhận định.

Do đó, theo công ty chứng khoán này, cần thêm thời gian để chờ đợi các văn bản hướng dẫn của các cơ quan quản lý đối với hướng giải quyết dành cho các trái chủ.

Công ty chứng khoán trên đánh giá, trong trường hợp các cơ quan quản lý có thể phối hợp với Tân Hoàng Minh giải quyết ổn thỏa quyền lợi của trái chủ là tổ chức và cá nhân thì mức độ thiệt hại sẽ được giới hạn trong phạm vi hẹp. Ngược lại, nếu Tân Hoàng Minh vỡ nợ hoặc phá sản thì lúc đó thị trường tài chính cũng như các ngân hàng liên quan đến việc cấp tín dụng cho Tân Hoàng Minh sẽ chịu tác động lan tỏa mạnh hơn.

Về phía các ngân hàng, tác động trực tiếp của việc hủy kết quả phát hành trái phiếu Tân Hoàng Minh là không nhiều.

Đối với các ngân hàng với vai trò là bên mua trái phiếu, theo thông tin hiện có thì các tổ chức tín dụng đã tham gia mua ít nhất 3 đợt phát hành trái phiếu của nhóm Tân Hoàng Minh, tuy nhiên quy mô của 3.000 tỷ đồng trái phiếu của 3 đợt ở trên và 10.000 tỷ đồng trái phiếu của cả 9 đợt phát hành vẫn là mức có tỷ trọng thấp so với tổng tín dụng của cả hệ thống ngân hàng.

Đối với các doanh nghiệp bất động sản, việc hủy kết quả phát hành trái phiếu Tân Hoàng Minh trong ngắn hạn sẽ tác động đa chiều đến khả năng huy động vốn của nhóm doanh nghiệp cùng ngành trên khi nhà đầu tư có góc nhìn chọn lọc kỹ càng hơn rất nhiều về điều khoản đi kèm của sản phẩm trái phiếu doanh nghiệp bất động sản trong bối cảnh trái phiếu doanh nghiệp đã trở thành một kênh huy động vốn quan trọng của các doanh nghiệp bất động sản từ năm 2018 khi nguồn tín dụng cho bất động sản bắt đầu được siết chặt.

Bước đi cần thiết cho sự phát triển lành mạnh, bền vững

Ở một khía cạnh khác sự kiện này là cơ hội để các sản phẩm trái phiếu doanh nghiệp chất lượng, khẳng định được chỗ đứng với các nhà đầu tư chuyên nghiệp khi lãi suất huy động vẫn đang thấp hơn đáng kể thời điểm trước dịch. Qua đó, tạo tiền đề để thị trường trái phiếu doanh nghiệp tiếp tục thực hiện chức năng quan trọng của thị trường vốn - cung cấp nguồn vốn dài hạn cho nền kinh tế.

Nhìn rộng hơn, đứng từ góc độ cơ quan quản lý, đây là bước đi được cho là cần thiết nhằm đảm bảo sự phát triển lành mạnh và bền vững của thị trường trái phiếu doanh nghiệp trong dài hạn theo sát mục tiêu phát triển thị trường chứng khoán ổn định, hoạt động an toàn, hiệu quả, có cơ cấu hợp lý, cân đối giữa thị trường tiền tệ với thị trường vốn, giữa thị trường cổ phiếu với thị trường trái phiếu và thị trường chứng khoán phái sinh đã được Thủ tướng Chính phủ phê duyệt trong Quyết định số 368/QĐ-TTg về việc Chiến lược tài chính đến năm 2030.

Trong đó, mục tiêu đến năm 2025 dư nợ thị trường trái phiếu doanh nghiệp đạt tối thiểu 20% GDP và 25% vào năm 2030.

Phía công ty chứng khoán cũng cho biết, trong giai đoạn tới, đơn vị này lưu tâm đến thông tư sửa đổi thông tư 153 về phát hành trái phiếu doanh nghiệp riêng lẻ. Thông tư sẽ chú trọng những điều khoản siết chặt đối với các trái phiếu không tài sản đảm bảo, không xếp hạng tín nhiệm, không bảo lãnh thanh toán hoặc các trái phiếu có mục đích sử dụng vốn không rõ ràng, hoặc sử dụng sai mục đích huy động.

Nhìn chung, các động thái gần đây của các cơ quan quản lý với các sai phạm trong lĩnh vực tài chính, chứng khoán, theo VCBS, sẽ góp phần thanh lọc thị trường gia tăng niềm tin của các nhà đầu tư đối với thị trường chứng khoán nói riêng và dòng vốn đầu tư vào Việt Nam nói chung.