Giải mã lý do khiến giới kinh doanh ngân hàng luôn phải cảnh giác với tin đồn

(Dân trí) - Một thông tin đáng lưu ý trong điều tra mới nhất của Nielsen cho thấy, các khách hàng vẫn dành sự tin tưởng đầu tiên vào thông tin truyền miệng từ người thân về các ngân hàng thay vì nguồn thông tin chính thống trên chính các website của ngân hàng đó.

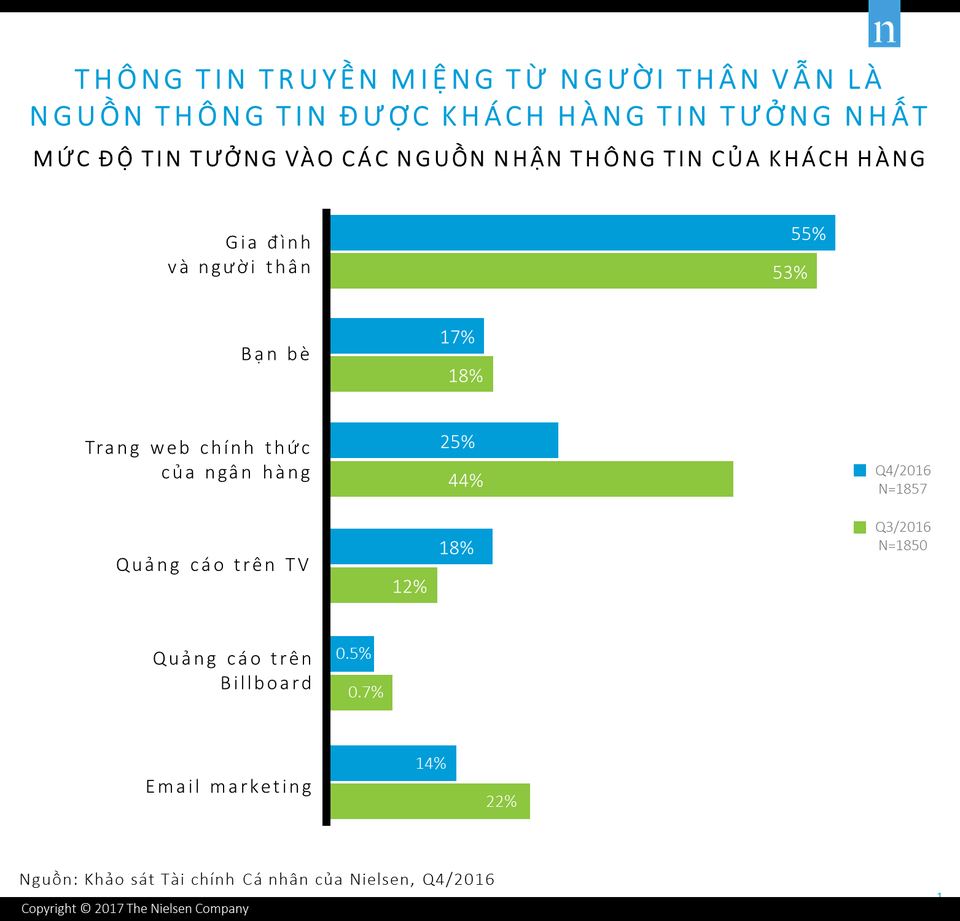

Kết quả khảo sát của Nielsen về các kênh tiếp nhận thông tin của khách hàng về các ngân hàng

Công ty chuyên đo lường hành vi người tiêu dùng Nielsen vừa công bố kết quả khảo sát tài chính cá nhân (PFM) dựa trên việc lấy mẫu hàng tháng và báo cáo theo quý trên cơ sở khảo sát mức độ nhận biết, cân nhắc, sử dụng và cảm nhận về hình ảnh các ngân hàng trên thị trường hiện nay của khách hàng.

Báo cáo đặt vấn đề về ba mối quan tâm chính của ngân hàng hiện nay, đó là việc xác định khách hàng mục tiêu, đánh giá hiệu quả công tác truyền thông (kênh nào tiếp cận ngân hàng hiệu quả?) và chỉ số sức khỏe thương hiệu trong tương quan so sánh với những ngân hàng khác.

Nói đến nhóm khách hàng mục tiêu, hiện rất nhiều ngân hàng đang dựa trên tiêu chí thu nhập hoặc số dư tiền gửi. Hầu hết các ngân hàng đang mong muốn tập trung thu hút tầng lớp thu nhập cao. Câu hỏi đặt ra là, nhóm khách hàng này có đủ lớn không? Hình ảnh ngân hàng hiện tại có phù hợp với nhóm khách hàng mục tiêu này hay không?

Kết quả của Nielsen cho thấy, tỷ lệ sử dụng sản phẩm tài chính đang ở mức 60%, trong đó chỉ có 4% khách hàng trên thị trường có mức thu nhập cá nhân từ 15 triệu đồng trở lên, đa số khách hàng nằm trong nhóm mức thu nhập từ 7,5 triệu đồng đến 15 triệu đồng và nhóm từ 4,5 triệu đồng đến 7,5 triệu đồng với tỉ lệ lần lượt là 20% và 44%.

Khảo sát cũng cho thấy, cùng với một mức thu nhập, người tiêu dùng trẻ hiện nay có xu hướng chi tiêu nhiều hơn từ 19% đến 35% so với các nhóm tuổi khác. Điều này chỉ ra rằng, độ tuổi, nghề nghiệp, lối sống hay học vấn cũng có tác động nhất định đến hành vi tiêu dùng của mỗi cá nhân. Do đó, Nielsen khuyến nghị các ngân hàng, việc am hiểu từng đối tượng khách hàng dựa trên thông tin đa chiều cần được cân nhắc.

Tiếp theo đó, báo cáo cũng nhấn mạnh, để thu hút nhóm khách hàng mục tiêu, khi có sản phẩm dựa trên nhu cầu của họ, thì công tác tiếp thị và truyền thông cũng rất quan trọng và cần thiết. Số liệu PFM của Nielsen cho thấy một thông tin khá thú vị, đó là: trung bình khách hàng có thể nhận diện tối đa 10 thương hiệu ngân hàng nhưng chỉ có thể kể tên 2 thương hiệu ngân hàng khi không có trợ giúp.

Đáng chú ý khi điều tra về mức độ tin tưởng vào các nguồn nhận thông tin của khách hàng thì thông tin truyền miệng từ người thân vẫn là nguồn thông tin được khách hàng tin tưởng nhất trong khi mức độ tin tưởng vào nguồn thông tin trên trang web chính thức của ngân hàng lại bất ngờ giảm mạnh từ 44% trong quý 3/2016 xuống còn 25% trong quý 4/2016.

Đây có thể là một trong những nguyên nhân khiến các tin đồn lan truyền thị trường bất kể mức độ chính xác có thể không cao nhưng vẫn có tác động lớn đến các ngân hàng.

Để phản ánh hiệu quả của các hoạt động tiếp thị và truyền thông (liên quan đến những gì ngân hàng hứa), Nielsen sử dụng chỉ số sức khỏe thương hiệu (BEI), dựa trên mức độ yêu thích, giới thiệu và mức độ trả giá cao. Với thang điểm từ 0 đến 10, kết quả cho thấy chỉ có 4 ngân hàng trong khảo sát tại hai thành phố lớn có chỉ số sức mạnh thương hiệu ở mức đang phát triển (từ 1-3 điểm trên thang 10 điểm).

Trong khi đó chỉ số gắn kết khách hàng (RSI) của ngành ngân hàng lại khá cao (trên 7 trong thang điểm 10) so với các ngành hàng khác. Theo Nielsen, đây là cơ hội để các ngân hàng tiếp tục gia tăng độ hài lòng của khách hàng và truyền thông mạnh mẽ hơn để củng cố sức mạnh thương hiệu.

Bích Diệp