Chuyển trên 10 triệu đồng phải xác thực sinh trắc học: Khách than khó quét

(Dân trí) - Khách than khó quét CCCD để hoàn thành bước xác thực sinh trắc học trên ứng dụng ngân hàng do thiết bị lỗi, thao tác sai. Ngân hàng khuyến cáo khách có thể tới quầy giao dịch để được xử lý.

Khách hàng than khó quét CCCD để xác thực sinh trắc học

Theo quy định, từ ngày 1/7, giao dịch chuyển tiền trực tuyến trên 10 triệu đồng một lần hoặc lũy kế trên 20 triệu đồng mỗi ngày bắt buộc phải xác thực khuôn mặt với mẫu đã khớp với cơ sở dữ liệu tập trung về dân cư.

Các ngân hàng, ví điện tử một tháng nay đều chạy nước rút xác thực khuôn mặt khách hàng. Ngân hàng cũng giục khách cập nhật khuôn mặt và căn cước công dân gắn chip để tránh gián đoạn giao dịch online giá trị lớn.

Đa số cho biết quá trình xác thực sinh trắc diễn ra đơn giản, nhanh chóng. Tuy nhiên, trên các diễn đàn về tài chính, không ít người phản ánh tình trạng gặp khó khăn, phần lớn ở khâu quét dữ liệu trên căn cước công dân (CCCD).

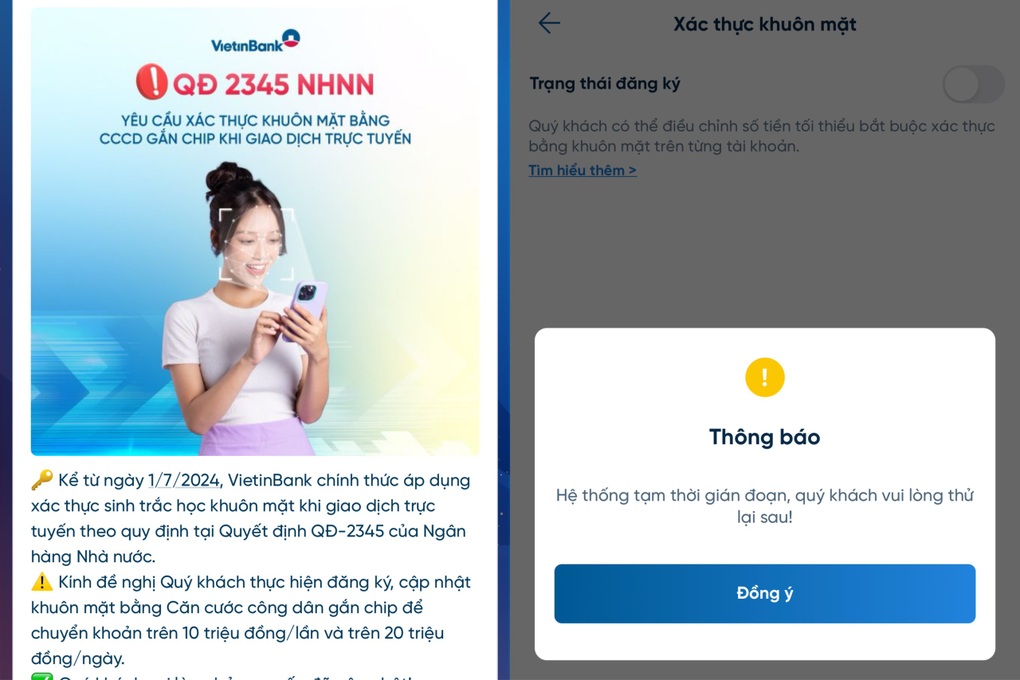

Thu Thảo (Hà Nội) đang dùng điện thoại iPhone để xác thực sinh trắc học trên ứng dụng của VietinBank. Tuy nhiên, khi hoàn thành xong bước xác thực CCCD và khuôn mặt, app ngân hàng vẫn thông báo không thể thu thập dữ liệu. Sau 2 lần thử không được, Thảo đành từ bỏ và dự định sẽ ra trực tiếp quầy để hoàn thiện trước 1/7.

Một số người khác phản ánh tình trạng gặp khó khăn, phần lớn ở khâu quét NFC (Near- Field Communications - kết nối không dây trong phạm vi ngắn) trên CCCD. Điều này khiến khách hàng dù hoàn thành bước chụp ảnh CCCD, cũng liên tục nhận báo lỗi từ ứng dụng ngay cả khi đã thay đổi vị trí quét NFC.

Những ngày gần đây, các ngân hàng giục khách hàng cập nhật khuôn mặt và căn cước công dân gắn chip để tránh gián đoạn giao dịch online giá trị lớn (Ảnh: Thu Thảo).

Xác thực sinh trắc học là cần thiết để ngăn tội phạm

Ông Trần Hoài Nam, Giám đốc trung tâm ngân hàng số của TPBank, cho biết ngân hàng có khoảng 12 triệu khách cá nhân. Trên hệ thống trực tuyến, có 3-3,5 triệu giao dịch mỗi ngày, chiếm 98% tổng số giao dịch.

Ngân hàng lập kế hoạch đến ngày 1/7 đạt 500.000 khách đã thu thập xong khuôn mặt và xác định khuôn mặt một cách bình thường. Ông Nam nói đây là thời điểm vàng để thực hiện việc làm sạch dữ liệu của chính chủ tài khoản ngân hàng nên sẽ đặt mục tiêu xa hơn là xác thực khuôn mặt cả 12 triệu khách hàng.

Ngay từ khi mở kênh số, khách đều đã xác thực sinh trắc học. Tuy nhiên, với Quyết định 2345, Ngân hàng Nhà nước yêu cầu nhiều điều kiện ngặt nghèo hơn nên ngân hàng phải yêu cầu khách hàng xác thực một lần nữa.

Các quy định trước đây thường xoay quanh mã OTP hoặc mã pin, dễ bị kẻ xấu lừa đảo, lợi dụng do khách hàng dễ cung cấp thông tin. Tuy nhiên, phương thức mới này đảm bảo an toàn hơn, khó bị lừa đảo, an toàn, tiện lợi, bảo mật.

Trên thực tế, một số người dùng lâu nay đã sử dụng tính năng xác thực vân tay, khuôn mặt trên điện thoại khi đăng nhập hoặc chuyển tiền bằng ứng dụng ngân hàng. Tính năng này về bản chất là do hệ điều hành điện thoại thực hiện so sánh vân tay, khuôn mặt của người dùng với vân tay, khuôn mặt đã đăng ký trên thiết bị, sau đó truyền kết quả xác thực cho ứng dụng ngân hàng.

Trong khi đó, việc xác thực sinh trắc học theo Quyết định 2345 của Ngân hàng Nhà nước phải dựa trên việc so sánh đặc điểm sinh trắc học của người dùng với đặc điểm sinh trắc học đã đăng ký tại dữ liệu dân cư quốc gia của Bộ Công an cung cấp hoặc qua VNEID - đang thí điểm. Tính năng sinh trắc học thiết bị với sinh trắc học dựa trên dữ liệu dân cư quốc gia là khác nhau.

Theo đó, để có thể xác thực sinh trắc học lần đầu theo Quyết định 2345, khách hàng có thể tự thao tác trên ứng dụng ngân hàng. Quy trình này gồm 3 bước: chụp ảnh mặt trước, sau của căn cước công dân; đưa căn cước công dân gắn chip vào đầu đọc chip trên điện thoại để truyền dữ liệu; cuối cùng là quét khuôn mặt.

Khách nên đến quầy giao dịch nếu chưa thể giao dịch trên điện thoại

Ông Từ Tiến Phát, Tổng giám đốc ACB, cho biết nhân viên ngân hàng thường phải đối mặt với những cuộc gọi khẩn cấp vào nửa đêm hoặc sáng sớm liên quan đến việc khách bị mất tiền trong tài khoản. Trong nhiều trường hợp, khách không nhận ra rằng họ đã cài ứng dụng giả mạo của cơ quan thuế hoặc cơ quan chức năng, dẫn đến việc mất tiền.

Do đó, yêu cầu xác thực khuôn mặt trong giao dịch chuyển khoản trên 10 triệu đồng/lần hoặc trên 20 triệu đồng/ngày là cần thiết để ngăn chặn tội phạm đánh cắp tiền trong tài khoản.

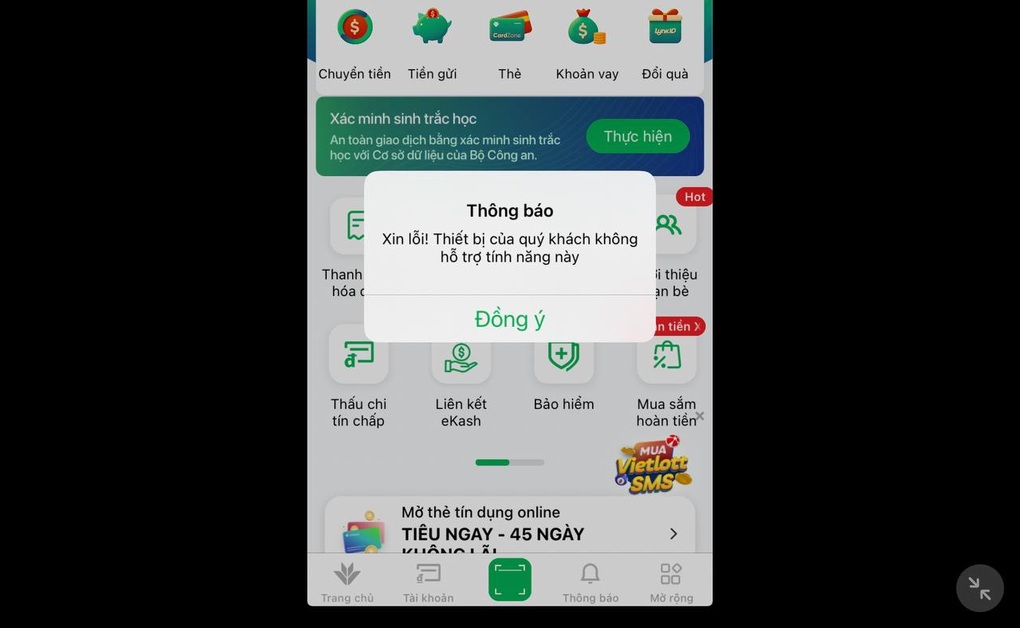

Ảnh chụp màn hình thiết bị của khách hàng thao tác quét đăng ký xác thực (Ảnh: TĐ).

Ông cho hay, từ đầu tháng 6, ngân hàng đã triển khai cho khách đăng ký xác thực khuôn mặt, đáp ứng Quyết định số 2345. Khi bắt đầu triển khai, sếp ACB bày tỏ lo lắng về việc vận hành hệ thống có đảm bảo, mượt mà hay không. "Tuy nhiên, quá trình xác thực sinh trắc chưa đến 30 giây. Đây là giải pháp rất triệt để, giải quyết được các rủi ro trong thời gian qua", ông nói.

Ông Phát cũng lưu ý, trường hợp khách hàng gặp lỗi khi thao tác sinh trắc, hoặc người lớn tuổi khó thao tác có thể đến trực tiếp các quầy giao dịch để nhờ nhân viên ngân hàng hỗ trợ thao tác, quá trình thao tác tại quầy cũng chỉ khoảng 30 giây.

Đại diện OCB nêu ngân hàng cũng đang tiến hành thu thập sinh trắc học của khách trên cả kênh online và tại quầy để sẵn sàng cho việc áp dụng biện pháp xác thực sinh trắc học. Trong giai đoạn xây dựng hệ thống, ngân hàng cũng gặp nhiều khó khăn do thời gian phát triển tương đối ngắn nhưng tác động đến nhiều hệ thống cần cải tiến.

Tuy nhiên, ngân hàng đã có sự tập trung đầu tư nguồn lực nên việc thu thập dữ liệu sinh trắc học của khách được triển khai sớm, giúp giảm tình trạng quá tải và gián đoạn dịch vụ cho khách vào thời điểm 1/7.

Bên cạnh đó, trong quá trình triển khai cho khách hàng đăng ký sinh trắc học, OCB cũng nhận thấy có khó khăn trong việc một số khách sử dụng thiết bị di động không hỗ trợ NFC để đọc được chip của thẻ CCCD, vì vậy khách sẽ cần đến chi nhánh, phòng giao dịch của ngân hàng để được hỗ trợ từ phía nhân viên ngân hàng.