“Việt Nam nên lập ngân hàng mua bán nợ xấu”

(Dân trí) - Theo Viện nghiên cứu McKinsey, bên cạnh việc tăng cường hoạt động kiểm toán thì Việt Nam nên cân nhắc thành lập một ngân hàng thuộc nhà nước có chức năng mua bán nợ xấu để quản lý, xử lý các tài sản có vấn đề.

Viện Nghiên cứu toàn cầu McKinsey (McKinsey Global) vừa công bố báo cáo tháng 2 về Việt Nam.

Trong báo cáo lần này, McKinsey đã chỉ ra ba rủi ro mang tính hệ thống trong dài hạn mà Việt Nam đang phải đối mặt, đặc biệt là trong bối cảnh môi trường kinh tế vĩ mô còn nhiều khó khăn như hiện nay.

Nợ xấu

Rủi ro mang tính hệ thống đầu tiên mà tổ chức này nhắc tới là mức độ nợ xấu. Theo số liệu của Ngân hàng Nhà nước được Sài gòn Tiếp thị cung cấp mới đây, nợ xấu toàn hệ thống trong năm 2011 chiếm 3,3% tổng dư nợ.

Tuy nhiên, McKinsey cũng dẫn nhận định của Ngân hàng Thế giới và nhiều nhà phân tích cho rằng, nếu các quy định hiện hành về nợ xấu của Việt Nam được nâng cấp ngang bằng với những chuẩn mực quốc tế và được thực thi một cách hiệu quả, thì tỷ lệ này trên thực tế sẽ cao hơn rất nhiều.

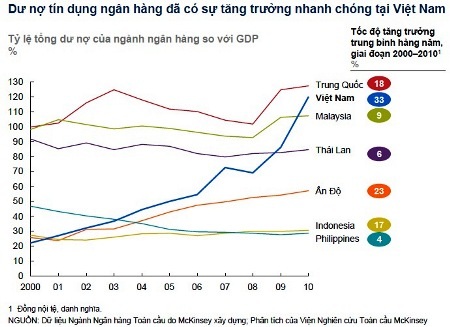

Tỷ lệ nợ xấu song hành cùng với tình trạng tín dụng ngân hàng tăng nhanh. Tổng dư nợ ngân hàng đã tăng chóng mặt với tốc độ 33%/năm trong vòng một thập kỷ qua, cũng là mức tăng cao nhất trong các nước ASEAN, Trung Quốc và Ấn Độ. Tính đến cuối năm 2010, giá trị tổng dư nợ đã đạt xấp xỉ 120% GDP, so với con số 22% khá khiêm tốn vào năm 2000.

Nợ xấu phình ra theo tăng trưởng tín dụng có thể đặt nền kinh tế vào tình trạng nguy hiểm. Đây là bài học mà Trung Quốc đã phải trải qua vào giữa năm 2000, Hàn Quốc trong giai đoạn khủng hoảng tài chính Châu Á cuối thập niên 90 của thế kỷ trước, hay Mỹ và Anh trong cuộc khủng hoảng tài chính toàn cầu mới đây.

Phân tích về nguyên nhân, bản báo cáo đề cập đến thực tế là các ngân hàng quốc doanh đang chiếm tỷ trọng lớn trong hệ thống ngân hàng và một vài ngân hàng trong số này vẫn tiến hành cho vay chính sách thay vì cho vay thương mại thuần túy. Tình trạng sở hữu chéo vẫn diễn ra phổ biến, gây suy giảm năng lực quản trị doanh nghiệp. Bên cạnh đó, sự tồn tại của khá nhiều các ngân hàng có quy mô nhỏ cũng góp vào dẫn đến rủi ro này.

Trước thực trạng đó, McKinsey đưa ra khuyến nghị rằng, Việt Nam cần áp dụng những tiêu chuẩn nghiêm ngặt hơn để phân loại nợ xấu, tiếp tục cổ phần hóa các ngân hàng thương mại quốc doanh, thực thi các quy định về sở hữu chéo và những quy định về giao dịch giữa các bên liên quan.

Tổ chức này cũng lưu ý rằng,“sức khỏe” của các ngân hàng thương mại quốc doanh lớn cần được quan tâm nhiều hơn bởi với quy mô tổng tài sản và nguồn vốn quá lớn thì ảnh hưởng của các ngân hàng này lên toàn hệ thống là rất đáng kể.

Đồng thời, “việc tăng cường hoạt động kiểm toán độc lập, có thể thành lập một ngân hàng của nhà nước với chức năng mua bán nợ xấu để quản lý và xử lý các tài sản có vấn đề cũng là một số bước đi khác mà Việt Nam nên cân nhắc” – McKinsey đề xuất.

Cuối cùng, theo McKinsey, Việt Nam cần áp dụng quy định về vốn tối thiểu để thúc đẩy sự hợp nhất các ngân hàng quy mô nhỏ có vị trí không quan trọng.

Thanh khoản

Rủi ro có tính hệ thống thứ hai mà báo cáo lần này của McKinsey nhắc đến là là nguy cơ xuất hiện một cuộc khủng hoảng thanh khoản.

Báo cáo phân tích, thị trường huy động vốn của Việt Nam lệch hẳn sang tín dụng ngắn hạn là do người gửi tiền coi tài khoản tiết kiệm như một hình thức đầu tư tiền trong ngắn hạn. Sản phẩm tiền gửi với các kỳ hạn một tháng, thậm chí dưới một tháng, là sản phẩm được ưa chuộng và phổ biến nhất tại Việt Nam.

Ngoại hối

Rủi ro có tính hệ thống thứ ba là trạng thái ngoại hối. Trạng thái này được thể hiện qua mức độ ổn định của dự trữ ngoại tệ quốc gia. Trong năm 2010, dự trữ ngoại hối của Việt Nam là 12,4 tỷ USD, tương đương 39% tổng giá trị nợ nước ngoài của Việt Nam, giảm so với mức trên 100% năm 2007.

Thâm hụt cán cân thương mại của Việt Nam tiếp tục nới rộng bất chấp việc tiền đồng nhiều lần bị phá giá. Cùng với sự tháo chạy của nhà đầu tư sang USD và vàng, các nhân tố này đã góp phần làm cạn kiệt nguồn dự trữ ngoại tệ của Việt Nam.

Theo nhận định của McKinsey, ngoài các biện pháp bao quát nhằm khích lệ niềm tin của nhà đầu tư, Việt Nam cần thiết lập được một sự cân đối hợp lý trong chính sách tỷ giá hối đoái để vừa duy trì được năng lực cạnh tranh dựa trên yếu tố chi phí trong bối cảnh lạm phát cao, đồng thời đảm bảo rằng nguồn dự trữ ngoại tệ tiềm năng được thu hút trở lại khu vực kinh tế chính thức, từ đó được đầu tư một cách hiệu quả.

Như vậy, với những nhân tố kể trên kết hợp lại đã làm xuất hiện hàng loạt thời kỳ khi mà nguồn vốn trở nên khan hiếm và vô cùng đắt đỏ.

Tuy nhiên, nhìn ở khía cạnh tích cực, McKinsey cũng ghi nhận, cho đến nay ngành ngân hàng Việt Nam vẫn tỏ ra kiên cường trước những điều kiện hết sức khắc nghiệt của thị trường toàn cầu, đồng thời dường như cũng đã kiểm soát được các vấn đề.

“Nếu các biện pháp siết chặt như hiện nay có thể tạo ra một cú hích để phát động quá trình hợp nhất các ngân hàng nhỏ và tạo nên chất xúc tác cho sự ra đời của các sản phẩm đầu tư thực sự như các quỹ tương hỗ mở, thì điều này sẽ đem lại nhiều lợi ích cho nền kinh tế”.

Cũng theo McKinsey, việc giải quyết gốc rễ vấn đề phải đi từ cải thiện năng lực quản trị và tính minh bạch. Theo đó, các chuẩn mực báo cáo tài chính và nghiệp vụ quản trị rủi ro mà các ngân hàng Việt Nam đang áp dụng vẫn còn cách xa những chuẩn mực của các Hiệp định Basel II hay Basel III. Một biện pháp hữu ích mà Việt Nam có thể làm là tiến hành các trắc nghiệm về sức đề kháng của các ngân hàng để nhận diện những ngân hàng đang phải xoay sở chật vật, từ đó khu biệt ra khỏi nhóm những ngân hàng đang hoạt động tốt và có thể được coi là “an toàn” – theo MacKinsey.

Bích Diệp