Khủng hoảng nợ Ireland: Biến nợ tư thành nợ công

Tình trạng khủng hoảng nợ công của Ireland bắt nguồn từ việc chính phủ đã không kịp thời khống chế hành vi cho vay thiếu trách nhiệm của một số ngân hàng.

Sự kiện này là một diễn biến mới trong tiến trình khủng hoảng nợ quốc gia ở các nước châu Âu sau khi Hy Lạp đã được “cứu trợ” hồi đầu năm. Tuy nhiên, khủng hoảng nợ của Ireland có nguồn gốc khác với khủng hoảng nợ của Hy Lạp.

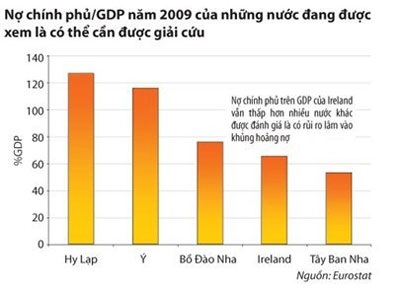

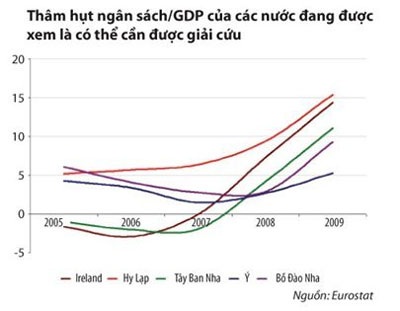

Trong khi đó, quản lý nợ công của Ireland tương đối khá hơn với mức nợ chính phủ trên GDP chỉ gần 70%. Mức thâm hụt ngân sách của Ireland gần đây tăng mạnh không kém Hy Lạp là do chính phủ nước này phải bỏ tiền ra cứu trợ ngành ngân hàng, bao gồm quốc hữu hóa ngân hàng và chi tiền để tái cấp vốn cho một số ngân hàng trong nước.

Trong đề xuất về gói hỗ trợ từ EU và IMF, Chính phủ Ireland sẽ còn tiếp tục dùng một phần trong khoản tiền đó để quốc hữu hóa hai ngân hàng lớn của nước này là Bank of Ireland và Allied Irish Bank, tiếp tục bơm tiền để tái cấp vốn cho nhiều ngân hàng để tăng tỷ lệ an toàn vốn của các tổ chức này.

Trước đó, nước này đã quốc hữu hóa Ngân hàng Anglo Irish Bank do đó nếu cả hai ngân hàng lớn trên cũng bị quốc hữu hóa thì phần lớn hệ thống ngân hàng nội địa của Ireland bị quốc hữu hóa, nghĩa là nhà nước chiếm tỷ lệ sở hữu áp đảo trong các ngân hàng này.

Vì sao Chính phủ Ireland phải quốc hữu hóa ngành ngân hàng nội địa và phải tái cấp vốn cho các ngân hàng này? Câu trả lời là do các ngân hàng nước này ngày càng phải gánh nhiều nợ xấu sau khi đã tăng cho vay quá mạnh trong thời kỳ kinh tế nước này tăng trưởng mạnh và bong bóng bất động sản phình to. Khi thị trường bất động sản nước này sụp đổ, nhiều phần trong các khoản cho vay bất động sản này trở thành nợ xấu và các ngân hàng đứng trước nguy cơ sụp đổ.

Tương tự như trường hợp của Mỹ, Chính phủ Ireland buộc phải cứu hệ thống ngân hàng theo cách riêng của mình, đó là tạo ra một định chế tài chính mới gọi là NAMA (National Asset Management Agency) vào năm 2009 để nhận hầu hết tất cả các khoản nợ xấu của các ngân hàng lớn của Ireland.

Các ngân hàng của Ireland sẽ “bán” lại các khoản nợ xấu này cho chính phủ để đổi lấy trái phiếu chính phủ. Như vậy, nói cách khác Chính phủ Ireland đã biến nợ xấu của các ngân hàng này, những khoản nợ tư nhân, thành “tài sản tệ hại” (toxic assets) mà chính phủ phải quản lý, nghĩa là trở thành tài sản công (nhưng đang liên tục mất giá) và lấy tiền của ngân sách để bù đắp cho các tổn thất của nó. NAMA có trách nhiệm quản lý các tài sản này và cố gắng đem lại lợi nhuận tốt nhất cho ngân sách.

Điều này chỉ có thể xảy ra khi thị trường nhà hồi phục, nếu không, bản thân NAMA sẽ tiếp tục cần cứu giúp để có thể tồn tại và tiền cứu giúp lại sẽ phải đến từ ngân sách. Trước sau gì thì cách thức dùng tiền chính phủ để duy trì các tài sản ngày càng xuống giá trong nền kinh tế và bơm vốn để vực dậy khu vực ngân hàng của Ireland cũng sẽ buộc nước này phải liên tục đi vay mượn và chấp nhận thâm hụt ngân sách cho đến khi họ không còn khả năng chi trả nữa và phải đến cầu viện nước ngoài.

Kinh nghiệm cho Việt Nam

Không chỉ đối với hệ thống ngân hàng mà đối với bất kỳ doanh nghiệp lớn nào trong nền kinh tế, Nhà nước cần có sự giám sát chặt chẽ và can thiệp kịp thời vì những tổ chức này khi đổ vỡ sẽ tạo ra những tác hại vô cùng lớn cho nền kinh tế.

Khi các doanh nghiệp đó đổ vỡ rồi, vì lý do cứu vãn tăng trưởng kinh tế, nhà nước phải cứu trợ cho các doanh nghiệp đó với lý lẽ là phải cứu cả một ngành công nghiệp hay là cứu nền kinh tế khỏi suy thoái, bảo vệ việc làm cho người dân.

Nhưng càng chi tiền cứu các ngân hàng thì càng phải chấp nhận bội chi ngân sách sẽ càng lớn và khi đó niềm tin của nhà đầu tư nước ngoài vào trái phiếu chính phủ và đồng nội tệ sẽ càng thấp.

Khi Hy Lạp và Ireland lâm vào khủng hoảng nợ, hạng mức tín nhiệm của trái phiếu các nước này bị hạ, chi phí lãi vay tăng lên cho các khoản vay mới và chi phí bảo hiểm các khoản tiền vay của những nước này tăng mạnh. Điều này tác động xấu đến tâm lý nhà đầu tư trong và ngoài nước, khiến cho kỳ vọng về sự hồi phục kinh tế sẽ tiếp tục thấp.

Vì vậy nền kinh tế sẽ tiếp tục vật lộn với suy thoái kéo dài. Khi mà niềm tin đã bị mất đi thì rất khó có thể tạo dựng lại. Điển hình là trường hợp của Hy Lạp. Chi phí của một hợp đồng hoán đổi rủi ro tín dụng của Hy Lạp trước khi được cứu trợ là khoảng 12%, sau đó giảm xuống xung quanh 7% sau khi được cứu trợ vào đầu năm, và bây giờ nó lại tăng trở lại lên trên 10% (nghĩa là phải tốn khoảng 1 triệu EUR để bảo hiểm cho một khoản nợ 10 triệu EUR).

Do đó, không thể chờ đến khi tổn thất xảy ra rồi mới tìm cách tháo gỡ. Niềm tin của nhà đầu tư nước ngoài (và cả trong nước nữa) đối với triển vọng nền kinh tế và độ tín nhiệm của một chính phủ một khi đã bị tổn hại thì khó có thể xây dựng lại nhanh chóng.

Vì vậy, ngay từ đầu, trong trường hợp của nước ta, rất cần sự giám sát chặt chẽ đối với hệ thống tài chính và các doanh nghiệp lớn trong nền kinh tế, giảm thiểu các khoản cho vay kém chất lượng và loại bỏ những doanh nghiệp nhà nước lớn kém hiệu quả càng sớm càng tốt để tránh đến khi một doanh nghiệp quá lớn để đổ vỡ bị lâm vào nguy cơ sụp đổ thì Nhà nước phải đứng ra bảo lãnh và cứu trợ.

Trong tình huống đó, thâm hụt ngân sách và nợ công sẽ phải chịu một gánh nặng quá lớn và trường hợp của Ireland là một kinh nghiệm. Việt Nam có lợi thế là độc lập trong chính sách tiền tệ và đồng tiền của mình nên có nhiều công cụ để điều tiết nền kinh tế hơn so với Ireland đang nằm trong khối sử dụng đồng tiền chung.

Tuy nhiên, nếu chạy theo tăng trưởng, bỏ mặc an toàn hệ thống và dung túng những doanh nghiệp có quy mô quá lớn nhưng thực tế chỉ còn các vỏ bọc bên ngoài (như nước ngoài hình dung là những xác chết biết đi - “zombie”) thì rủi ro khủng hoảng tài khóa và nợ công sẽ ngày một tăng lên. Vì vậy, trường hợp của Ireland hàm chứa những kinh nghiệm và cũng là một lời cảnh báo cần được chú ý.