Cửa hẹp với trái phiếu, "đại gia" gian dối, chộp giật khó làm ăn?

(Dân trí) - Một trong những nguyên nhân dẫn đến việc bùng nổ phát hành trái phiếu là do doanh nghiệp gấp rút chạy đua trước thời điểm nghị định mới với những ràng buộc chặt hơn về điều kiện phát hành có hiệu lực.

Doanh nghiệp chạy đua nước rút trước thời điểm bị siết

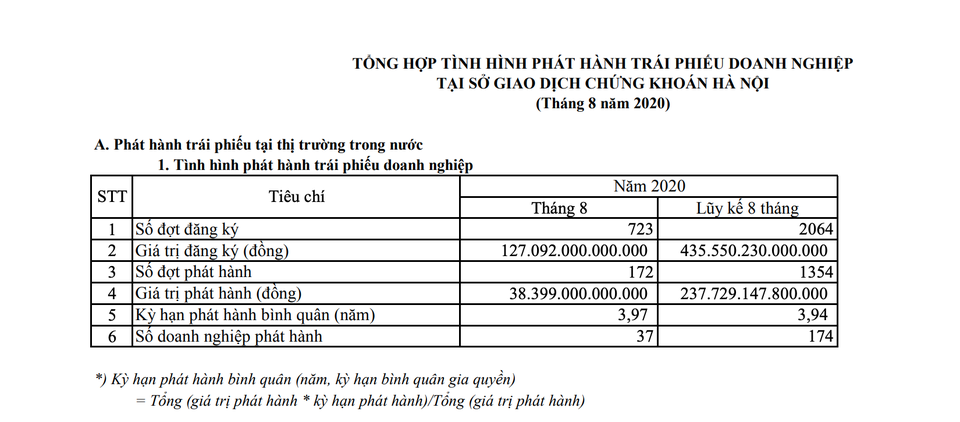

Theo thống kê của Sở Giao dịch chứng khoán Hà Nội (HNX), các doanh nghiệp đăng ký phát hành 723 đợt trái phiếu để huy động 127.000 tỷ đồng trong tháng 8, tăng gần 70% so với tháng trước.

Có 37 doanh nghiệp tổ chức được phát hành thành công 172 đợt và huy động 38.400 tỷ đồng. Như vậy, giá trị phát hành trong tháng 8 gấp gần 2 lần so với giá trị phát hành thành công trong tháng trước đó.

Các công ty bất động sản tiếp tục dẫn đầu về tỷ trọng vốn huy động qua kênh trái phiếu với hơn 30%, tiếp đến là các tổ chức tín dụng, dịch vụ, sản xuất và chứng khoán.

Luỹ kế 8 tháng đầu năm, các doanh nghiệp đã đăng ký phát hành hơn 2.064 đợt trái phiếu với số vốn dự kiến huy động hơn 435.550 tỷ đồng. Kết quả có 174 doanh nghiệp phát hành thành công và huy động hơn 237.000 tỷ đồng.

Một trong nguyên nhân dẫn đến việc bùng nổ phát hành trái phiếu trong thời gian đây là do doanh nghiệp gấp rút chạy đua trước thời điểm nghị định mới với những ràng buộc chặt chẽ hơn về điều kiện phát hành có hiệu lực.

Cụ thể, Nghị định số 81 của Chính phủ về việc sửa đổi, bổ sung một số điều của Nghị định số 163 quy định về phát hành trái phiếu doanh nghiệp có hiệu lực từ ngày 1/9/2020.

Siết chặt hơn thị trường trái phiếu, kịp thời chấn chỉnh?

Tại Nghị định 81 sửa đổi, dư nợ phát hành riêng lẻ tại thời điểm phát hành gồm cả khối lượng dự kiến phát hành không vượt quá 5 lần vốn chủ sở hữu tại quý gần nhất. Chuyên gia SSI cho rằng, quy định này nhằm hạn chế khối lượng phát hành của mỗi doanh nghiệp.

Doanh nghiệp lớn vay nợ hàng chục nghìn tỷ đồng qua kênh trái phiếu.

Đồng thời, việc quy định các đợt phát hành phải cách nhau tối thiểu 6 tháng, mỗi đợt phải hoàn thành trong vòng 90 ngày kể từ khi công bố thông tin theo chuyên gia SSI, sẽ giảm tình trạng chia nhỏ lô phát hành để đảm bảo điều kiện là chào bán riêng lẻ.

Ngoài ra, Nghị định 81 bắt buộc doanh nghiệp tham gia phải có hợp đồng tư vấn với tổ chức tư vấn về hồ sơ phát hành trái phiếu trừ trường hợp phát hành là tổ chức được phép cung cấp dịch vụ tư vấn hồ sơ phát hành trái phiếu.

Nghị định cũng bổ sung yêu cầu báo cáo tài chính kiểm toán trong bộ hồ sơ phát hành phải có ý kiến chấp nhận toàn phần, nếu ngoài trừ phải có giải thích hợp lý và xác nhận của kiểm toán yếu tố ngoại trừ không ảnh hưởng đến điều kiện phát hành nhằm nâng cao tiêu chuẩn với tổ chức phát hành.

Ngoài ra tại Nghị định cũng sửa đổi, bổ sung một loạt quy định cập nhật thông tin và kiểm soát chặt chẽ hơn cả thị trường sơ cấp và thứ cấp.

“Có thể thấy, Nghị định 81 đưa ra các yêu cầu cao hơn đối với tổ chức phát hành và các đơn vị trung gian khi thực hiện phát hành riêng lẻ nhưng không có quy định mới đối với nhà đầu tư. Kể từ 1/1/2021, khi Luật chứng khoán 2019 có hiệu lực, các đợt phát hành riêng lẻ sẽ chỉ được phân phối đến nhà đầu tư chuyên nghiệp. Khi đó, Bộ Tài chính sẽ xem xét dỡ bỏ bớt các quy định tại Nghị định 81”, chuyên gia SSI cho biết.

Trước đó, một số chuyên gia cho biết, các doanh nghiệp được khuyến khích huy động vốn trên thị trường này, nhất là trong bối cảnh hạn mức tăng trưởng tín dụng của các ngân hàng bị giới hạn. Tuy nhiên thời gian qua một số doanh nghiệp đã tận dụng kẽ hở của chính sách để đua phát hành trái phiếu, nên rất cần có quy định nhằm chấn chỉnh.

"Quan trọng nhất là chống gian dối, lừa đảo"

Trao đổi với Dân trí, luật sư Trương Thanh Đức, Chủ tịch HĐTV Công ty Luật BASICO cho rằng: Với các quy định được sửa đổi, bổ sung tại Nghị định 81 thì điều kiện tham gia phát hành chặt chẽ hơn. “Như vậy sẽ đảm bảo hơn đối với phía các nhà đầu tư khi tham gia thị trường này”, ông Đức nói.

Bảo vệ lợi ích chính đáng của trái chủ là điều cần thiết tuy nhiên ông Đức lo ngại một số quy định mới khiến thị trường theo hướng siết chặt nhưng hơi quá. Điều này khiến việc huy động vốn giảm nhiều, thậm chí đáng lo ngại nhất là ngay cả dự án tốt cũng khó huy động.

Luật sư Trương Thanh Đức, Chủ tịch HĐTV Công ty Luật BASICO.

Để bảo vệ quyền lợi chính đáng của nhà đầu tư khi tham gia thị trường trái phiếu, ông Trương Thanh Đức cho rằng, đối với nhà nước, quan trọng là thắt chặt, yêu cầu doanh nghiệp khi tham gia phát hành phải công khai, minh bạch thông tin. Nếu phát hiện doanh nghiệp gian dối xử lý thật mạnh tay.

“Minh bạch thông tin ở đây không đơn thuần chỉ là vấn đề tài chính mà các dự án để huy động vốn cũng phải minh bạch. Doanh nghiệp không thể huy động làm cái này mà dùng tiền vào cái khác được, đó là lừa đảo, sử dụng sai mục đích. Thậm chí tôi cho rằng nên lập một website riêng để đưa tất cả thông tin lên giúp nhà đầu tư dễ tìm kiếm”, ông Đức nói.

Ông Đức nhấn mạnh, yêu cầu lớn nhất đặt ra chính là chống gian dối, lừa đảo còn nhà nước không nên can thiệp vào câu chuyện rủi ro khi đầu tư.

“Đầu tư gì chẳng có rủi ro, thậm chí bây giờ gửi tiền ngân hàng, nếu ngân hàng phá sản cũng chỉ có bảo hiểm tiền gửi. Không có kênh đầu tư nào an toàn tuyệt đối, nhà đầu tư tham gia thị trường phải chấp nhận”, ông Đức nói.

Do vậy bên cạnh hành lang pháp lý, ông Đức cho rằng quan trọng nhất vẫn là tư duy, tầm nhìn của nhà đầu tư khi tham gia thị trường này.

“Nếu thông thạo thì có thể bỏ tiền mua những cái rủi ro cao để đem về lợi nhuận cao”, ông Đức nói.

Ông Đức đưa lời khuyên, trước hết, nhà đầu tư nên tìm hiểu thông tin về doanh nghiệp phát hành trái phiếu chứ không chỉ quan tâm tới lãi suất. Thông tin cần chú ý bao gồm, lịch sử phát triển của doanh nghiệp, cơ cấu ban lãnh đạo, ngành nghề kinh doanh, báo cáo tài chính, tỷ lệ nợ vay…

“Rủi ro nguy hiểm tăng theo lãi suất. Có 2 khả năng khi doanh nghiệp huy động lãi suất cao, một là cần vốn thật và chấp nhận chia sẻ lợi ích, hai là kiểu chộp giật, khát vốn, dùng vốn mục đích khác... Đối với trường hợp thứ hai này thì cần hết sức đề phòng”, ông Đức nói.

Ông Đức nhấn mạnh, không phải bỗng dưng có những trái phiếu doanh nghiệp lãi suất 13-18% một năm, trong khi có loại cao hơn lãi suất ngân hàng không đáng kể. Do vậy, khi thẩm định chất lượng trái phiếu, tuỳ khẩu vị và độ hiểu biết mà nhà đầu tư lựa chọn trái phiếu có lãi suất và rủi ro ở mức chấp nhận được.