Lợi nhuận “ông trùm” xây dựng HBC đi xuống, đau đầu vì hai chữ "tiền đâu"

(Dân trí) - Một vài năm trở lại đây, góc nhìn của giới đầu bắt đầu dè chừng đối với HBC ở các khoản phải thu rất lớn, lợi nhuận suy giảm, dòng tiền lưu động âm...

Mặc dù HBC có khá nhiều nỗ lực trong việc cải thiện tình trạng kinh doanh hiện nay, song trước mắt vẫn nhiều áp lực trong vấn đề tài chính.

Công ty CP Tập đoàn Xây dựng Hòa Bình (mã CK: HBC) từng được xem là mã cổ phiếu “hot” đối nhiều đầu tư.

Tuy nhiên, một vài năm trở lại đây, góc nhìn của giới đầu bắt đầu dè chừng đối với HBC ở các khoản phải thu lớn gần 3 lần so với vốn chủ sở hữu, lợi nhuận suy giảm, dòng tiền lưu động âm.

Những khó khăn này cũng đã phản ánh vào giá cổ phiếu HBC. HBC liên tục giảm giá từ đầu năm và hiện đang giao dịch quanh mức 14.000 đồng/cổ phiếu, thấp hơn giá trị sổ sách và giảm 65% so với mức đỉnh điểm cách đây hai năm.

Theo báo cáo tài chính giữa niên độ đã qua kiểm toán vừa được công bố, doanh thu bán hàng và cung cấp dịch vụ của Hoà Bình đạt 9.031 tỷ đồng, tăng gần 12% so với cùng kỳ năm trước.

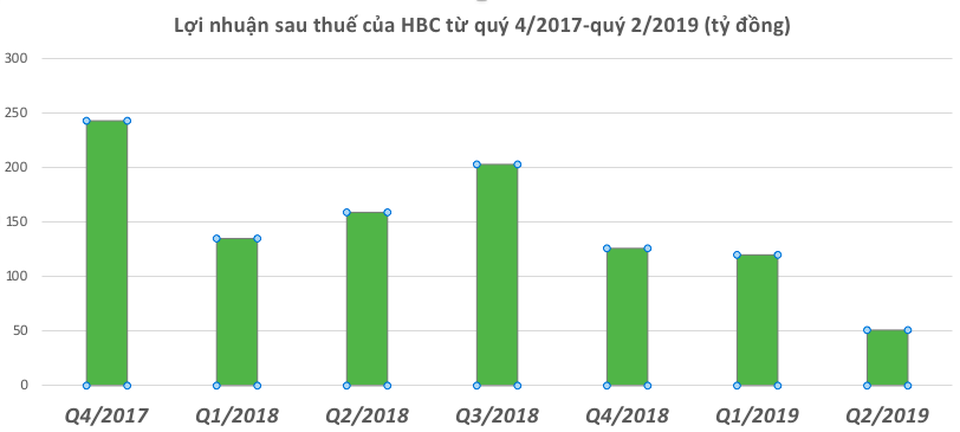

Đi ngược lại với chiều tăng của doanh thu, lợi nhuận sau thuế chỉ đạt gần 175 tỷ đồng, giảm tới hơn 40% so với cùng kỳ.

Tổng tài sản của Hoà Bình vào 30/6/2019 là 15.928 tỷ đồng; trong đó, tiền và tương đương tiền là 405 tỷ đồng (2,5% tổng tài sản); khoản phải thu vẫn chiếm tỷ trọng lớn nhất trên tổng tài sản và vẫn có xu thế tăng (11.244 tỷ đồng; 70% tổng tài sản).

Vay nợ ngắn hạn và dài hạn lần lượt là 4.203 tỷ đồng và 277 tỷ, tăng so với cùng kỳ và vẫn chiếm tỷ trọng lớn trên tổng cộng nguồn vốn.

Chính cơ cấu trên khiến Hoà Bình phải gia tăng chi phí hoạt động và tài chính, từ đó đè nặng lên lợi nhuận của công ty.

Theo giải trình của lãnh đạo HBC, cạnh tranh đấu thầu nên giá đầu ra giảm, giá đầu vào nguyên liệu, chi phí nhân công tăng. Chưa kể một số công trình phải tạm ngưng thi công do các nguyên nhân từ chủ đầu tư, vì vậy lợi nhuận 6 tháng đầu năm 2019 giảm so với cùng kỳ.

Ngoài ra một số chỉ tiêu khác như chi phí tài chính tăng, khoản thu tiền phạt lãi chậm thanh toán từ chủ đầu tư giảm… cũng góp phần kéo lợi nhuận HBC lao dốc.

Trong khi công ty mẹ khá chật vật với bài toán tài chính thì một số công ty thành viên của HBC làm ăn cũng không được mấy sáng sủa. Các dự án bất động sản của Công ty Tiến Phát chưa được ghi nhận doanh số trong kỳ nhưng phần lớn các khoản chi phí bắt buộc phải ghi nhận làm lợi nhuận giảm (46,6 tỷ đồng).

Hiệu quả kinh doanh của các công ty con khác và công ty liên doanh liên kết cũng giảm so với 6 tháng đầu năm 2018.

Cuối năm 2018, dư luận từng xôn vào việc Hòa Bình đã phải “kêu cứu” vì chủ đầu tư - một doanh nghiệp bất động sản khá lớn - nợ hơn 200 tỷ đồng rất lâu mà chưa thanh toàn.

Có lẽ đây không phải là trường hợp hy hữu đối với các công ty trong ngành xây dựng. Nếu không may, nhà thầu vướng phải những chủ đầu tư lắt léo, chây ỳ thì các khoản phải thu của công ty đó sẽ trở nên chật vật hơn.

Để bù lại khoản nợ đọng quá lớn từ phía khách hàng, Hòa Bình đã có khoản nợ vay rất lớn. Tính đến hết 30/6/2019, Hoà Bình có khoản nợ phải trả là 12.352 tỷ đồng, có xu hướng giảm so với con số đầu năm. Tuy nhiên tỷ lệ nợ phải trả/tổng tài sản vẫn khá cao, hơn 80%.

Các khoản phải thu ngắn hạn của HBC là 11.244 tỷ đồng, tiếp tục có xu hướng tăng so với mức 11.088 tỷ đồng hồi đầu năm 2019.

Theo thông tin từ ban lãnh đạo HBC, bước đầu các khoản thu theo tiến độ của HBC đang có diễn biến tốt từ quý II năm nay.

Thậm chí theo công ty này, việc dòng tiền HBC trong thời gian qua bị âm sẽ chuyển biến tích cực hơn trong thời gian tới khi công ty thực hiện bán cổ phần cho đối tác chiến lược Huyndai Elavator và lộ trình bán các dự án bất động sản do HBC đang sở hữu sẽ giúp HBC cải thiện nhiều về dòng tiền và tình hình tài chính.

Mặc dù HBC có khá nhiều nỗ lực trong việc cải thiện tình trạng kinh doanh hiện nay, song trước mắt vẫn nhiều áp lực trong vấn đề tài chính.

Dù doanh thu vẫn đều đặn, song dòng vốn thực tế lại bị ứ đọng ở khoản mục phải thu, dòng tiền theo đó liên tục âm suốt những năm qua. Đây là một bài toán không hề dễ giải quyết mà ban lãnh đạo HBC sẽ phải tiếp tục nỗ lực xử lý...

Nguyễn Mạnh