(Dân trí) - Vì sao nhân viên ngân hàng phải "sống chết" để bán được bảo hiểm? Chuyên gia cho rằng có nhiều lý do, trong đó có việc ngân hàng "phải theo lao" mà thực hiện cam kết.

Nhân viên ngân hàng "sống chết" để bán được bảo hiểm: Có phải chỉ vì tiền?

Theo số liệu từ Bộ Tài chính, sau gần 30 năm, thị trường bảo hiểm nhân thọ đã có 19 doanh nghiệp tham gia với hơn 500 sản phẩm bảo hiểm nhân thọ, bảo hiểm sức khỏe. Với gần 14 triệu hợp đồng bảo hiểm có hiệu lực, năm 2022, doanh nghiệp bảo hiểm nhân thọ đã đầu tư trở lại cho nền kinh tế hơn 616.000 tỷ đồng, chi trả cho khách hàng hơn 42.500 tỷ đồng tiền bảo hiểm.

Sản phẩm bảo hiểm nhân thọ hiện nay được bán chủ yếu qua kênh liên kết giữa các hãng bảo hiểm với ngân hàng (bancassurance). Tuy nhiên gần đây, nhiều vụ việc liên quan tới quá trình tư vấn, bán bảo hiểm không rõ ràng, "đánh tráo khái niệm" của các nhân viên ngân hàng trở thành vấn đề "nóng" trong xã hội, gây bức xúc dư luận.

Thiếu minh bạch làm cho tranh chấp phát sinh

Chia sẻ với Dân trí, luật sư Trần Minh Hải, Giám đốc Công ty Luật Basico, người đã thành công trong việc phụ trách và gây dựng hệ thống pháp chế cho nhiều ngân hàng thương mại lớn, cho biết nhiều tranh chấp phát sinh có thể đến từ vấn đề thiếu minh bạch nằm ở môi trường bán bảo hiểm theo kênh bancassurance.

Sự thiếu minh bạch xuất phát từ việc các nhân viên ngân hàng đưa ra thông tin chào bán chưa rõ ràng. Nguyên nhân là các nhân viên ngân hàng chịu áp lực chỉ tiêu cá nhân (KPI) liên quan đến doanh số bảo hiểm. Bản thân ngân hàng cũng phải chịu chỉ tiêu cam kết với các hãng bảo hiểm. Các sức ép dồn nén dẫn đến các cách làm không đúng, không minh bạch trong một môi trường "không thư thái".

Vị luật sư giải thích cơ chế hiện nay là một công ty bảo hiểm có thể ký hợp đồng phân phối độc quyền với nhiều ngân hàng. Ngược lại, một ngân hàng theo cam kết chỉ được hợp tác độc quyền với một công ty bảo hiểm. Các ngân hàng khi hợp tác sẽ được các lợi ích như: nhận một khoản tiền tài trợ từ ban đầu, hoa hồng thu được và các khoản tiền tài trợ có điều kiện (tài trợ chi phí vận hành, giáo dục...).

Sản phẩm bancassurance đã có từ lâu trên thế giới. Còn ở Việt Nam, sản phẩm này còn mới nên các ngân hàng cũng thiếu kinh nghiệm trong quá trình giao dịch với công ty bảo hiểm. Nhiều ngân hàng chịu thua thiệt, gắng sức chạy theo các điều khoản trong hợp đồng kéo dài vài chục năm. Thậm chí, nhiều ngân hàng càng làm càng nhận ít chi phí hoa hồng, và họ phải căng mình để đạt chỉ tiêu, thậm chí phải trả lại các khoản tiền tài trợ có điều kiện được "rót" ban đầu.

Những nhà băng đang thu nhiều lợi nhuận nhất từ hoạt động bancassurance là MB, VPBank, VIB, Techcombank, TPBank… (Ảnh minh họa: IT).

Do đó, luật sư Trần Minh Hải cho rằng cần xem xét lại các cơ chế thỏa thuận giữa công ty bảo hiểm với ngân hàng Việt Nam. Nếu thấy quyền lợi không công bằng, chứng minh được điều đó thì ngân hàng Việt có thể rút lui khỏi các hợp đồng bảo hiểm. Điều này giống như chữa triệu chứng cho giới ngân hàng thì sẽ xử lý được bệnh trạng của người mua bảo hiểm.

Bán chéo bảo hiểm ngân hàng thiếu lành mạnh do đâu?

Ông Hải cũng đề cập doanh số bán bảo hiểm trên thị trường phần đông đến từ bảo hiểm kết hợp đầu tư, nhắm tới người gửi tiền bớt một phần hoặc toàn bộ tiền tiết kiệm để làm hợp đồng đầu tư. Như vậy nhu cầu dùng tiền tiết kiệm để đầu tư là có và khách hàng có xu hướng vì tin vào uy tín của ngân hàng mà trao tiền vào cơ hội đầu tư. Đúng ra, khách hàng tin ai thì phải giao dịch chính danh với đơn vị đó.

Tuy nhiên, Ngân hàng Nhà nước hiện nay không cho phép ngân hàng được thực hiện nghiệp vụ đầu tư, chỉ cho gửi tiết kiệm. Nhưng Bộ Tài chính lại cho các công ty bảo hiểm được thực hiện cả 2 việc là đầu tư và quản lý đầu tư. Trên thế giới, các ngân hàng đều được cấp quyền hoạt động nghiệp vụ đầu tư toàn diện (investment banking), nhưng ở Việt Nam thì bị hạn chế quá chặt chẽ.

Theo ông, nhiều ngân hàng có các công ty chứng khoán, hoàn toàn có khả năng quản lý và vận hành tốt các nghiệp vụ này. Như vậy, ngân hàng sẽ hỗ trợ một cách chính danh, toàn diện cho khách hàng của chính mình, thay cho việc hợp tác để các công ty bảo hiểm sử dụng cơ sở khách hàng, mạng lưới và thương hiệu của ngân hàng vào một nghiệp vụ mà ngân hàng có thể tự triển khai và có đủ năng lực triển khai. Đồng thời khách hàng có quyền trao tiền cho các ngân hàng quản lý đầu tư theo đúng niềm tin của mình.

Bán chéo bảo hiểm là "gà đẻ trứng vàng" của nhiều ngân hàng, song theo chuyên gia, việc nhân viên các nhà băng "sống chết" để bán được bảo hiểm không chỉ là vì tiền (Ảnh minh họa: Tiến Tuấn).

Ngân hàng Nhà nước đang xây dựng dự thảo quản lý, chấn chỉnh lại bancassurance. Tuy nhiên theo ông Hải, các giải pháp chỉ là xử lý những triệu chứng nhất định. Việc cần thiết là mở rộng cơ hội và giải phóng chức năng kinh doanh cho ngân hàng, theo hướng đề xuất ở trên, để phù hợp với nhu cầu thực tế của khách hàng.

Cũng theo ông, quan điểm cấm bancassurance là không nên. Các vấn đề tạo nên sự thiếu lành mạnh của môi trường bán bảo hiểm của bancassurance mới là điều cần xử lý. Ví dụ, tình trạng cơ chế hợp tác thiếu công bằng dẫn đến các sức ép chỉ tiêu là nguyên nhân khiến cho nhân viên của ngân hàng không tư vấn đầy đủ cho khách hàng để đạt mục đích bán bảo hiểm bằng được… Không quản lý được thì cấm là hiện tượng lỗi thời, thứ cần thiết hiện nay là tìm giải pháp "chữa bệnh" cho hợp lý mới thích đáng.

Hợp đồng bảo hiểm 80-100 trang là quá dài, chỉ cần khoảng 20 trang

Ông Cấn Văn Lực, Chuyên gia Kinh tế trưởng BIDV kiêm Giám đốc Viện Đào tạo và Nghiên cứu BIDV, Thành viên Hội đồng Tư vấn Chính sách Tài chính - tiền tệ Quốc gia, chỉ ra bancassurance không mới, đã có hơn một thế kỷ và phát triển nhanh tại Việt Nam. Cuối năm 2022, bancassurance chiếm 33% trong kênh phân phối của các hãng bảo hiểm.

Mặc dù có nhiều mặt tích cực nhưng thị trường vừa qua cũng xảy ra các hiện tượng "biến tướng". Ông Lực nhìn nhận nguyên nhân khách quan đến từ khó khăn của thị trường tài chính, chứng khoán còn bảo hiểm đem tiền đi đầu tư. Hợp đồng liên kết giữa bảo hiểm với khách hàng để đầu tư chiếm đến 85%, nên nhiều doanh nghiệp bảo hiểm bị "chệch hướng". Thêm nữa, pháp luật chưa nghiêm với bên bán và bên mua, khách hàng không đọc kỹ hợp đồng rồi dẫn tới kiện tụng. Chất lượng của tư vấn viên bảo hiểm lại chưa tốt, chịu áp lực doanh số nên việc tư vấn cũng chưa thực sự chuẩn.

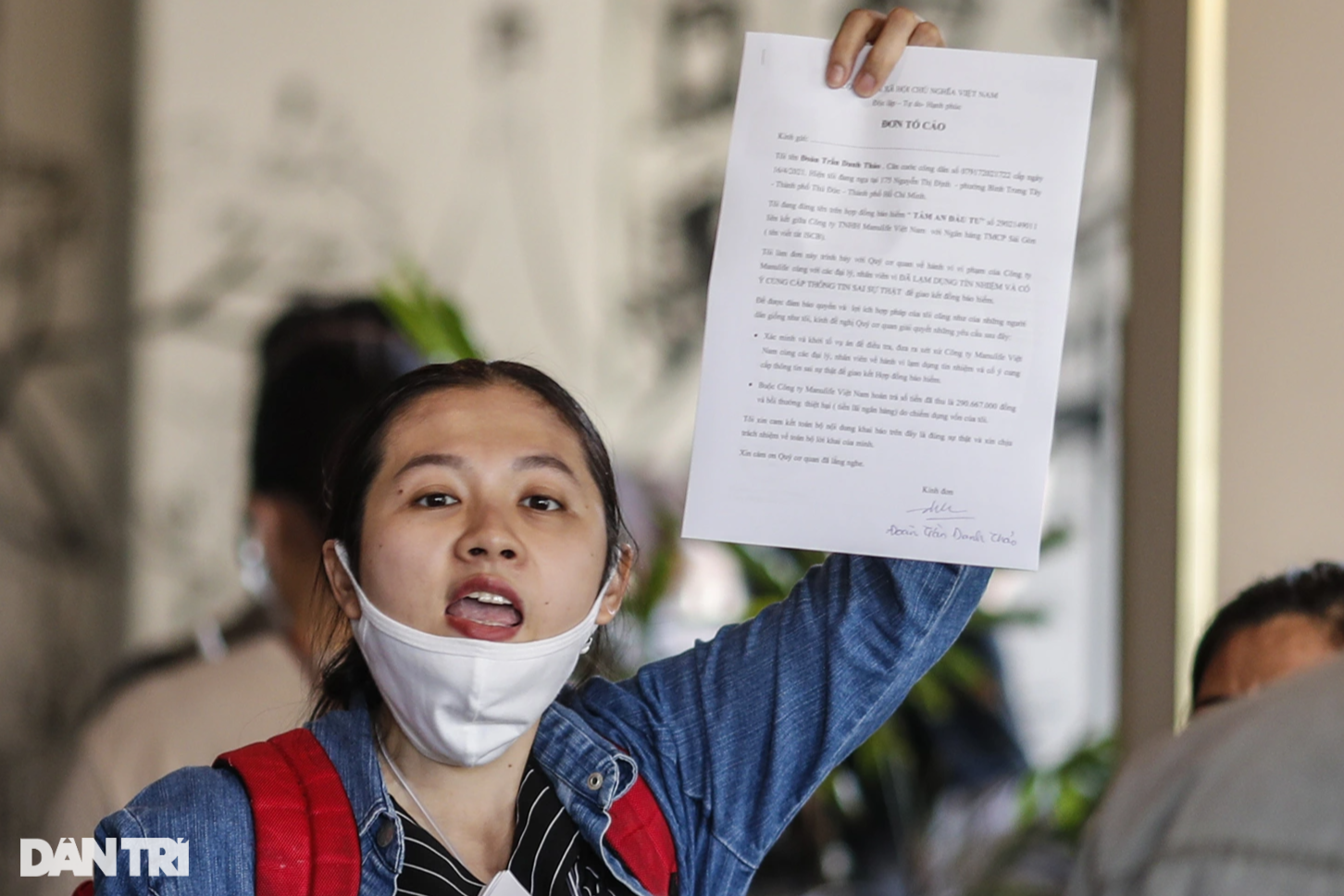

Người dân tập trung tại Văn phòng Cảnh sát Điều tra Công an TPHCM để nộp đơn tố cáo Manulife và SCB ngày 20/4 (Ảnh: Hải Long).

Câu chuyện ông Lực lưu tâm là mẫu hợp đồng bảo hiểm hiện nay tới 80-100 trang, quá dài và nhiều kiến thức chuyên ngành, người dân đọc không hiểu hết và bản thân các tư vấn viên có thể cũng không nắm cụ thể được. Trong khi đó, ở nước ngoài, mẫu hợp đồng bảo hiểm vô cùng đơn giản, có những điều chỉ cần đánh dấu tích. Vì vậy, ông Lực kiến nghị mẫu hợp đồng cần được soạn đơn giản, dễ hiểu, chỉ cần khoảng 20 trang và phải có bản tóm tắt.

Đồng thời, cần rà soát quy định chuẩn hóa nhân sự liên quan như đại lý bảo hiểm, nhân viên tư vấn. Doanh nghiệp bảo hiểm cần rà soát chính sách, quy trình nội bộ cũng như xem lại rà soát lại mạng lưới đại lý, tư vấn bảo hiểm. Bộ Tài chính cần sớm ban hành thông tư, quy định, hướng dẫn, triển khai luật kinh doanh bảo hiểm. Còn Ngân hàng Nhà nước cần tiếp tục rà soát lại thông tư nội ngạch để làm tốt hơn việc liên kết giữa ngân hàng và doanh nghiệp.

Nội dung: Kim Ngọc