Hy hữu: Mua bán sổ tiết kiệm trên mạng xã hội

(Dân trí) - Lãi suất giảm, một số khách hàng tìm mua sổ tiết kiệm để hưởng lãi suất cao hơn mở tài khoản mới. Ngược lại, xuất hiện người rao chuyển nhượng sổ để tránh nhận lãi không kỳ hạn vì rút tiền sớm.

Rao chuyển nhượng sổ tiết kiệm trên mạng xã hội

Trên một hội nhóm về ngân hàng có hơn 50.000 thành viên, một chủ tài khoản đăng thông tin tìm khách hàng có nhu cầu sang nhượng sổ tiết kiệm.

Dưới phần bình luận, một tài khoản tên Nguyễn Thảo để lại thông tin về sổ tiết kiệm 300 triệu đồng, gửi tại VietinBank chi nhánh Hà Nội kỳ hạn 12 tháng với lãi suất 8,2%/năm. Người này gửi cách đây 3 tháng, còn 9 tháng mới đáo hạn.

Tuy nhiên, người đăng bài cho biết mức lãi suất như trên là "quá thấp". Người này đang tìm những người có sổ tiết kiệm từ 9%/năm để sang nhượng.

Ở chiều ngược lại, theo ghi nhận của Dân trí, mới đây cũng xuất hiện tình trạng rao chuyển nhượng sổ tiết kiệm trên mạng xã hội. Trong một diễn đàn về ngân hàng, một tài khoản ẩn danh đăng thông tin tìm người để chuyển nhượng 2 sổ tiết kiệm tại NCB chi nhánh Bắc Ninh, mỗi sổ trị giá 500 triệu đồng, đáo hạn vào cuối năm. 2 sổ này gửi kỳ hạn 7 tháng, có lãi suất lên tới 12,85%/năm. Người này nói thủ tục nhanh gọn, chỉ cần ra quầy của NCB là xong.

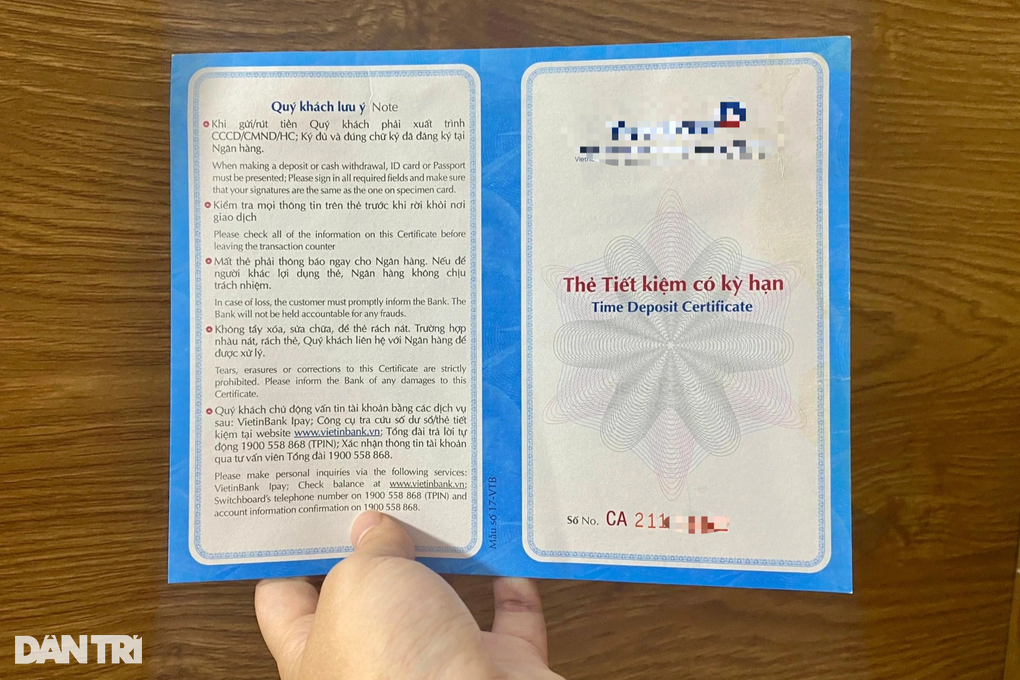

Lãi suất tiết kiệm giảm mạnh, có hiện tượng rao tin chuyển nhượng sổ tiết kiệm trên các hội nhóm (Ảnh: Mỹ Tâm).

Hay một tài khoản khác cũng đăng thông tin rao bán tại một nhóm trên facebook sổ tiết kiệm 250 triệu đồng tại một ngân hàng chi nhánh Hà Nội đáo hạn cuối năm. Cá nhân này cam kết sẽ đến ngân hàng chuyển sổ sang tên cho người mua. Người này cũng mô tả thêm, sổ tiết kiệm có lãi suất 8%/năm, hình thức mua bán là mệnh giá cộng với phần lãi suất từ lúc gửi đến lúc chuyển nhượng. Người mua sẽ hưởng lãi suất cho thời gian còn lại.

Các mẩu tin rao chuyển nhượng thường nhận được không ít phản hồi từ các thành viên của nhóm. Nhiều người tỏ ra ngạc nhiên với hình thức này. Nhiều người khác lại thấy bình thường vì hiện tượng này từng có lần xuất hiện mỗi khi lãi suất huy động tại các nhà băng giảm mạnh.

Chuyển nhượng sổ thay vì nhận lãi không kỳ hạn vì rút tiền sớm

Chia sẻ với Dân trí, một nhân viên ngân hàng lớn ở Hà Nội cho biết tại các ngân hàng, hoạt động chuyển nhượng sổ tiết kiệm vẫn diễn ra. Nhiều trường hợp việc chuyển nhượng là từ ông bà, bố mẹ sang cho con, cháu. Cũng có trường hợp người chuyển nhượng sử dụng như một cách để bớt lỗ khi muốn rút sổ tiết kiệm trước hạn.

Lãi suất tiết kiệm tại nhiều ngân hàng đồng loạt giảm mạnh (Ảnh: Mạnh Quân).

Theo quy định tại Thông tư 04, từ 1/8 năm ngoái, nếu khách hàng rút trước hạn một phần tiền gửi có kỳ hạn thì phần rút trước hạn này phải chịu lãi suất không kỳ hạn rất thấp, thường không quá 0,2%/năm; chỉ phần tiền gửi còn lại mới được giữ nguyên mức lãi suất đang áp dụng. Còn nếu khách hàng rút trước hạn toàn bộ sổ tiết kiệm thì phải chịu mức lãi suất tiền gửi không kỳ hạn, tức gần như mất trắng tiền lãi.

Bằng cách chuyển nhượng, chủ sổ sẽ tránh được việc phải nhận lãi không kỳ hạn do rút sớm. Trong khi đó, người mua sổ cũng có thể được hưởng lãi suất cao của chủ sổ. Thời gian gần đây, các ngân hàng đồng loạt hạ lãi suất tiết kiệm và đây có thể là nguyên nhân nhiều người muốn nhận chuyển nhượng sổ để nhận lãi suất cao hơn so với việc lập sổ mới.

Tại các ngân hàng, hoạt động này sẽ phải mất phí, từ 50.000 đồng đến 150.000 mỗi sổ hoặc tài khoản tiết kiệm.

Hiện chưa có quy định đề cập giới hạn cụ thể số lần chuyển giao quyền sở hữu đối với tiền gửi tiết kiệm. Tuy nhiên, một số ngân hàng có những quy định riêng. Nhân viên tín dụng tại một ngân hàng tư nhân cho biết một sổ tiết kiệm tại đây được chuyển nhượng quyền sở hữu tối đa 2 lần. Số tiền chuyển nhượng quyền sở hữu sổ tiết kiệm là toàn bộ số dư gốc và lãi chưa lĩnh, tính đến ngày chuyển quyền sở hữu đó.

Lưu ý gì khi chuyển nhượng sổ tiết kiệm?

Luật gia Lê Đức Anh Thắng - Trung tâm Tư vấn pháp luật Thăng Long, cho biết quy định tại Điều 14 Thông tư 48/2018 của Ngân hàng Nhà nước cho phép việc chuyển giao quyền sở hữu tiền gửi tiết kiệm. Tuy nhiên, việc này không thông qua giao dịch giữa các cá nhân với nhau mà được thực hiện thông qua tổ chức tín dụng nơi có tiền gửi.

Theo ông, việc "mua bán sổ tiết kiệm" này không thể thực hiện một cách vật lý theo kiểu "trả tiền, sang tay" như những loại hàng hóa thông thường bởi người có tên đăng ký trên sổ mới là người có quyền tài sản, không phải người cầm giữ sổ. "Nếu không đăng ký thì kể cả việc bạn có cầm giữ sổ thì cũng không thể rút được tiền", vị này nói.

Nếu sang nhượng sổ tiết kiệm, phải thực hiện và đăng ký với ngân hàng nơi có tiền gửi theo quy định (Ảnh: Tiến Tuấn).

Theo luật gia này, việc mua bán như vậy có nguy cơ gặp trường hợp lừa đảo, như việc mua một sổ tiết kiệm của người khác nhưng không đăng ký tại ngân hàng, người mua đã chuyển tiền đầy đủ và cầm sổ về nhưng người bán thì vẫn còn nguyên quyền tài sản đối với số tiền gửi trong ngân hàng. Trường hợp không mong muốn xảy ra, người bán này vẫn có thể làm thủ tục báo mất sổ và làm lại, hoặc ra ngân hàng thực hiện các thủ tục rút tiền một cách bình thường mà không cần cầm sổ tiết kiệm kia. Đến lúc đó, người mua sẽ chỉ giữ trong tay một tờ giấy không có giá trị và vẫn mất tiền.

Ông lưu ý, nếu sang nhượng sổ tiết kiệm thì phải thực hiện và đăng ký với ngân hàng nơi có tiền gửi theo quy định. Việc đăng ký này buộc phải có đầy đủ các bên mua, bán, ngân hàng tham gia thực hiện tại phòng giao dịch ngân hàng. Khi chuyển nhượng, người thực hiện phải trao đổi cẩn thận với nhân viên ngân hàng để được hỗ trợ tốt nhất và đúng quy định pháp luật, tránh các rủi ro liên quan đến tiền gửi.

"Ngoài ra, khi trao đổi thông tin chuyển nhượng thì các bên không được tiết lộ các thông tin cá nhân, tín dụng của mình tại ngân hàng. Vì khi để lộ thông tin tín dụng của mình thì rất có thể bị kẻ xấu lợi dụng để thực hiện các hành vi lừa đảo dựa trên nguồn thông tin thu thập được", vị này nói thêm.