Hàng trăm nghìn tỷ đồng được gửi qua lại giữa các ngân hàng

(Dân trí) - Thông tư 21 có hiệu lực từ đầu tháng 9 đã siết việc cho vay lẫn nhau giữa các ngân hàng. Theo ghi nhận tại các BCTC các ngân hàng, trước đó khối lượng vốn mà các đơn vị này gửi cho nhau là rất lớn, lên đến hàng trăm nghìn tỷ đồng.

Thông tư 21/2012 của Ngân hàng Nhà nước mới ban hành có hiệu lực từ 1/9 quy định các tổ chức tín dụng (TCTD) chỉ được phép cho vay và vay lẫn nhau, không được gửi và nhận tiền gửi của nhau trừ khi tiền đó gửi để phục vụ mục đích thanh toán.

Trước thời điểm thông tư này có hiệu lực, có thể nhìn thấy các nhà băng vẫn thực hiện các hoạt động này phổ biến và khối lượng tiền nhận, gửi lẫn nhau là rất lớn. Có thể dễ nhận ra điều này thông qua báo cáo tài chính bán niên được các ngân hàng cung cấp gầy đây. Chỉ tính riêng một số ngân hàng vừa công bố báo cáo tài chính bán niên mới đây nhất, con số tổng cũng đã lên tới hàng trăm nghìn tỷ đồng.

Trước thời điểm thông tư này có hiệu lực, có thể nhìn thấy các nhà băng vẫn thực hiện các hoạt động này phổ biến và khối lượng tiền nhận, gửi lẫn nhau là rất lớn. Có thể dễ nhận ra điều này thông qua báo cáo tài chính bán niên được các ngân hàng cung cấp gầy đây. Chỉ tính riêng một số ngân hàng vừa công bố báo cáo tài chính bán niên mới đây nhất, con số tổng cũng đã lên tới hàng trăm nghìn tỷ đồng.

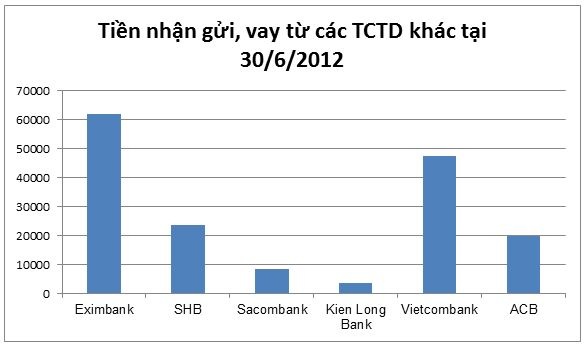

ĐVT: tỷ đồng

Eximbank

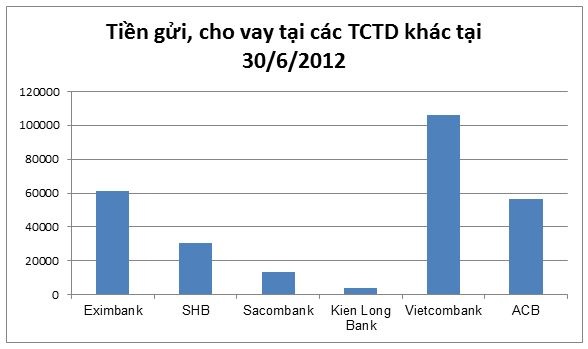

Theo BCTC Hợp nhất bán niên sau soát xét của NHTMCP Xuất nhập khẩu Việt Nam (Eximbank), tiền, vàng gửi tại các tổ chức tín dụng khác tại thời điểm 30/6 của Eximbank đạt tổng cộng 61.308,3 tỷ đồng trong đó nội tệ gửi có kỳ hạn chiếm tới 84,3% tương ứng 51.662,6 tỷ đồng, tăng 1.544 tỷ đồng so thời điểm 30/12/2011.

Trong khi đó, Eximbank cũng nhận tiền gửi và vay các TCTD khác 61.723,5 tỷ đồng, giảm hơn 4.000 tỷ đồng so đầu kỳ. Khoản vay bằng ngoại tệ 5.962,6 tỷ đồng, thấp hơn khoản vay 6.162,1 tỷ đồng ở thời điểm 31/12/2011.

Kiểm toán lưu ý, tại ngày 30/6/2012, Ngân hàng và công ty con có hơn 903,7 tỷ đồng nợ gốc của các khoản tiền gửi tại tổ chức tín dụng khác đã đến hạn nhưng chưa được thanh toán. Ngoài ra, ngân hàng cũng đang nắm giữ một số khoản tiền gửi đối ứng từ các tổ chức tín dụng khác là gần 445,4 tỷ đồng để đảm bảo cho các khoản tiền gửi này. Do các khoản tiền gửi này quá hạn chưa đến 6 tháng nên chưa phải trích lập dự phòng theo quy định tại Thông tư 228 Bộ Tài chính.

Tại khoản chứng khoán vốn đầu tư sẵn sàng để bán ghi nhận Eximbank đang có 722 triệu đồng chiếm tỉ lệ sở hữu 0.03% tại NH TMCP Sài Gòn Công Thương. Ngoài ra, về đầu tư dài hạn, Eximbank cũng đã nâng sở hữu tại NH TMCP Sài Gòn Thương Tín từ 0,11% lên 9,73% với giá trị ghi sổ tương ứng 1.670,6 tỷ đồng.

BCTC cũng ghi nhận, thông qua trái phiếu tổ chức tín dụng, tại ngày 30/6/2012, Eximbank đã đầu tư 3.482 tỷ đồng vào NHTMCP Á Châu, 800 tỷ đồng vào NHTMCP Kỹ Thương Việt Nam (Techcombank), 500 tỷ đồng vào NHTM CP Sài Gòn Thương Tín, 409,9 tỷ đồng vào NH Đầu tư và Phát triển Việt Nam (BIDV)...

Đầu tư thông qua kỳ phiếu và chứng chỉ tiền gửi tổ chức tín dụng, tại NHTMCP Quốc tế Việt Nam (VIB) Eximbank có 3.500 tỷ đồng, tại NHTMCP Sài Gòn Thương Tín có 2.500 tỷ đồng, tại NHTMCP Phát triển TPHCM có 1.800 tỷ đồng, tại NHTMCP Đông Á 1.800 đồng, tại NHTMCP An Bình 1.000 tỷ đồng... tổng cộng 11.700 tỷ đồng.

Về thành phần cổ đông của Ngân hàng, hiện tại NH Sumitomo Misui Banking Corporation vẫn đang nắm 15% cổ phần tại Eximbank, Vietcombank nắm 8,2%, Công ty Quỹ VOF năm 5,02%, còn lại 71,78% thuộc về các cổ đông khác.

Tiền gửi của khác hàng tại Eximbank đã tăng từ 53.652,6 tỷ đồng đầu kỳ lên 62.320,5 tỷ đồng ở thời điểm cuối kỳ.

Tổng tín dụng cho vay của Eximbank tới 30/6 đạt 75.384,5 tỷ đồng, tăng 721,2 tỷ, tương ứng tăng 0,97% so cuối năm 2011. Trong đó, nợ xấu là 1.304,3 tỷ đồng, chiếm 1,73% tổng dư nợ. Tuy nhiên, nếu như phần nợ dưới tiêu chuẩn giảm nợ nghi ngờ và nợ có khả năng mất vốn lại tăng mạnh. Nợ nghi ngờ tăng hơn 66% còn nợ có khả năng mất vốn cũng tăng gần 51% so thời điểm 31/12/2011.

SHB

Tại ngân hàng TMCP Sài Gòn Hà Nội (SHB), trong khi tiền gửi của khách hàng đạt 44.733,9 tỷ đồng, tăng 28,6% so cuối năm 2011 thì từ phía các TCTD, ngân hàng cũng nhận khoản tiền gửi 23.558 tỷ đồng, tăng 48% so đầu kỳ (không có khoản vay).

Tiền, vàng của ngân hàng gửi tại các tổ chức tín dụng đến thời điểm 30/6 đạt 30.356,5 tỷ đồng, tăng tới 61% so đầu kỳ. Trong đó, riêng nội tệ gửi có kỳ hạn là 25.262,7 tỷ đồng, tăng 76,5%.

Tổng tín dụng cho vay của SHB cuối tháng 6 đạt 30.695,8 tỷ đồng, tăng tới 5,26% so thời điểm 31/12/2012. Trong đó, nợ xấu chiếm 855,9 tỷ đồng, chiếm 2,79% tổng dư nợ cho vay. Nợ dưới chuẩn, nợ nghi ngờ và nợ có khả năng mất vốn đều tăng.

Tại thời điểm 30/6. chứng khoán vốn sẵn sàng để bán của Ngân hàng và công ty con đã đầu tư vào Vietcombank đạt 10,9 tỷ đồng, chiếm 0,1% sở hữu. Đầu tư vào chứng khoán nợ do các TCTD khác trong nước phát hành 430 tỷ đồng, trong đó trái phiếu BIDV 200 tỷ đồng, Habubank 130 tỷ đồng, Sacombank 100 tỷ đồng. Đầu tư vào kỳ phiếu NHTMCP Đông Nam Á 1.300 tỷ đồng, giấy tờ có giá do các TCTD phát hành 2.921,7 tỷ đồng.

ĐVT: tỷ đồng

Sacombank

Còn ở NHTMCP Sài Gòn Thương Tín (Sacombank), BCTC soát xét bán niên cho thấy, tổng dư nợ cho vay cuối tháng 6 đạt 80.275,2 tỷ đồng, giảm 0,33% so 31/12/2011. Nợ xấu tăng mạnh lên 1.038,9 tỷ đồng, chiếm 1,29%, so mức 0,58% thời điểm cuối năm ngoái. Nợ có khả năng mất vốn tăng 88,5%.

Tổng tiền gửi và cho vay tại các tổ chức tín dụng khác tại ngày 30/6 là 13.558,6 tỷ đồng, tăng 40,9% so cuối năm 2011. Trong đó tiền gửi là 9.835,6 tỷ đồng (tiền gửi thanh toán 2.093,9 tỷ đồng, tiền gửi có kỳ hạn 7.741,7 tỷ đồng). Phần cho vay chiếm 3.741,5 tỷ đồng, phải trích lập dự phòng rủi ro tín dụng 18,5 tỷ đồng.

Trong khi tiền gửi của khách hàng 87.581,3 tỷ đồng, tăng 16,6% thì Sacombank cũng nhận tiền gửi và vay từ các TCTD khác 8.338,8 tỷ đồng, giảm gần 35% so thời điểm 31/12/2011.

Tại hạng mục chứng khoán đầu tư sẵn sàng để bán ghi nhận, Sacombank đang có 9.588 tỷ đồng trái phiếu do các TCTD phát hành, giảm từ 12.927 tỷ đồng của thời điểm 31.12.2011.

Ngoài ra, Sacombank còn có khoản đầu tư vào Habubank (đã hủy niêm yết hồi tháng 8) 167,4 tỷ đồng. Hiện Sacombank đang thực hiện việc đánh giá ảnh hưởng về mặt tài chính của việc sáp nhập này và các điều chỉnh nếu có sẽ được thể hiện vào BCTC quý III/2012.

Một ngân hàng khác vừa có báo cáo bán niên hợp nhất soát xét là Kiên Long Bank. Theo số liệu vừa công bố hôm 10/10, Kien Long Bank đang có 4.116,7 tỷ đồng gửi tại các tổ chức tín dụng khác. Cho vay khách hàng tăng 1,13% lên 8.499,2 tỷ đồng. Trong đó, nợ xấu ở mức trên 232 tỷ đồng, chiếm 2,73 % tổng dư nợ.

Trong khi đó, ngân hàng cũng nhận 3.733 tỷ đồng tiền gửi từ các TCTD khác, giảm hơn 1.000 tỷ đồng so thời điểm 31/12/2011. Tiền gửi huy động từ khách hàng đạt 8.629,5 tỷ đồng, tăng 6% so đầu kỳ.

Vietcombank

Ngân hàng TMCP Ngoại Thương Việt Nam (Vietcombank) tại thời điểm 30/6 cũng có khoản tiền gửi và cho vay đối với các tổ chức tín dụng khác 106.138,1 tỷ đồng, trong đó gửi 70.586 tỷ đồng, giảm so mức 71.822,5 tỷ đồng hồi cuối năm 2011.

Cho vay các tổ chức tín dụng khác 35.914,8 tỷ đồng, tăng so 33.197,1 tỷ đồng đầu kỳ. Dự phòng rủi ro cho vay các tổ chức tín dụng khác cũng tăng lên, song mức tăng mạnh, từ 14,5 tỷ đồng lên 362,7 tỷ đồng.

Tuy nhiên, Vietcombank cũng nhận gửi của các tổ chức tín dụng khác 20.216,1 tỷ đồng, đã giảm so 22.725,5 tỷ đồng thời điểm cuối 2011, trong đó tiền gửi không kỳ hạn bằng ngoại tệ chiếm tỉ trọng lớn nhất 14.794 tỷ đồng. Đồng thời vay 27.145,8 tỷ đồng, tăng so con số của cuối năm ngoái 25.236,9 tỷ đồng. Tổng các khoản tiền gửi và vay của Vietcombank với các TCTD khác đạt 47.361,9 tỷ đồng, giảm nhẹ so đầu kỳ.

Tổng dư nợ cho vay khách hàng của Vietcombank tại thời điểm cuối quý II là 215.508,9 tỷ đồng, trong đó cho vay các tổ chức kinh tế, cá nhân trong nước chiếm 98,2%. Tổng nợ xấu là 7.542,8 tỷ đồng, chiếm tỷ lệ 3,5% tổng dư nợ. Đáng chú ý, nợ có khả năng mất vốn có tỷ trọng lớn nhất trong nhóm nợ xấu, tăng mạnh từ 2.347,4 tỷ đồng hồi đầu kỳ lên 3.946,1 tỷ đồng, chiếm 52,3% nợ xấu.

ACB

ACB - NHTMCP Á Châu - cái tên được nhắc tới nhiều nhất trong thời gian gần đây, cũng có tiền gửi và cho vay tại các TCTD khác 56.231,6 tỷ đồng, giảm gần 31% so cuối năm 2011. Phần này phải dự phòng rủi ro cho khoản cho vay là 2,8 tỷ đồng, chỉ bằng chưa tới 1/3 so khoản dự phòng phải trích lập đầu kỳ.

Cùng với đó, ACB nhận tiền gửi của các tổ chức tín dụng khác 19.671,6 tỷ đồng (tiền gửi thanh toán 1.322,5 tỷ đồng và tiền gửi có kỳ hạn 18.349,1 tỷ đồng), giảm gần một nửa so cuối năm ngoái. Ngoài ra, ACB còn vay các tổ chức tín dụng khác bằng ngoại tệ 249,9 tỷ đồng. Năm ngoái, ACB không phát sinh khoản vay này.

Tiền gửi của khách hàng đến 30/6/2012 đạt 145.616,5 tỷ đồng, trong đó gửi tiết kiệm chiếm tỉ trọng 69,6%. Tín dụng cho vay khách hàng tăng 0,98% lên 103.812,5 tỷ đồng, trong đó phải trừ dự phòng rủi ro 1.297,6 tỷ đồng. Thu nhập lãi từ cho vay và tạm ứng khách hàng 6 tháng đầu năm đạt 7.680,4 tỷ đồng, tăng hơn 1.000 tỷ đồng so cùng kỳ năm ngoái.

Tổng nợ xấu của ACB tại thời điểm 30/6/2012 ở mức 1.620 tỷ đồng, chiếm 1,56% tổng dư nợ - mặc dù thấp hơn nhiều so mặt bằng chung và quy định của NHNN song đã tăng mạnh so con số 918 tỷ đồng của cuối năm 2011 (tỷ lệ 0,89%). Trong đó, nợ nhóm 5 (có khả năng mất vốn) tăng 104% so cuối năm 2011, nợ dưới tiêu chuẩn và nợ nghi ngờ đều tăng cao.

Tại báo cáo hợp nhất soát xét bán niên công bố ngày 22/9/2012 của Ngân hàng Thương mại cổ phần Á Châu (ACB), kiểm toán PwC đã có lưu ý đến số dư tiền gửi liên ngân hàng ở thời điểm 30/6/2012 bao gồm 718,9 tỷ đồng đã quá hạn. Lãi dự thu quá hạn cho khoản này là trên 36,5 tỷ đồng.

Ngoài ra, BCTC soát xét bán niên của ACB cũng cho thấy, tài sản thế chấp của ngân hàng tại ngày 30/6/2012 là 254.211,1 tỷ đồng, trong đó tài sản thế chấp bằng cổ phiếu và giấy tờ có giá đạt 38.520,1 tỷ đồng. Phần này được ghi nhận ngoài bảng.

Việc Thông tư 21 ra đời được kỳ vọng sẽ siết việc cho vay dễ dãi giữa các ngân hàng, theo đó quy định, các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài có nợ quá hạn từ 10 ngày trở lên đang bị NHNN hạn chế, đình chỉ... giao dịch liên ngân hàng sẽ không được tiếp tục vay vốn của các ngân hàng khác. Tuy nhiên, để xác định những ngân hàng nào đang nằm trong danh sách này không phải là việc dễ dàng trong bối cảnh tình trạng nợ của các tổ chức trong hệ thống không được NHNN công khai.

Còn ở NHTMCP Sài Gòn Thương Tín (Sacombank), BCTC soát xét bán niên cho thấy, tổng dư nợ cho vay cuối tháng 6 đạt 80.275,2 tỷ đồng, giảm 0,33% so 31/12/2011. Nợ xấu tăng mạnh lên 1.038,9 tỷ đồng, chiếm 1,29%, so mức 0,58% thời điểm cuối năm ngoái. Nợ có khả năng mất vốn tăng 88,5%.

Tổng tiền gửi và cho vay tại các tổ chức tín dụng khác tại ngày 30/6 là 13.558,6 tỷ đồng, tăng 40,9% so cuối năm 2011. Trong đó tiền gửi là 9.835,6 tỷ đồng (tiền gửi thanh toán 2.093,9 tỷ đồng, tiền gửi có kỳ hạn 7.741,7 tỷ đồng). Phần cho vay chiếm 3.741,5 tỷ đồng, phải trích lập dự phòng rủi ro tín dụng 18,5 tỷ đồng.

Trong khi tiền gửi của khách hàng 87.581,3 tỷ đồng, tăng 16,6% thì Sacombank cũng nhận tiền gửi và vay từ các TCTD khác 8.338,8 tỷ đồng, giảm gần 35% so thời điểm 31/12/2011.

Tại hạng mục chứng khoán đầu tư sẵn sàng để bán ghi nhận, Sacombank đang có 9.588 tỷ đồng trái phiếu do các TCTD phát hành, giảm từ 12.927 tỷ đồng của thời điểm 31.12.2011.

Ngoài ra, Sacombank còn có khoản đầu tư vào Habubank (đã hủy niêm yết hồi tháng 8) 167,4 tỷ đồng. Hiện Sacombank đang thực hiện việc đánh giá ảnh hưởng về mặt tài chính của việc sáp nhập này và các điều chỉnh nếu có sẽ được thể hiện vào BCTC quý III/2012.

Một ngân hàng khác vừa có báo cáo bán niên hợp nhất soát xét là Kiên Long Bank. Theo số liệu vừa công bố hôm 10/10, Kien Long Bank đang có 4.116,7 tỷ đồng gửi tại các tổ chức tín dụng khác. Cho vay khách hàng tăng 1,13% lên 8.499,2 tỷ đồng. Trong đó, nợ xấu ở mức trên 232 tỷ đồng, chiếm 2,73 % tổng dư nợ.

Trong khi đó, ngân hàng cũng nhận 3.733 tỷ đồng tiền gửi từ các TCTD khác, giảm hơn 1.000 tỷ đồng so thời điểm 31/12/2011. Tiền gửi huy động từ khách hàng đạt 8.629,5 tỷ đồng, tăng 6% so đầu kỳ.

Vietcombank

Ngân hàng TMCP Ngoại Thương Việt Nam (Vietcombank) tại thời điểm 30/6 cũng có khoản tiền gửi và cho vay đối với các tổ chức tín dụng khác 106.138,1 tỷ đồng, trong đó gửi 70.586 tỷ đồng, giảm so mức 71.822,5 tỷ đồng hồi cuối năm 2011.

Cho vay các tổ chức tín dụng khác 35.914,8 tỷ đồng, tăng so 33.197,1 tỷ đồng đầu kỳ. Dự phòng rủi ro cho vay các tổ chức tín dụng khác cũng tăng lên, song mức tăng mạnh, từ 14,5 tỷ đồng lên 362,7 tỷ đồng.

Tuy nhiên, Vietcombank cũng nhận gửi của các tổ chức tín dụng khác 20.216,1 tỷ đồng, đã giảm so 22.725,5 tỷ đồng thời điểm cuối 2011, trong đó tiền gửi không kỳ hạn bằng ngoại tệ chiếm tỉ trọng lớn nhất 14.794 tỷ đồng. Đồng thời vay 27.145,8 tỷ đồng, tăng so con số của cuối năm ngoái 25.236,9 tỷ đồng. Tổng các khoản tiền gửi và vay của Vietcombank với các TCTD khác đạt 47.361,9 tỷ đồng, giảm nhẹ so đầu kỳ.

Tổng dư nợ cho vay khách hàng của Vietcombank tại thời điểm cuối quý II là 215.508,9 tỷ đồng, trong đó cho vay các tổ chức kinh tế, cá nhân trong nước chiếm 98,2%. Tổng nợ xấu là 7.542,8 tỷ đồng, chiếm tỷ lệ 3,5% tổng dư nợ. Đáng chú ý, nợ có khả năng mất vốn có tỷ trọng lớn nhất trong nhóm nợ xấu, tăng mạnh từ 2.347,4 tỷ đồng hồi đầu kỳ lên 3.946,1 tỷ đồng, chiếm 52,3% nợ xấu.

ACB

ACB - NHTMCP Á Châu - cái tên được nhắc tới nhiều nhất trong thời gian gần đây, cũng có tiền gửi và cho vay tại các TCTD khác 56.231,6 tỷ đồng, giảm gần 31% so cuối năm 2011. Phần này phải dự phòng rủi ro cho khoản cho vay là 2,8 tỷ đồng, chỉ bằng chưa tới 1/3 so khoản dự phòng phải trích lập đầu kỳ.

Cùng với đó, ACB nhận tiền gửi của các tổ chức tín dụng khác 19.671,6 tỷ đồng (tiền gửi thanh toán 1.322,5 tỷ đồng và tiền gửi có kỳ hạn 18.349,1 tỷ đồng), giảm gần một nửa so cuối năm ngoái. Ngoài ra, ACB còn vay các tổ chức tín dụng khác bằng ngoại tệ 249,9 tỷ đồng. Năm ngoái, ACB không phát sinh khoản vay này.

Tiền gửi của khách hàng đến 30/6/2012 đạt 145.616,5 tỷ đồng, trong đó gửi tiết kiệm chiếm tỉ trọng 69,6%. Tín dụng cho vay khách hàng tăng 0,98% lên 103.812,5 tỷ đồng, trong đó phải trừ dự phòng rủi ro 1.297,6 tỷ đồng. Thu nhập lãi từ cho vay và tạm ứng khách hàng 6 tháng đầu năm đạt 7.680,4 tỷ đồng, tăng hơn 1.000 tỷ đồng so cùng kỳ năm ngoái.

Tổng nợ xấu của ACB tại thời điểm 30/6/2012 ở mức 1.620 tỷ đồng, chiếm 1,56% tổng dư nợ - mặc dù thấp hơn nhiều so mặt bằng chung và quy định của NHNN song đã tăng mạnh so con số 918 tỷ đồng của cuối năm 2011 (tỷ lệ 0,89%). Trong đó, nợ nhóm 5 (có khả năng mất vốn) tăng 104% so cuối năm 2011, nợ dưới tiêu chuẩn và nợ nghi ngờ đều tăng cao.

Tại báo cáo hợp nhất soát xét bán niên công bố ngày 22/9/2012 của Ngân hàng Thương mại cổ phần Á Châu (ACB), kiểm toán PwC đã có lưu ý đến số dư tiền gửi liên ngân hàng ở thời điểm 30/6/2012 bao gồm 718,9 tỷ đồng đã quá hạn. Lãi dự thu quá hạn cho khoản này là trên 36,5 tỷ đồng.

Ngoài ra, BCTC soát xét bán niên của ACB cũng cho thấy, tài sản thế chấp của ngân hàng tại ngày 30/6/2012 là 254.211,1 tỷ đồng, trong đó tài sản thế chấp bằng cổ phiếu và giấy tờ có giá đạt 38.520,1 tỷ đồng. Phần này được ghi nhận ngoài bảng.

Việc Thông tư 21 ra đời được kỳ vọng sẽ siết việc cho vay dễ dãi giữa các ngân hàng, theo đó quy định, các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài có nợ quá hạn từ 10 ngày trở lên đang bị NHNN hạn chế, đình chỉ... giao dịch liên ngân hàng sẽ không được tiếp tục vay vốn của các ngân hàng khác. Tuy nhiên, để xác định những ngân hàng nào đang nằm trong danh sách này không phải là việc dễ dàng trong bối cảnh tình trạng nợ của các tổ chức trong hệ thống không được NHNN công khai.

Bích Diệp