91% trường hợp lừa đảo trên mạng liên quan đến ngân hàng

(Dân trí) - 11 tháng qua, Bộ Thông tin và Truyền thông nhận được 15.900 phản ánh lừa đảo gửi đến các hệ thống cảnh báo. Hơn 91% cảnh báo này liên quan đến giả mạo, lừa đảo trong lĩnh vực ngân hàng - tài chính.

Thông tin này được ông Trần Quang Hưng - Phó cục trưởng Cục An toàn thông tin (Bộ Thông tin và Truyền thông) - nêu tại "Hội thảo Ngân hàng mở/Open Banking 2023: Chuyển dịch mô hình kinh doanh từ đóng sang mở" do VnEconomy tổ chức diễn ra chiều 7/12.

Hơn 15.900 phản ánh về trường hợp lừa đảo

Ông Trần Quang Hưng nhận định đây sẽ là một trong những mô hình đột phá công nghệ tài chính, thúc đẩy quá trình phát triển số theo hướng thông minh và cởi mở, giúp chuyển đổi số thành công lĩnh vực ngân hàng.

Tuy nhiên, một vấn đề mà ông Hưng đặt ra là thách thức về đảm bảo an toàn thông tin khi những ngân hàng mở hình thành.

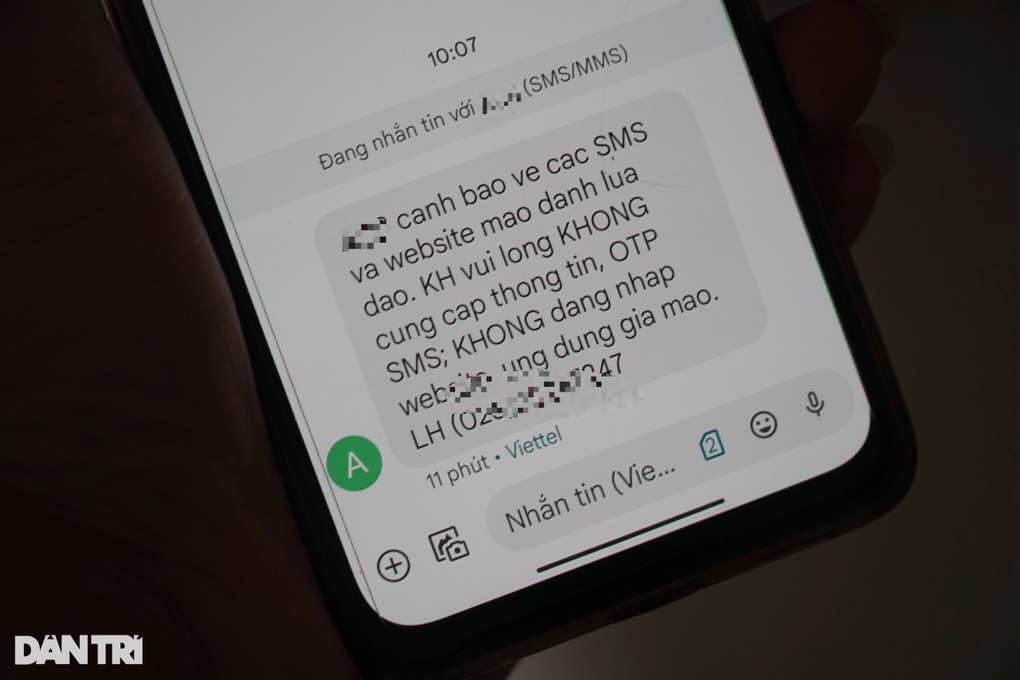

91% trường hợp lừa đảo trên mạng liên quan đến lĩnh vực ngân hàng (Ảnh minh họa: Thảo Thu).

Cụ thể, trong 11 tháng đầu năm 2023, Bộ Thông tin và Truyền thông đã nhận được hơn 15.900 phản ánh về trường hợp lừa đảo do người dùng internet Việt Nam gửi đến qua các hệ thống cảnh báo. Trong đó, hơn 91% cảnh báo này liên quan đến giả mạo, lừa đảo trong lĩnh vực ngân hàng - tài chính.

3 nhóm lừa đảo chính gồm giả mạo thương hiệu, chiếm đoạt tài khoản và các hình thức kết hợp khác với 24 hình thức lừa đảo đang diễn ra trên không gian mạng Việt Nam.

Theo thống kê của đơn vị này, từ đầu năm, tổ chức chống lừa đảo trực tuyến đã chặn 3.369 website vi phạm, 972 website lừa đảo, đồng thời bảo vệ 3,6 triệu người dân không truy cập website vi phạm, không bị lừa đảo tiền bạc hoặc thu thập thông tin cá nhân bất hợp pháp.

Để đảm bảo an toàn thông tin mạng, ông Hưng khuyến nghị một số giải pháp như tuân thủ các quy định của pháp luật về đảm bảo an toàn thông tin và triển khai đầy đủ các biện pháp đảm bảo an toàn thông tin theo quy định của cơ quan quản lý Nhà nước; kết nối chia sẻ hợp tác mật thiết với các cơ quan chức năng, cơ quan chính phủ và các bên liên quan khác về an toàn thông tin, tạo thành mạng lưới tin cậy để đối phó với các thách thức…

Hướng tới xây dựng chuẩn mực chung về Open API

Trước đó, Phó thống đốc Ngân hàng Nhà nước Phạm Tiến Dũng tại hội thảo đã đề cập đến câu chuyện ngân hàng mở trong bối cảnh chuyển đổi số được coi là ưu tiên hàng đầu trong ngành ngân hàng.

Theo đó, chuyển đổi số giúp các ngân hàng nâng cao hiệu quả hoạt động bằng cách hợp lý hóa và tự động hóa các quy trình; cải thiện khả năng sẵn sàng cho tương lai cũng như nâng cao trải nghiệm của khách hàng; nâng cao khả năng cạnh tranh trong hệ sinh thái đang thay đổi nhanh chóng.

"Chuyển đổi số của ngành ngân hàng là khách hàng sử dụng được tất cả các dịch vụ ngân hàng trên chiếc điện thoại di động một cách liền mạch. Về khía cạnh kỹ thuật, chuyển đổi số là sự kết nối, tích hợp của các thực thể, các tổ chức, cá nhân trong xã hội", Phó thống đốc Phạm Tiến Dũng nói.

Phó thống đốc Ngân hàng Nhà nước Phạm Tiến Dũng phát biểu tại Hội thảo (Ảnh: Việt Dũng).

Theo ông, một trong những công nghệ đột phá gắn với cách mạng công nghệ 4.0 cho phép kết nối chia sẻ dữ liệu qua giao diện lập trình ứng dụng mở (Open API) được một số ngân hàng Việt Nam nghiên cứu, triển khai ứng dụng vào hoạt động thanh toán, nhận biết khách hàng điện tử, cung ứng sản phẩm, dịch vụ tài chính sáng tạo.

Dẫn ra ví dụ từ thực tế, Phó thống đốc cho biết: "Tôi sống ở khu chung cư. Hôm qua, tôi nhận được một hóa đơn dịch vụ. Với hóa đơn đấy, tôi có 2 lựa chọn. Thứ nhất, tôi vào app của khu căn hộ để trả tiền. Thứ 2, họ thông báo qua email cho tôi là chuyển tiền vào số tài khoản".

Theo lãnh đạo Ngân hàng Nhà nước, việc này nói lên câu chuyện nếu không có Open API thì "mỗi người một nẻo, mỗi người một khúc". Hiện nay, người dùng có thể phải cài nhiều ứng dụng khác nhau của ngân hàng và bên cung cấp dịch vụ. Còn nếu có thiết kế Open API và Open Banking thì giao dịch của khách hàng sẽ thực hiện liền mạch.

Tuy nhiên, ông Dũng cũng đưa ra nhận định hiện việc phát triển Open API đang diễn ra cục bộ, ở từng ngân hàng chứ chưa có chuẩn chung.

"Thay vì vài chục ngân hàng có hàng chục Open API, khiến các công ty fintech phải truy cập vào tất cả Open API để trao đổi dữ liệu thì chúng ta cần một hub (trung tâm) về API, giúp các đơn vị cung cấp dịch vụ truy cập vào một chỗ có thể kết nối dữ liệu với cả hệ thống ngân hàng", Phó thống đốc nêu vấn đề

Ông Nguyễn Hoàng Long - Phó Tổng giám đốc Công ty cổ phần Thanh toán quốc gia Việt Nam (NAPAS) - cũng chỉ ra những thuận lợi, khó khăn khi triển khai ngân hàng mở.

Về thuận lợi, ông Long cho rằng các ngân hàng, công ty fintech và các bên thứ 3 đều chủ động trong triển khai dịch vụ Open Banking. "Các ngân hàng không phải mới triển khai Open API mà đã triển khai từ rất lâu, đem lại dịch vụ tiện ích và hiệu quả tốt cho người dân... Đây sẽ là điều kiện thuận lợi cho việc phát triển các dịch vụ ngân hàng mở trong tương lai", ông nói.

Về khó khăn, ông Long đề cập câu chuyện cần có cơ sở pháp lý rõ ràng, đặc biệt trong việc chia sẻ và bảo mật thông tin. "Các ngân hàng và các bên có thể an tâm về việc chia sẻ dữ liệu, dữ liệu nào được chia sẻ, bảo mật ra sao", ông nói.

Ông Long cũng nói cần có tiêu chuẩn chung, vì hiện nay khi ngân hàng triển khai theo tiêu chuẩn của từng ngân hàng, ngân hàng và các trung gian thanh toán tự thỏa thuận với nhau.

"Ngoài các quy chuẩn từ các cơ quan quản lý như Ngân hàng Nhà nước, cần có đơn vị vận hành chung, đưa ra tiêu chuẩn kỹ thuật, sản phẩm, dịch vụ, vận hành, ứng xử... của các bên khi có vấn đề xảy ra", vị này nhấn mạnh.