Ý kiến luật sư

Nghĩ về việc truy thu thuế doanh nghiệp “khủng” HABECO, SABECO

Từ chính chính sách Thuế chưa thống nhất của Nhà nước không chỉ riêng cho HABECO, SABECO mà còn cho tất cả các doanh nghiệp có mặt hàng thuộc diện chịu thuế TTĐB trong cả nước sẽ lâm vào hoàn cảnh kiệt quệ về kinh tế. Đứng trước viễn cảnh 2 doanh nghiệp đang tiến hành Cổ phần hóa, chắc chắn “cú sốc” này sẽ làm thiệt hại hàng ngàn tỷ giá trị thương hiệu của doanh nghiệp trên thị trường.

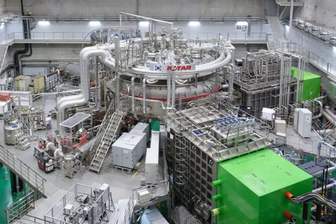

Minh họa: Ngọc Diệp

Theo quy định của Luật Thuế tiêu thụ đặc biệt (TTĐB) hiện hành và các văn bản hướng dẫn (Luật Thuế tiêu thụ đặc biệt; Nghị định số 26/2009/NĐ-CP; Nghị định) thì: “Đối tượng nộp thuế tiêu thụ đặc biệt đối với hàng hóa sản xuất trong nước là các doanh nghiệp sản xuất ra sản phẩm chịu thuế. Giá tính thuế là giá bán cho doanh nghiệp thương mại, nhưng không thấp hơn 10% giá của doanh nghiệp thương mại bán ra thị trường.”

Vì vậy, theo lý giải của Bộ Công thương với những viện dẫn văn bản pháp luật trước thời điểm 1/1/2016, thuế TTĐB được thực hiện theo quy định của Luật thuế TTĐB và các văn bản quy định chi tiết qui định chưa rõ ràng nên không thể truy thu thuế HABECO là có cơ sở. Bởi: Căn cứ vào Luật Thuế TTĐB và các văn bản hướng dẫn thi hành trước ngày 01/01/2016 không có qui định cụ thể về cơ sở kinh doanh thương mại. “Trường hợp cơ sở sản xuất hàng hóa chịu thuế tiêu thụ đặc biệt bán hàng qua cơ sở kinh doanh thương mại thì giá làm căn cứ tính thuế tiêu thụ đặc biệt là giá bán chưa có thuế GTGT nhưng không thấp hơn 10% so với giá bán bình quân của cơ sở kinh doanh thương mại bán ra”

Nghị định 108/2015/NĐ CP ngày 28/10/2015 và Thông tư số 195/2015/TT - BTC qui định hướng dẫn chi tiết tại điểm b khoản 1 Điều 4 về giá tính thuế đặc biệt có nêu: “Cơ sở kinh doanh thương mại quy định tại điểm này là cơ sở không có quan hệ công ty mẹ, công ty con, hoặc công ty con trong cùng công ty mẹ với cơ sở nhập khẩu, cơ sở sản xuất và là cơ sở đầu tiên trong khâu lưu thông thương mại có hợp đồng mua bán hàng hóa với cơ sở sản xuất, cơ sở nhập khẩu hoặc có hợp đồng mua bán hàng hóa với công ty mẹ, công ty con, công ty con trong cùng công ty mẹ với cơ sở sản xuất, cơ sở nhập khẩu hàng hóa chịu thuế TTĐB. Quan hệ công ty mẹ, công ty con được xác định theo quy định của Luật doanh nghiệp”. Mặt khác, căn cứ vào khoản 5 Điều 5 của Thông tư số 05 của Bộ tài chính có qui định :“ Đối với hàng hoá sản xuất dưới hình thức hợp tác kinh doanh giữa cơ sở sản xuất và cơ sở sử dụng hoặc sở hữu thương hiệu (nhãn hiệu) hàng hoá, công nghệ sản xuất thì giá làm căn cứ tính thuế tiêu thụ đặc biệt là giá bán ra chưa có thuế GTGT và thuế bảo vệ môi trường (nếu có) của cơ sở sử dụng hoặc sở hữu thương hiệu hàng hoá, công nghệ sản xuất. Trường hợp cơ sở sản xuất theo giấy phép nhượng quyền và chuyển giao hàng hoá cho chi nhánh hoặc đại diện của công ty nước ngoài tại Việt Nam để tiêu thụ sản phẩm thì giá tính thuế tiêu thụ đặc biệt là giá bán ra của chi nhánh, đại diện công ty nước ngoài tại Việt Nam”.

Liên quan đến các quan điểm trái chiều nhau về việc truy thu thuế đối với các doanh nghiệp “khủng” HABECO, SABECO... và các đơn vị liên kết giữa các cơ quan quản lý nhà nước và Doanh nghiệp về giá tính thuế TTĐB đối với trường hợp bán qua cơ sở kinh doanh thương mại. Để phần nào giải đáp nhuwg băn khoăn lo lắng của cộng đồng doanh nghiệp, Luật sư Trương Anh Tú (Đoàn Luật sư Hà Nội) đã đưa ra quan điêm của mình về sự việc trên trong bài viết này

Theo tôi tìm hiểu và được biết, mô hình Tổng Công ty CP Bia Rượu Nước giải khát Sài Gòn (SABECO) và Tổng Công ty cổ phần Bia Rượu Nước giải khát Hà Nội (HABECO) hiện nay như sau: SABECO và HABECO là đơn vị sở hữu thương hiệu Bia Saigon và Bia Hà Nội, bán nguyên vật liệu chính cho các đơn vị hợp tác sản xuất sản phẩm Bia Saigon và Bia Hà Nội.

Các đơn vị hợp tác sản xuất bán sản phẩm bia B cho Công ty TNHH MTV thương mại Bia Saigon và Bia Hà Nội là Công TNHH MTV của Tổng Công ty CP Bia Rượu Nước giải khát Sài Gòn và Tổng Công ty cổ phần Bia Rượu Nước giải khát Hà Nội là chủ sở hữu (gọi tắt là Công ty TNHH MTV Thương mại) và Công ty TNHH MTV Thương mại của SABECO và HABECO bán sản phẩm Bia Saigon và Bia Hà Nội cho các Công ty cổ phần Thương mại khu vực là công ty con của Công ty TNHH MTV Thương mại và Công ty cổ phần Thương mại khu vực ký hợp đồng bán sản phẩm Bia Saigon và Bia Hà Nội cho các đại lý cấp 1 (không có quan hệ công ty mẹ, công ty con với SABECO và HABECO cũng như Công ty TNHH MTV Thương mại các công ty cổ phần thương mại khu vực của SABECO và HABECO); các đại lý cấp 1 bán sản phẩm bia B cho các đại lý cấp 2, nhà hàng, người tiêu dùng.

Vì vậy: Đối với sản phẩm Bia được sản xuất dưới hình thức hợp tác sản xuất kinh doanh giữa cơ sở sản xuất (công ty liên doanh, liên kết) và đơn vị sở hữu thương hiệu là SABECO và HABCEO sau đó bán ra cho công ty TNHH MTV Thương mại SABECO để bán cho các cơ sở kinh doanh thương mại (SABECO và HABECO quyết định giá mua bán sản phẩm đối với Công ty TNHH MTV Thương mại SABECO và HABECO) thì giá tính thuế tiêu thụ đặc biệt là giá chưa có thuế tiêu thụ đặc biệt và chưa có thuế giá trị gia tăng mà SABECO và HABECO quy định cho Công ty TNHH MTV Thương mại SABECO và HABECO khi bán ra nhưng không thấp hơn 10% so với giá bán bình quân do cơ sở kinh doanh thương mại bán ra và các cơ sở sản xuất Bia phải kê khai nộp thuế tiêu thụ đặc biệt.” là đúng theo quy định của Luật Thuế tiêu thụ đặc biệt, các văn bản hướng dẫn nêu trên và phù hợp với tình trạng thực tế đối với hoạt động sản xuất kinh doanh của doanh của SABECO cũng như HABECO.

Do đó, Công ty TNH MTV Thương mại của HABECO và SABECO không phải là chủ sở hữu nhãn hiệu Bia Saigon và Bia Hà Nội nên giá tính thuế không phải là giá bán ra của các Công ty TNHH MTV Thương mại của SABECO và HABECO.

Do đó cơ sở sản xuất (SABECO và HABECO) thực hiện tính, kê khai và nộp thuế TTĐB theo giá bán ra cho các Công ty Cổ phần Thương mại khu vực là các đơn vị trực tiếp phân phối sản phẩm Bia ra thị trường là đúng theo quy định hiện hành của Luật Thuế tiêu thụ đặc biệt, các văn bản hướng dẫn nêu trên .

Như vậy, đối chiếu các qui định nói trên áp dụng với trường hợp của HABCEO thì kiến nghị của Bộ công thương – Bộ chủ quản của HABCEO là có cơ sở.

Trở lại với trường hợp HABECO nếu kiến nghị của cơ quan Kiểm toán nhà nước được Bộ Tài chính chấp thuận (trường hợp này đã được áp với SABECO) thì doanh nghiệp sẽ đối mặt với vô vàn khó khăn.

Thiệt hại về kinh tế: ảnh hưởng nghiêm trọng và thiệt hại nặng nề cho HABECO về chiến lược kinh doanh và việc cân đối tài chính của doanh nghiệp, tốc độ tăng trưởng sẽ chậm lại và kết quả, lợi nhuận của doanh nghiệp giảm sút do sự ảnh hưởng từ chính chính sách Thuế chưa thống nhất của Nhà nước không chỉ riêng cho HABECO, SABECO mà còn cho tất cả các doanh nghiệp có mặt hàng thuộc diện chịu thuế TTĐB trong cả nước sẽ lâm vào hoàn cảnh kiệt quệ về kinh tế. Đứng trước viễn cảnh 2 doanh nghiệp đang tiến hành Cổ phần hóa, chắc chắn “cú sốc” này sẽ làm thiệt hại hàng ngàn tỷ giá trị thương hiệu của doanh nghiệp trên thị trường.

Thiệt hại về môi trường kinh doanh: Nhà nước ban hành Luật chưa thật sự rõ ràng, việc không nhất quán trong việc ban hành các Nghị định, Thông tư, quy định hướng dẫn, thi hành một cách chi tiết, cụ thể trong việc nộp thuế TTĐB đã ảnh hưởng nghiêm trọng đến môi trường kinh doanh công bằng, an toàn, minh bạch cũng như sự duy trì và phát triển bền vững của một thương hiệu Bia nội địa của quốc gia là Bia Hà Nội, Bia Saigon trong việc hội nhập kinh tế quốc tế, vì biên độ lợi nhuận thấp hơn nhiều so với các doanh nghiệp có cùng sản phẩm Bia của các doanh nghiệp nước ngoài. Mặt khác cũng gây tác động xấu đến về môi trường kinh doanh của các doanh nghiệp khác nói chung hiện nay trong cả nước có tính chất hoạt động tương đồng theo mô hình kinh doanh của HABECO là Vinataba, Nhà máy Bia Việt Nam…

Ngoài ra nếu chiếu theo các quy định pháp luật đối với Thuế TTĐB như nêu trên thì việc kê khai nộp thuế tiêu thụ đặc biệt như kiến nghị của Cơ quan kiểm toán nhà nước đối với HABECO chỉ có thể thực hiện khi và chỉ khi Luật Thuế TTĐB và Nghị định trên được Bộ Tài chính chủ trì soạn thảo được điều chỉnh sửa đổi và có hiệu lực trước thời điểm kiến nghị của Cơ quan kiểm toán nhà nước. Việc áp dụng các quy định chưa rõ ràng thống nhất của Cơ quan kiểm toán nhà nước và Bộ Tài chính theo quy định của Luật Thuế TTĐB và các Nghị định, quy định có liên quan để “hồi tố” việc kê khai và nộp thuế bổ sung về thuế TTĐB đối với HABCEO là khập khiễng trong việc áp dụng và thi hành luật.

Ngày 06/04/2016, Quốc hội đã ban hành Luật số 106/2016/QH13 sửa đổi, bổ sung một số điều của Luật thuế giá trị gia tăng (GTGT), Luật thuế tiêu thụ đặc biệt (TTĐB) và Luật quản lý thuế. Luật sửa đổi lần này có quy định mới nhằm ngăn ngừa việc tránh thuế TTĐB của các doanh nghiệp sử dụng mô hình Công ty mẹ, Công ty con, Công ty có mối quan hệ liên kết,…; nhằm thực hiện hành vi chuyển giá để tránh thuế TTĐB tại khâu đầu, dịch chuyển lãi sang các khâu sau thông qua việc quy định mức giá bán giữa các Công ty trong nhóm liên kết.

LS Trương Anh Tú